PCC Rokita - chemiczne interesy

- Utworzono: piątek, 13, listopad 2015 05:54

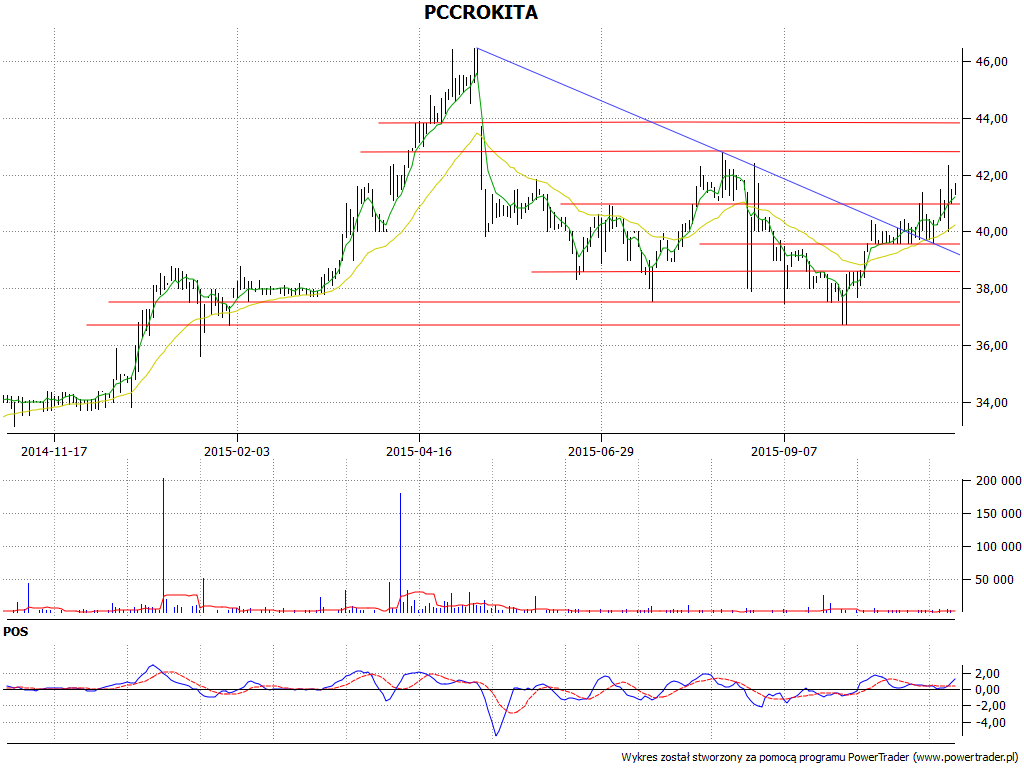

Podczas osiągania szczytów z przełomu maja i czerwca wykres kursu akcji PCC Rokita wykraczał nawet powyżej linii 46 zł. Był to zresztą efekt długiej fali wzrostowej, biorąc pod uwagę, że jeszcze w listopadzie 2014 akcje można było nabywać chwilami za mniej niż 34 zł.

Wiosenne maksima były jednak też i przesileniem. Ceny spadły niżej, a poprawa z połowy sierpnia tylko potwierdziła trend spadkowy. Z drugiej strony, po odbiciu od 36,75 zł w finale września, trend ten został pokonany i obecnie sytuacja wygląda pro-wzrostowo, w ogólnym rozrachunku. Istotne będzie to, czy rynek zdoła przebić 42 zł, następnie 42,80 zł i 44 zł.

PCC Rokita to sporych rozmiarów koncern chemiczny, złożony z 24 spółek, zarówno produkcyjnych, jak i usługowych. Firma ma tradycję, jak sama to opisuje, blisko 70-letnią - i jest jedną z "wiodących firm chemicznych w Polsce", a także "największą na Dolnym Śląsku". Wywodzi się z przedsiębiorstwa państwowego Nadodrzańskie Zakłady Przemysłu Organicznego "Organika-Rokita". Inwestorem branżowym jest obecnie PCC SE - firma z Niemiec, zajmująca się chemią, logistyką i energetyką.

PCC Rokita prowadzi produkcję i handel wyrobów takich jak poliole i alkalia, dostarcza też związki fosforopochodne i naftalenopochodne. Wytwarza też energię elektryczną i cieplną oraz prowadzi usługi odprowadzania i oczyszczania ścieków - np. odbiera wszystkie ścieki z gminy Brzeg Dolny.

Firma posiada kilka zakładów w Polsce, działa też w Azji Południowo-Wschodniej poprzez podmiot zależny z Bangkoku. Należy, jak wspomnieliśmy, do Grupy PCC SE, która na całym świecie zatrudnia 3 tys. osób z 17 krajów.

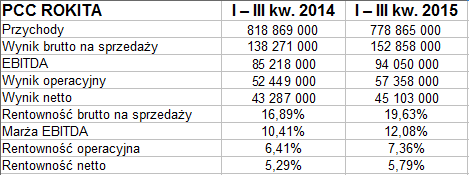

Oto i skonsolidowane wyniki finansowe (skonsolidowane) PCC Rokita.

Zaczniemy od bilansu. Skala działalności jest spora, biorąc pod uwagę sumę bilansową na poziomie ponad 1,23 mld zł, z czego większość zajmują aktywa trwałe. Te ostatnie są dużo większe niż kapitał własny, przez co nie jest zachowana złota reguła bilansowa.

Wskaźnik płynności bieżącej wydaje się zbyt niski. W grudniu 2014 wynosił jeszcze 1,21 pkt, ale po 9 miesiącach mamy tylko 1,01 proc. Zmniejszyła się pula środków pieniężnych - co obniżyło wypłacalność natychmiastową z 46 proc. do 16 proc. Na koniec września grupa miała zgromadzone niespełna 40 mln zł.

W zobowiązaniach dominują długoterminowe. W ciągu 9 miesięcy wzrosły one o 9,5 proc., zaś krótkoterminowe uległy obniżce o 6,3 proc. Grupa częściowo finansuje się obligacjami, np. w czerwcu rozpoczęto III Program Emisji. Na razie w jego ramach wyemitowano 200 tys. obligacji serii CA o nominale 100 zł każda. Łącznie było to więc nominalnie 20 mln zł.

Zadłużenie ogólne (54 proc.) jest w zasadzie w normie, podobnie przedstawia się temat zadłużenia kapitału własnego.

Przychody za 9 miesięcy wyniosły 779 mln zł, co stanowiło 95,1 proc. kwoty notowanej rok wcześniej, czyli dynamika była ujemna. Udało się jednak powiększyć zyski. Na przykład wynik brutto na sprzedaży zbliżył się do 153 mln zł, co podwyższyło odpowiednią marżę z 16,9 proc. do 19,6 proc.

Marże EBITDA, EBIT i netto, a także same kwoty - również wzrosły. Finalnie na czysto PCC Rokita notowała 45,1 mln zł (rentowność 5,8 proc.).

Z raportu dowiadujemy się, że dane finansowe "odzwierciedlają skutki procesu przełączania systemów wytwórni chloru z technologii, przy wykorzystaniu której wytwórnia nieprzerwanie pracowała od 1976 roku, na nowoczesną technologię membranową". Proces ten trwał ok. miesiąc (wiosną), co spowodowało przestoje w pracy instalacji. Obniżyło to ostateczne wyniki, niemniej przedsiębiorstwo wraca już do pełnych mocy. Proces zmian, o którym mowa, tak naprawdę jest oczywiście korzystny - pozwoli zwiększyć moce produkcyjne i ograniczyć energochłonność wytwarzania.

Zarząd, jak i my, zauważa wzrost wyniku brutto na sprzedaży, co wynikało m.in. ze spadku cen najważniejszych surowców.

W przychodach ze sprzedaży pierwsze skrzypce grają poliole (55,7 proc. ogólnej kwoty), istotne są też alkalia i chlor (22,5 proc.). 44,8 proc. sprzedaży trafia na krajowy rynek, 46,9 proc. do różnych państw UE, pozostałe regiony mają więc mniejsze znaczenie.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5094 gości