Bowim - na stalowym rynku nie jest łatwo

- Utworzono: piątek, 20, listopad 2015 05:29

Bowim to firma, która powstała w roku 1995 (najpierw jako spółka cywilna). Oferuje rozmaite wyroby ze stali węglowej – np. pręty zbrojeniowe i inne, blachy zimno- i gorącowalcowane, maty etc.

W roku 2001 przedsiębiorstwo stało się spółką akcyjną, zaś w 2007 roku zmieniło siedzibę (z Tarnowskich Gór na Sosnowiec). Obecnie ma zresztą oddziały handlowe w 7 polskich miastach (w tym w stolicy), a do tego 2 magazyny.

Debiut Bowimu na GPW nastąpił w styczniu roku 2012 (od razu na głównym parkiecie). Aktualnie do grupy kapitałowej, którą firma prowadzi, należą jeszcze 3 podmioty: Bowim-Podkarpacie sp. z o.o., Betstal sp. z o.o. i Passat-Stal S.A.

Główni akcjonariusze to osoby fizyczne: wiceprezesi Adam Kidała, Jacek Rożek i Jerzy Wodarczyk. Każdy z nich ma 21,18 proc. w kapitale i 24,17 proc. w głosach. Poza tym 9,40 proc. i 7,09 proc. ma Konsorcjum Stali. 3,26 proc. kapitału to akcje własne, z których się nie głosuje. Free float to 23,80 proc. i 17,94 proc.

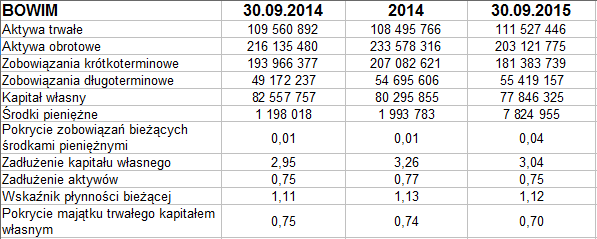

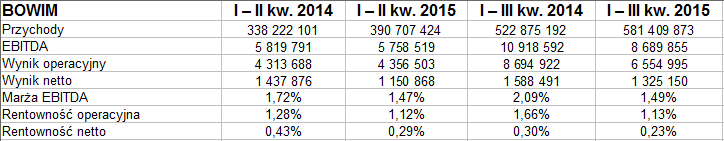

Spójrzmy na najnowsze wyniki skonsolidowane:

Przychody, które tu przedstawiamy, obejmują całą działalność operacyjną, jakkolwiek ponad 99 proc. ich kwoty to i tak wpływy ze sprzedaży (głównie towarów i materiałów, w mniejszym stopniu produktów).

W każdym razie przychody całościowo wyniosły w ciągu 9 miesięcy ponad 581,4 mln zł. W relacji rocznej był to przejaw zwyżki o 11,2 proc. Na sam III kwartał przypadło 190,25 mln zł. To także był wzrost r/r, ale tenże trymestr dał grupie tylko 2,2 mln zł EBIT, gdy rok wcześniej było to 4,38 mln zł.

Także w ujęciu narastającym zyski spadły - rok temu wynik operacyjny po 9 miesiącach wynosił 8,7 mln zł, teraz tylko 3/4 tej puli. Stąd też marża EBIT obniżyła się z 1,66 proc. do 1,13 proc. Rentowność netto zeszła z 0,30 proc. do 0,23 proc.

Warto mieć na uwadze, że przychody jednostkowe były znacznie wyższe od skonsolidowanych - i wyniosły 620,3 mln zł. A zatem wpływ spółek zależnych redukuje się wewnątrz grupy. Jednostka dominująca miała w ciągu trzech trymestrów 3,94 mln zł EBIT, a do tego niemal 250 tys. zł straty netto (wobec 2,7 mln zł zysku rok wcześniej).

Co do bilansu (skonsolidowanego), to widzimy tu przewagę majątku obrotowego nad trwałym. Tenże majątek obrotowy to głównie zapasy, ostatnio wyceniane na 106 mln zł. Drugie miejsce mają należności handlowe (87 mln zł). Wskaźnik płynności bieżącej rezyduje w rejonie 1,10 - 1,13 pkt. Wypłacalność natychmiastowa nie przekracza kilku procent. Pozytywne jest jednak to, że w badanym okresie wyraźnie wzrosła, a to dzięki powiększeniu puli środków pieniężnych przy jednoczesnej redukcji 27 mln zł z obszaru zobowiązań bieżących.

Grupa nie zachowuje złotej reguły bilansowej. To jeszcze nie byłoby tak bardzo problematyczne, gorsze jest zadłużenie. Ogólnie to 75 proc. sumy bilansowej, co przekracza teoretyczne normy. Wskaźnik zadłużenia kapitału własnego lokuje się powyżej 3 pkt, co też nie napawa optymizmem.

Na wykresie ogólna tendencja zdaje się być trendem wzrostowym. Oto bowiem na początku roku notowano minimum na 1,31 zł, później dołki były coraz wyżej (końcówka kwietnia, 23 września) i opis ten wciąż jest aktualny. Za opory można uznać linie 2,28 zł i 2,42 zł, wyżej poziomem charakterystycznym jest poziom 2,50 zł. Ostatnio jednak kursy schodziły na południe, w stronę 2 zł. Teoretycznie jest jeszcze możliwe zbicie cen odrobinę niżej, ku 1,88 zł - w celu przetestowania linii trendu. Linia ta jednak ma oczywiście szansę się obronić.

Jak zarząd komentował wyniki firmy? Otóż zdaniem władz, przychody skonsolidowane z III kw. były "odzwierciedleniem trendów panujących w branży dystrybucji i przetwórstwa wyrobów hutniczych". Te trendy to "umiarkowanie stabilny wzrost popytu na stal", ale też i kontynuacja spadków cen wyrobów. Bardzo wysoka jest konkurencja, rośnie poza tym import stali z Chin. Jest to niekorzystne dla polskich przedsiębiorców z branży, a trend ten może się nawet pogłębiać.

Dla przykładu, w III kw. ceny blachy gorącowalcowanej średnio były niższe o 7,8 proc. niż rok wcześniej. Podobne zmiany tyczyły się innych gatunków z asortymentu Bowimu. Niepokojąca była też sytuacja na Ukrainie - inny czynnik utrudniający poprawę marż.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3433 gości