KPPD - trzeci kwartał był ciężki

- Utworzono: środa, 02, grudzień 2015 04:06

KPPD-Szczecinek to przedsiębiorstwo, które funkcjonuje na rynku tartacznym czy też ogólnie w branży drzewnej. Choć nie tworzy grupy kapitałowej i publikuje raporty tylko o charakterze jednostkowym, to jednak ma obecnie aż 14 oddziałów.

Oddziały te rozmieszczone są we wschodniej części województwa zachodniopomorskiego. Do KPPD należy m.in. 9 zakładów przerobu surowca iglastego, a także 2 wyspecjalizowane w surowcu liściastym. Firma ma też zakład produkcji płyt bukowych i dębowych (klejonych), skład fabryczny, a także skład handlowo-techniczny i wreszcie własny ośrodek wczasowo-kolonijny (w Dźwirzynie).

Zarząd wyjaśnia, że ogólna struktura jest w gruncie rzeczy holdingowa. Jednostki (oddziały) są mocno usamodzielnione, mają własne bilanse i finansowanie.

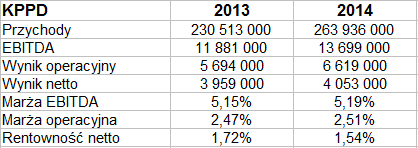

Spójrzmy na wyniki finansowe tego organizmu:

W roku 2014, jak widzimy, firma wygenerowała obroty o 15 proc. wyższe niż rok wcześniej, a więc dynamika była solidna. Wzrosły też zyski, aczkolwiek niekoniecznie na tyle, by zmiany rentowności były znaczące i bardzo pozytywne. W istocie marże EBITDA i EBIT wzrosły minimalnie, zaś rentowność netto - przy 4 mln zł zarobku - nawet trochę spadła, schodząc z 1,72 proc. do 1,54 proc.

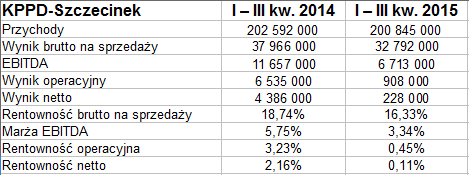

Trzy kwartały roku 2015 dały obroty nieco niższe niż analogiczny okres roku ubiegłego. W każdym razie udało się nie zejść poniżej 200 mln zł. Spadły jednak drastycznie wszystkie zyski, począwszy od wyniku brutto na sprzedaży, który wyniósł 32,8 mln zł - w miejsce 38 mln zł, notowanych rok wcześniej.

Wynik operacyjny to w badanych 9 miesiącach tylko 908 tys. zł, wobec 6,5 mln zł rok wcześniej. Marża EBIT spadła z 3,23 proc. do 0,45 proc., a rentowność netto ostatecznie wyniosła tylko 0,11 proc.

Zaważył na tym wszystkim w dużej mierze sam III kwartał. Oto bowiem w lipcu, sierpniu i wrześniu wynik operacyjny okazał się silnie ujemny (-2,18 mln zł). Owszem, także i rok temu notowano tu stratę, ale jednak wtedy było to tylko 292 tys. zł pod kreską. Pogłębiła się też strata netto za III kw., która zamknęła się ostatecznie pulą 2,12 mln zł.

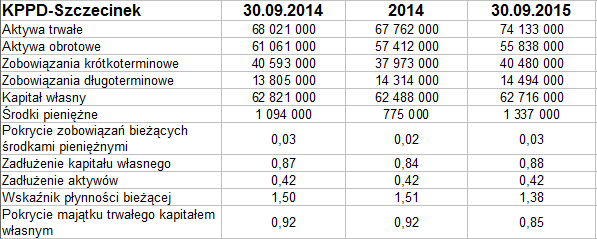

Zobaczmy na pozycje bilansowe (zobowiązania są tu podane bez rezerw, w ślad za prezentacją spółki; niuans ten jeszcze uwzględnimy).

Dominują - po stronie majątku - aktywa trwałe. Ostatnio było to 74,1 mln zł, głównie (70,4 mln zł) w formie majątku rzeczowego. W aktywach obrotowych główna pozycja to zapasy. W relacji rocznej nieco spadły, ale generalnie ich wycena oscyluje w pobliżu 30 mln zł. Należności krótkoterminowe obniżyły się r/r o 3,4 mln zł, do 24,9 mln zł.

Wskaźnik płynności bieżącej to 1,38 pkt, choć gdyby odliczyć zapasy, to spadłby poniżej 1 pkt. W dodatku moglibyśmy dodać rezerwy: otóż krótkoterminowe opiewały pod koniec września łącznie na ponad 4,6 mln zł.

Niska jest wypłacalność natychmiastowa, oscylująca w zakresie 2 - 3 proc. (także i tu mamy na myśli relację do zobowiązań bieżących bez rezerw). Złota reguła bilansowa nie jest zachowywana, ostatnio zresztą odpowiedni wskaźnik zszed poniżej 0,9 pkt. W normie natomiast nadal jest ogólne zadłużenie (42 proc.).

Spółka nie publikowała prognoz na rok 2015 w sensie formalnym, tym niemniej ogólne założenia nie są zbyt optymistyczne. W raporcie mogliśmy przeczytać, że już w I półroczu pojawiły się pierwsze symptomy pogorszenia koniunktury, zaś w III kw. załamał się rynek francuski.

Ogólnie dla KKPD ważne są takie czynniki jak ceny surowca leśnego, kurs EUR/PLN (eksport jest znaczącą częścią sprzedaży), warunki pogodowe i szeroko pojęta koniunktura na rynkach działalności. Obecnie popyt raczej się zmniejsza, w tym zagraniczny. Sprzedaż eksportowa w III kw. nieoczekiwanie spadła jednak aż o 25 proc. r/r, w szczególności we wrześniu o blisko połowę r/r.

Spójrzmy na wyniki finansowe tego organizmu:

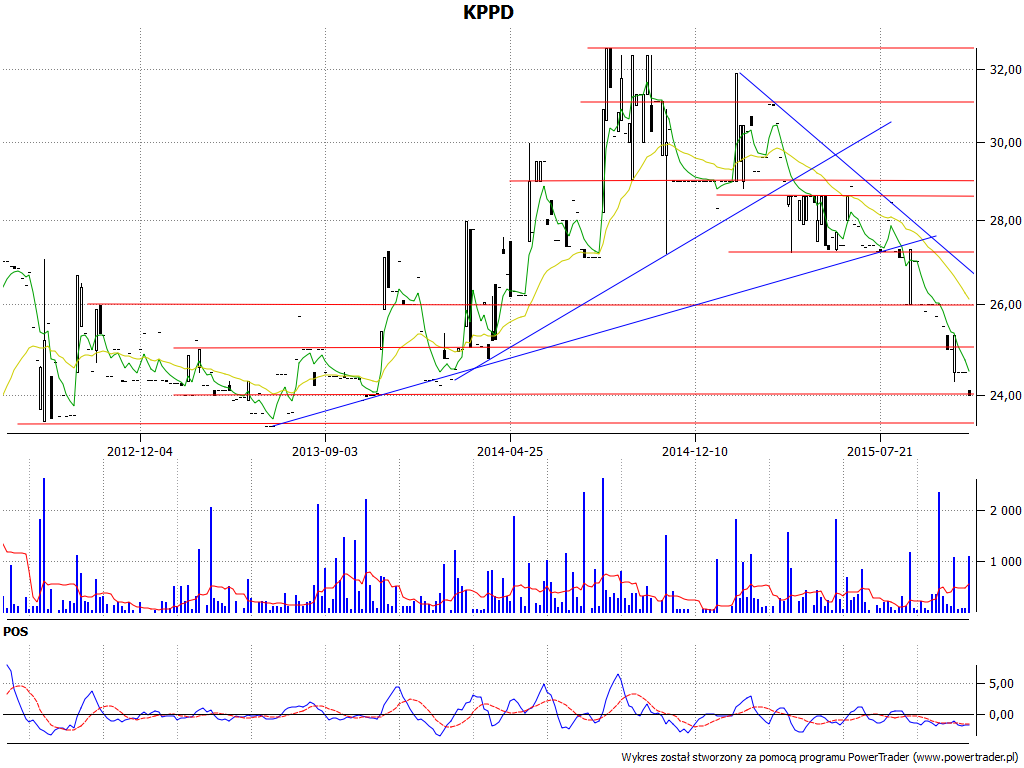

Problemy te najwidoczniej odbijają się też i na wykresie kursu akcji. Owszem, od połowy roku 2013 (minima rzędu 23,35 zł) do wiosny lub też lata 2015 (zależnie od tego, w którą linię uwierzymy) widać było trend wzrostowy. Ba, pozwalał on w swoim czasie (jesienią 2014) na sprzedaż papierów za 32,60 zł od sztuki. Prawdą jest jednak i to, że trend ten został zupełnie rozbity, a nowa tendencja jest wybitnie spadkowa. Niemal cała aprecjacja zaczęta dwa i pół roku temu została zniesiona i jesteśmy przy 24 zł. Wydaje się dość prawdopodobne, że rynek zdobędzie sięna pogłębienie tego ruchu, choć możliwe, że linia 23,35 zł wystąpi później jako wsparcie.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4802 gości