Drozapol-Profil - czy to już rekonwalescencja?

- Utworzono: wtorek, 19, styczeń 2016 04:04

Przed nami Drozapol-Profil - firma, która istnieje od roku 1993. W zasadzie powstała ona z połączenia dwóch podmiotów istniejących już wcześniej (były to Drozapol i Profil - w tym kontekście nie dziwi finalna nazwa utworzonego organizmu).

Przedsiębiorstwo zajmuje się produkcją profili i rur metalowych. Sprzedaje też blachy i kształtowniki oraz świadczy usługi obróbki stali czy np. arkuszowania blach.

Główni akcjonariusze Drozapolu-Profil to prezes Wojciech Rybka (26,9 proc. w kapitale, 33,6 proc. w głosach) i Grażyna Rybka (20,9 proc. oraz 29,4 proc.).

Firma działa jako grupa kapitałowa, przy czym podmioty zależne do DP Wind 1 sp. z o.o. oraz DP Invest sp. z o.o. Ta druga zajmuje się wynajmem i zarządzaniem nieruchomościami, ta pierwsza działa w obszarze elektrowni wiatrowych. Do tego obszaru należał też podmiot DP Wind 2, ale udziały w nim zostały (za ponad 0,6 mln EUR) sprzedane pewnej firmie holenderskiej w listopadzie roku 2014.

W ciągu 9 pierwszych miesięcy roku 2015 Drozapol-Profil jako jednostka wypracował przychody na poziomie 114,8 mln zł. Mogłoby się to wydawać sporym postępem - i pewnie było, bo w relacji rocznej to zwyżka o niemal 1/4. Kłopot w tym, że firma nie uzyskała zysków. Co więcej, nie uzyskała ich też rok wcześniej w analogicznym okresie. Mało tego: straty zostały pogłębione. I tak np. strata operacyjna za trzy pierwsze kwartały roku 2014 to blisko 2 mln zł, a rok później w analogicznym okresie już 2,92 mln zł. Strata netto pogłębiła się z 2,21 mln zł do 2,77 mln zł.

Czy wyniki skonsolidowane mogą trochę poprawić ten obraz? Niespecjalnie: na przychody główny wpływ ma spółka-matka, a z kolei wyniki zostały przez spółki pośrednie raczej obciążone. Spójrzmy:

Całe szczęście, że brutto na sprzedaży wypracowano zysk, choć i tu rentowność była gorsza niż rok wcześniej (spadła z 6,50 proc. do 4,72 proc.). Poza tym wyniki są ujemne: EBITDA, EBIT i netto. Finalna strata grupy to 3,38 mln zł.

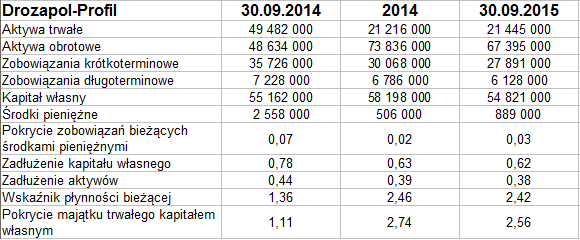

W majątku zwraca uwagę fakt, że przez rok (ale właściwie to w IV kw. 2014 roku) silnie obniżyły się aktywa trwałe (z 49,5 mln zł do kwoty trochę wyższej niż 21 mln zł). Wynikało to z silnej redukcji majątku rzeczowego. Zdaje się to być niepokojące, przy czym zjawisko dotyczyło w głównej mierze spółki-matki. Co prawda redukcja ta sprawiła, że grupa jeszcze lepiej niż kiedyś wypełnia złotą regułę bilansową (por. wzrost wskaźnika w ostatnim wierszu tabeli), ale generalnie nie wydaje się to wystarczająco przekonujący argument.

Udało się jednak przez 9 i 12 miesięcy zredukować w dużym stopniu zobowiązania krótkoterminowe przy równoczesnym wzroście aktywów obrotowych, co podwyższyło wyraźnie płynność bieżącą - z 1,36 pkt (wrzesień 2014) do 2,42 pkt (rok później). To już pozytywna oznaka, podobnie jak lekka redukcja ogólnego zadłużenia (choć i tak nie było ono wysokie). Boli natomiast spadek stanu środków pieniężnych w relacji rocznej, nawet jeśli od grudnia 2014 nieco wzrosły (z pół miliona do 890 tys. zł).

Co do wzrostu aktywów obrotowych, to odbył się on głównie przez zwyżkę należności handlowych i pozostałych, podczas gdy zapasy raczej redukowano, co wydaje się dobrym kierunkiem.

Zarząd podkreśla, że "spółka posiada dobrą płynność finansową i efektywnie zarządza środkami obrotowymi", a banki akceptują jej wskaźnik płynności bieżącej. W relacji rocznej o połowę zmniejszono zresztą poziom kredytów. Z drugiej strony, jest faktem, że badany okres, w szczególności zaś sam III kwartał, to był czas "dalszego obniżania cen i marż". Zakres spadku cen rynkowych był zgoła "nietypowym zjawiskiem w historii rynku stalowego w Polsce i Europie na przestrzeni ostatnich 10 lat".

Warto jednak zanotować, że sam III kwartał przyniósł Drozapolowi-Profil zysk netto - mianowicie jednostkowy (bo nie skonsolidowany). Było to 125 tys. zł. EBIT okazał się ujemny (-782 tys. zł), ale i tak dużo lepszy niż 1,4 mln zł na minusie, co można było obserwować w lipcu, sierpniu i wrześniu 2014. Bardzo powoli widać więc pewnego rodzaju postęp. Firma stara się prowadzić działania optymalizacyjne (np. przez redukcję zapasów), pozyskuje nowych handlowców i próbuje obniżać koszty zarządu, jak też i zamknęła nierentowny magazyn w Ostrowcu Świętokrzyskim.

Zobaczmy jeszcze, jak wygląda wykres kursu:

Notowania stoją nisko, nie da się ukryć. Do początków czerwca 2015 utrzymywały się jeszcze powyżej 3,10 zł, później gwałtownie spadły, a jesienią trend się potwierdził. Teraz jednak wydaje się, że spółka najgorsze ma za sobą i być może ceny skonsolidują się na aktualnych poziomach rzędu 1,65 - 1,85 zł, możliwe byłoby nawet dojście do 2 zł - a o tym, co będzie wyżej, przesądzą wyniki za IV kwartał. Poznamy je za nieco ponad miesiąc, 29 lutego.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3140 gości