Windykacyjna konkurencja

- Utworzono: środa, 20, styczeń 2016 20:14

Przed nami branża, o której często sądzi się, że ma się bardzo dobrze i co więcej - może mieć się tylko lepiej. Naturalnie tak naprawdę żaden sektor gospodarki nie spełnia aż tak ostrych warunków, tak więc tego rodzaju przeświadczenie jest mocno przesadzone - tym niemniej tkwi w nim pewne ziarnko prawdy.

W rzeczy samej, w dobie wielkiej popularności wszelkiego rodzaju kredytów i pożyczek, branża windykacyjna ma duże pole do popisu. Rynek ten generalnie rzecz biorąc wciąż w Polsce rośnie, a firmy doń należące (przynajmniej te dobrze zarządzane) generują solidne przychody i marże. Na głównym parkiecie akcyjnym GPW też mamy kilka takich podmiotów, przy czym zajmują się one zarówno wierzytelnościami bankowymi, jak i innymi (np. telekomunikacyjnymi). W grę wchodzi zarówno windykacja na zlecenie, jak też i odkup należności, a po nim - odzyskiwanie na własny rachunek spółki.

Naszymi bohaterami będą: Best, DTP, Fast Finance, Kruk, Pragma Inkaso i P.R.E.S.C.O., a także GPM Vindexus. Pomijamy Kredyt Inkaso - bo firma ta ma niekonwencjonalnie liczony rok obrotowy (co nie znaczy, że nie poświęcimy jej odrębnego tekstu). Nawiasem mówiąc, jest duże prawdopodobieństwo, że Kredyt Inkaso zostanie niedługo wchłonięta przez Best. W ubiegłym roku ten drugi emitent wykupił znaczny udział w akcjach Kredyt Inkaso, niemal 1/3. Od pewnego czasu prowadzona jest procedura, której zwieńczeniem miałoby być złączenie obu podmiotów.

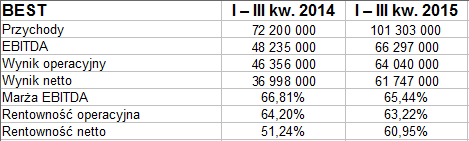

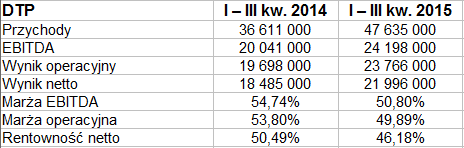

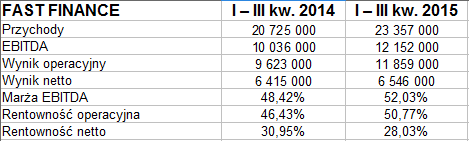

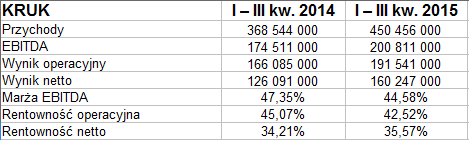

Spójrzmy na wyniki finansowe (wszędzie tam, gdzie to możliwe - skonsolidowane) badanych spółek za okres I - III kw. 2015:

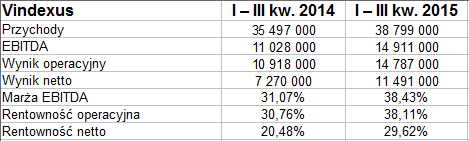

W przychodach, jak łatwo zauważyć, liderem jest Kruk - z kwotą 450,5 mln zł. Przychody operacyjne tej grupy wzrosły w relacji rocznej o 22,2 proc., tak więc również dynamika była tu bardzo dobra.

Best pod względem kwoty przychodów zajmuje miejsce drugie. Tutaj jednak istotniejsze od samych 101,3 mln zł w 9 miesięcy jest to, że suma ta była skutkiem wzrostu r/r o ponad 40 proc.

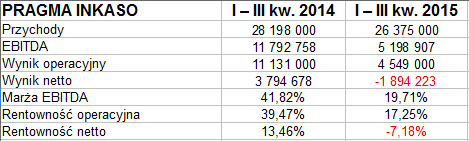

W ogóle widzimy zresztą, że tylko w dwóch podmiotach (Pragma Inkaso oraz P.R.E.S.C.O.) obroty w relacji rocznej spadły - w pierwszym z nich o 6,46 proc., w drugim o 23 proc.

Zysk operacyjny spadł kwotowo również tylko w tych dwóch podmiotach, jakkolwiek w P.R.E.S.C.O. dynamika tej redukcji była niższa niż dynamika spadku przychodów, stąd odpowiednia marża nawet wzrosła - z 19,3 proc. do 19,6 proc. Gorszy przypadek to Pragma Inkaso - tu rentowność operacyjna zeszła z 39,5 proc. do 17,25 proc., a na czysto przedsiębiorstwo odnotowało nawet stratę (która wyniosła 1,9 mln zł). Było to generalnie skutkiem samego III kwartału, kiedy to odnotowano 4,8 mln zł poniżej zera (i zresztą EBIT też był w ciągu tych trzech miesięcy silnie ujemny, wyniósł -2,65 mln zł).

Pragma Inkaso ma jednak na to pewne (częściowe) usprawiedliwienie. Otóż rzecz wynikała z odpisów aktualizujących należności pożyczkowe sprzed roku 2014, a więc "historyczne", jak to określa zarząd. Odpisy dotyczyły głównie "nietypowej transakcji" z roku 2013, która była zabezpieczona gwarancją bankową. Problem w tym, że w sprawie przeciwko Bankowi Pekao S.A. (właśnie o realizację gwarancji) sąd wydał wyrok niekorzystny dla Pragmy. Zarząd jednak podjął kroki w kierunku apelacji, a poza tym zapewnie, że takie kłopotliwe transakcje nie były już później realizowane i odnotowana strata nie będzie mieć wpływu na przyszłe przychody.

Ogólnie rzecz biorąc, wszystkie firmy z branży tradycyjnie już pracują przy marżach, które w wielu innych sektorach uznane zostałyby za rekordowo wysokie. I tak np. średnia z marż netto za 9 miesięcy roku 2015 to 28,85 proc. (a i tak mocno zaniża ją wynik Pragmy Inkaso). Rok wcześniej średnia ta wyniosła 29,45 proc., a więc wynik był tylko trochę wyższy.

Średnia z marż operacyjnych za badany okres to 40,19 proc., rok wcześniej natomiast 42,72 proc.

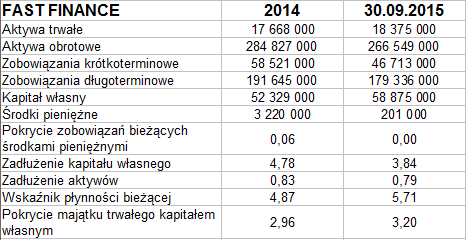

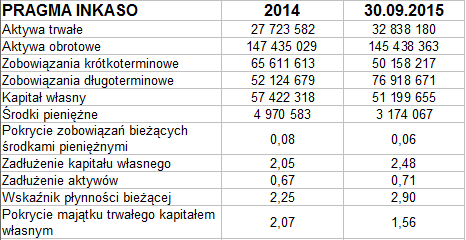

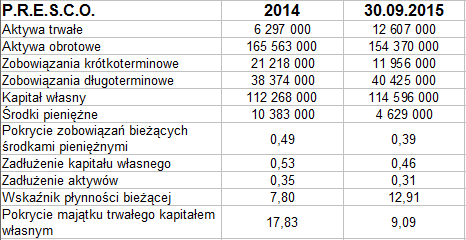

Możemy teraz pokrótce spojrzeć na dane bilansowe (skonsolidowane tam, gdzie to możliwe). Pomijamy Kruk S.A., ponieważ przedsiębiorstwo to w swoim bilansie nie rozdzieliło w klarowny sposób aktywów trwałych i obrotowych, a nie chcieliśmy zdawać się tu na naszą arbitralność.

Można jednak powiedzieć, że suma bilansowa Kruka pod koniec września 2015 opiewała na 1,62 mld zł, z czego zdecydowaną większość (1,5 mld zł) stanowiły po stronie majątku inwestycje w pakiety wierzytelności i pożyczki. Środki pieniężne opiewały na 52 mln zł, zaś ogół zobowiązań na 886,7 mln zł. Zadłużenie ogólne wynosiło zatem na 54,6 proc.

A oto zapowiadane tabele:

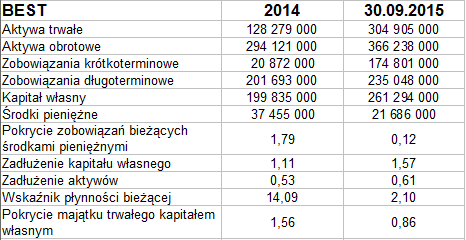

W przypadku Best warto zauważyć silny wzrost aktywów trwałych (ale też i obrotowych) w ciągu 9 miesięcy, jak również ogromną (z 21 mln zł do 366 mln zł) zwyżkę zobowiązań krótkoterminowych. W dużej mierze kwestie te wiązały się z tym, że Best zainwestowała w Kredyt Inkaso, o czym wcześniej pisaliśmy. Poza tym np. wzrosły zobowiązania z tytułu emisji obligacji. W każdym razie efektem wykonanych ruchów był m.in. znaczny spadek płynności bieżącej (z 14 pkt do 2,10 pkt), wzrost ogólnego zadłużenia, spadek wypłacalności natychmiastowej czy zachwianie złotą regułą bilansową. Jest jednak nader prawdopodobne, że zmiany te mają tymczasowy charakter, wynikający z przekształceń, które realizuje lub planuje zrealizować firma.

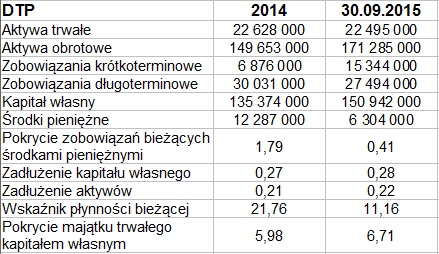

Wszystkie badane podmioty notują wysokie wartości wskaźnika płynności bieżącej, tzn. ich aktywa obrotowe przekraczają - nieraz kilku- czy wręcz kilkunastokrotnie - kwotę zobowiązań bieżących. Inna rzecz, że aktywa te to w głównej mierze należności, których odzyskanie z natury rzeczy obarczone jest pewnym ryzykiem.

Co się tyczy środków pieniężnych, to nie ma tu reguły. W DTP, Vindexusie czy P.R.E.S.C.O. notowano bardzo wysoką wypłacalność natychmiastową, rzędu nawet 40 - 50 proc. i więcej, a z kolei Fast Finance posiada marginalne środki pieniężne, ostatnio tylko 201 tys. zł. Podobnie kwota Pragmy Inkaso, choć pozornie duża (3,17 mln zł), pokrywa tylko 6 proc. zobowiązań bieżących notowanych w finale września 2015.

Nie ma też reguły w kwestii zadłużenia - w Fast Finance jest ono bardzo wysokie (79 proc. pasywów to zobowiązania), podobnie w Pragmie Inkaso (tu 71 proc.), ale już np. DTP czy Vindexus mają ten wskaźnik poniżej 25 proc. (tj. poniżej 0,25 pkt).

Wydaje się w każdym razie, że żadne z przedsiębiorstw nie zgłaszało w badanym okresie naprawdę poważnych problemów z jakimkolwiek aspektem działalności, nawet jeśli niektórym wiodło się trochę słabiej niż innym (por. np. spadek przychodów w P.R.E.S.C.O.). Sam rynek odzysku wierzytelności nadal jest perspektywiczny.

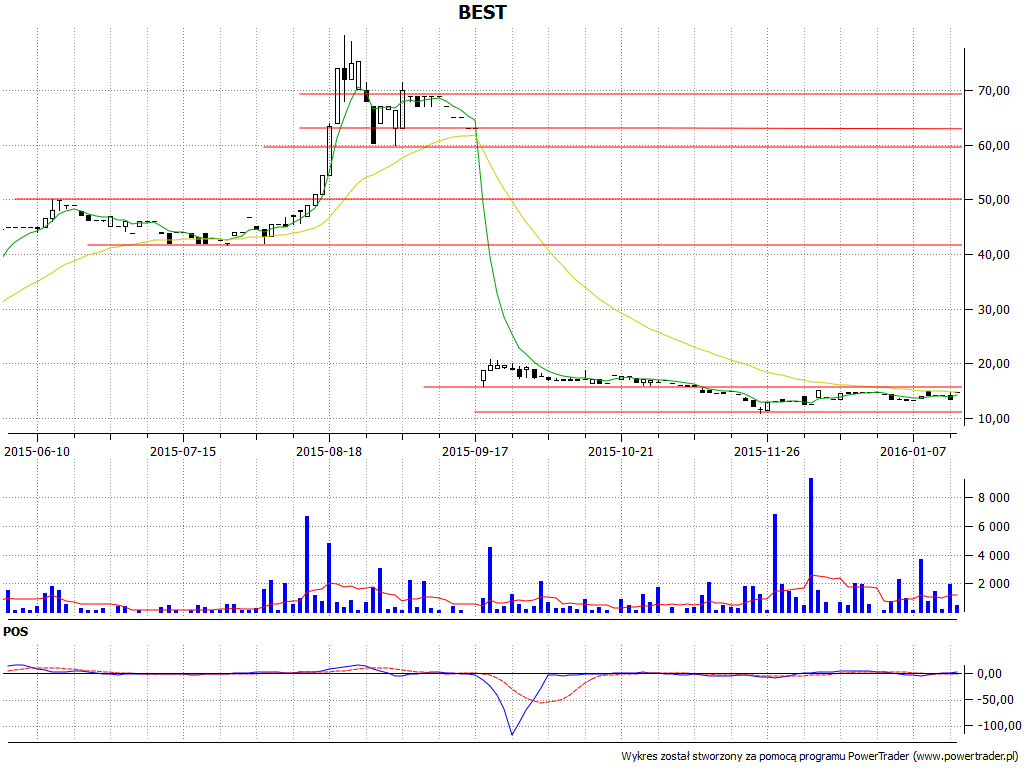

Spójrzmy jeszcze na wykresy kursu:

Po podziale akcji wykres notowań BEST posuwa się w pasie konsolidacyjnym. Za wsparcie można uznać linię 10,78 zł, opór to 16 zł. Wyżej ewentualne zwyżki mogłyby być hamowane przy 18 zł i 20 zł.

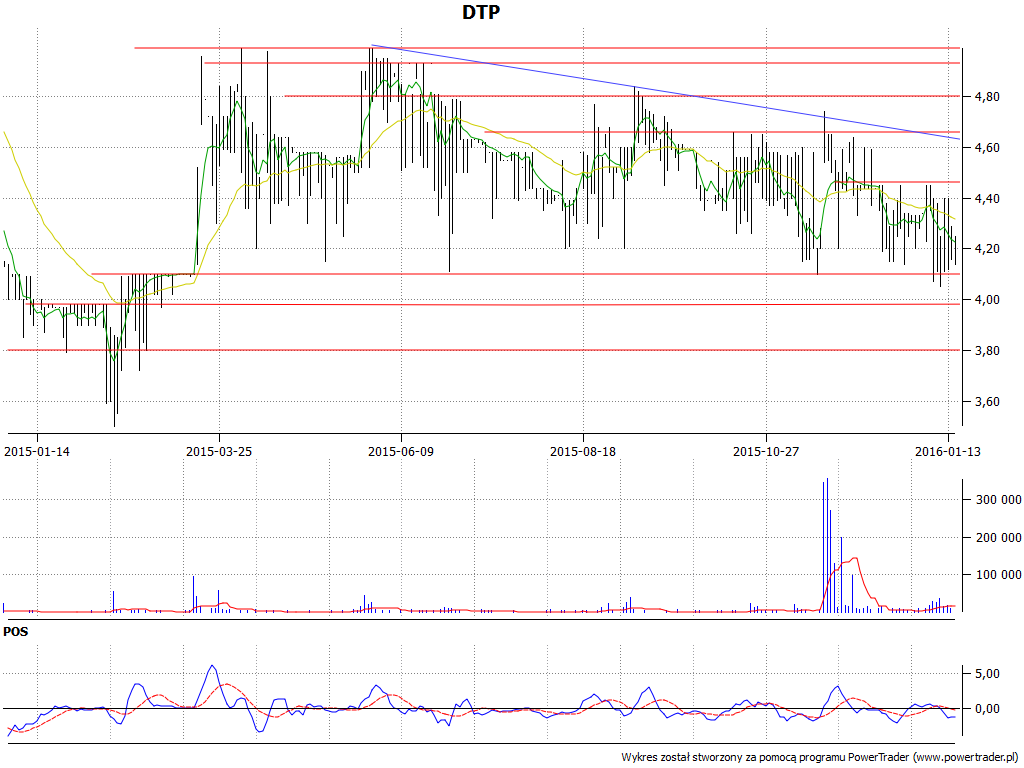

Wykres DTP jest w pewnym sensie konsolidacyjny, przynajmniej od połowy marca 2015 roku. Widać jednak też delikatną tendencję spadkową, jakkolwiek ceny nadal są wyższe niż np. równo rok temu. Za wsparcia można uznać 4,10 zł czy 3,90 zł, za opory 4,45 zł czy 4,65 zł oraz 4,80 zł.

Akcje Fast Finance dużo straciły w ubiegłym roku, szczególnie w lipcu. Cena spadła z okolic 1,20 - 1,40 zł do 0,52 - 0,75 zł, jeśli brać pod uwagę ostatnich kilka tygodni. Trwa więc konsolidacja na niskich poziomach.

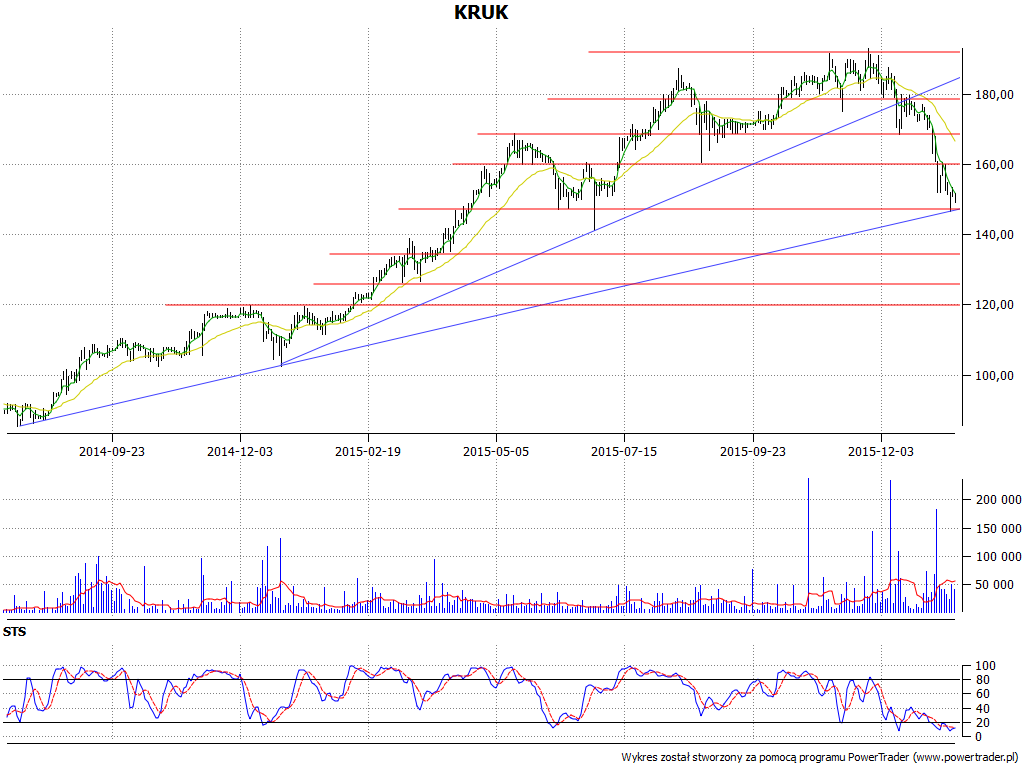

W przypadku Kruka mamy test jednej z linii trendu wzrostowego, niskiej i długoterminowej. Trzeba przyznać, że na razie notowania jeszcze się bronią, choć generalnie od początku grudnia ceny spadały. Wtedy nie udało się przebić w trwały sposób 192 zł, teraz mamy ok. 147 - 153 zł.

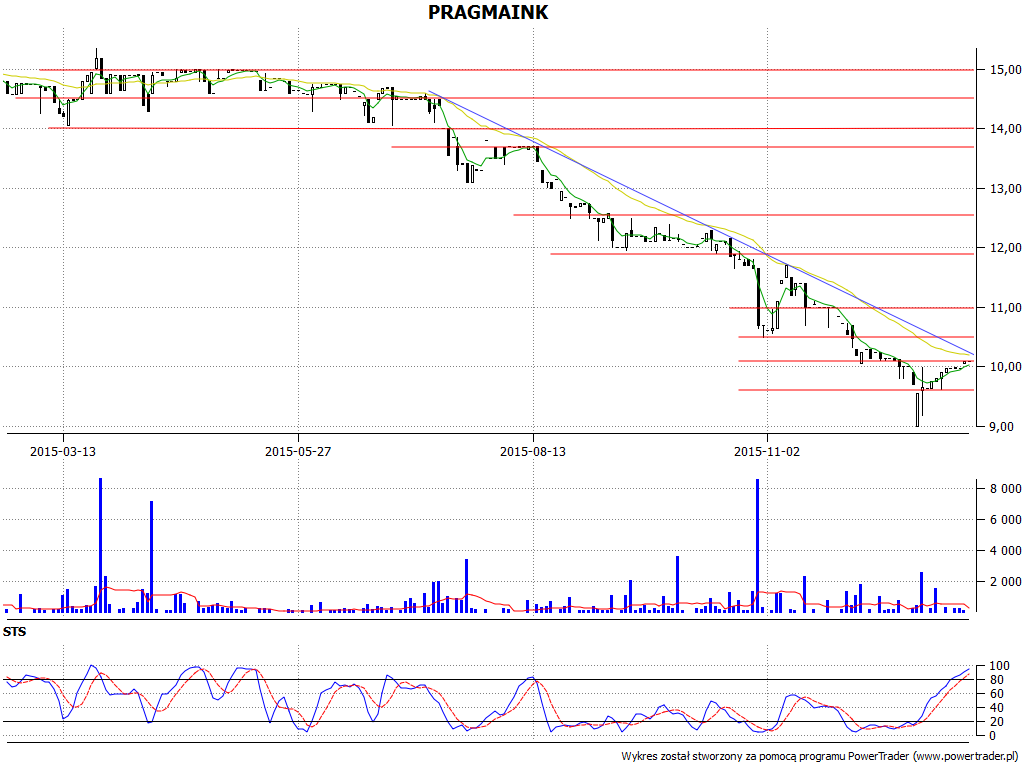

W wyraźnym trendzie spadkowym podążają notowania Pragmy Inkaso, a zaczęło się to w lipcu. Wtedy niektórzy kupowali papiery za więcej niż 14 zł, dziś można je sprzedać najwyżej za 10 zł z przysłowiowymi groszami. Trend będzie teraz testowany, ale dopiero powyżej 11 zł moglibyśmy odetchnąć.

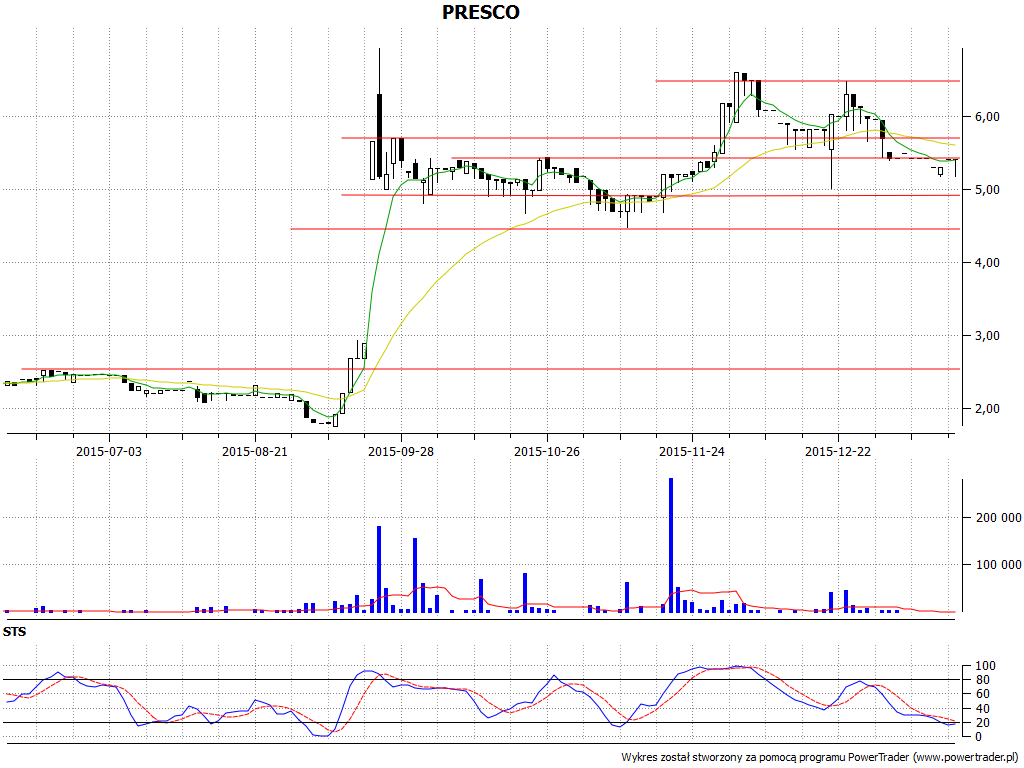

Na wykresie P.R.E.S.C.O. istotne wsparcia to zapewne 4,90 zł, 4,68 zł i 4,48 zł, ważny opór mamy w pobliżu 6,50 zł. Ostatnio ceny spadały, ale zdaje się rysować szansa korekty wzrostowej.

Na wykresie Vindexusa obiecujący był okres od połowy sierpnia 2015 (gdy papiery można było niejako okazyjnie nabywać za 3,55 zł) do 18 listopada 2015 (maksimum na 6,62 zł). Później trend wzrostowy rozmył się, a nawet doszło do wykreowania tendencji spadkowej, nadal aktualnej. Wsparcia to obecnie 5,50 zł, 5,34 zł, być może 4,95 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3820 gości