Instal Kraków - problem z marżami?

- Utworzono: poniedziałek, 29, luty 2016 04:00

Przychody Instalu Kraków za dziewięć pierwszych miesięcy roku 2015 wyniosły 257,8 mln zł, co stanowiło 88,7 proc. kwoty notowanej na tej pozycji rok wcześniej. Zysk operacyjny spadł do 4 mln zł, tj. do 1/3 sumy wygenerowanej poprzednio, finalny zysk netto to 2,34 mln zł (10,7 mln zł w I - III kw. 2014).

To jednak rezultaty jednostkowe. Tymczasem trzeba mieć oczywiście świadomość, że Instal Kraków to grupa kapitałowa publikująca rezultaty skonsolidowane. Za chwilę przekonamy się, jak one wyglądały. Wpierw jednak przypomnijmy, czym zajmuje się ta grupa.

Instal Kraków – wraz z podmiotami zależnymi, a więc jako grupa kapitałowa – specjalizuje się w budownictwie przemysłowym i instalacyjnym. Realizacje przedsiębiorstwa to m.in. liczne oczyszczalnie spalin i ścieków, sieci cieplne, zakłady uzdatniania wody, instalacje do produkcji ozonu etc. Z usług Instalu Kraków korzystały np. Elektrociepłownia Kraków S.A., Elektrownia Łagisza czy Elektrownia Kozienice, a także Budimex czy rozmaite kopalnie i instytucje publiczne. Emitent prowadzi poza tym działalność deweloperską na rynku mieszkaniowym.

Historia przedsiębiorstwa sięga ponad sześć dekad wstecz, natomiast era jego pobytu na parkiecie akcyjnym warszawskiej GPW zaczęła się szesnaście lat temu, tj. w roku 1999.

Do grupy należą spółki zależne Frapl sp. z o.o., Biprowumet sp. z o.o. oraz BTH Instalacje sp. z o.o.

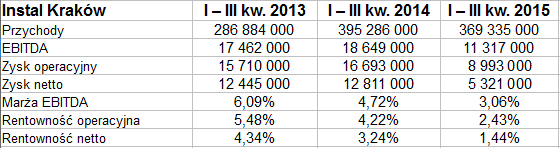

Spójrzmy na rezultaty skonsolidowane:

Widzimy, że wspomniane na początku kwoty jednostkowe są bardzo istotne dla grupy, ale jednak nie na tyle, by móc pomijać wpływ podmiotów zależnych. Skonsolidowane obroty za 9 miesięcy to 369,3 mln zł, tj. 93,4 proc. kwoty z trzech trymestrów roku 2014. W skali dwuletniej dynamika była natomiast solidnie dodatnia (+28,7 proc.).

Zyski spadły - EBITDA, EBIT i wynik netto. Zysk operacyjny zszedł do kwoty niespełna 9 mln zł, co dało marżę 2,43 proc. (rok wcześniej 4,22 proc., dwa lata wcześniej 5,48 proc.).

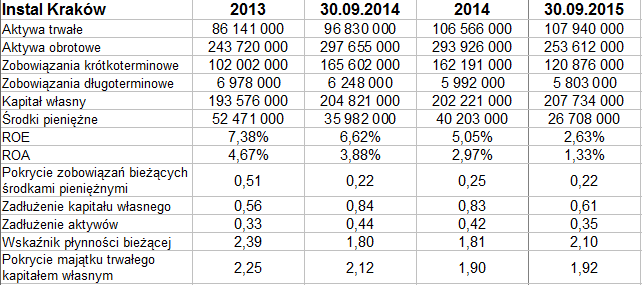

Co widzimy w bilansie? Dominują aktywa obrotowe, ostatnio 253,6 mln zł. Dość wyraźnie zmalały one w relacji rocznej, głównie z powodu redukcji należności i środków pieniężnych. Równocześnie jednak wydatnie skurczyły się zobowiązania krótkoterminowe, tak że wskaźnik płynności bieżącej wzrósł (r/r i w ciągu 9 miesięcy), na koniec notując 2,10 pkt. Wypłacalność natychmiastowa była w finale III kw. taka jak rok wcześniej (22 proc.). Zadłużenie aktywów spadło do 35 proc., jest niskie, co cieszy. Złota reguła bilansowa jest przestrzegana. Wartości ROE i ROA za badany okres były niższe niż rok wcześniej, a to z powodu opisanej wyżej redukcji zysku.

Dodajmy, że zobowiązania prezentujemy tu bez rezerw, tak jak w bilansie grupy. Kwota rezerw w sumie opiewała na 24,3 mln zł pod koniec września. Jej uwzględnienie zmieniłoby oczywiście takie wskaźniki jak ogólne zadłużenie czy płynność bieżąca - ale nie na tyle, by zaczęły się one prezentować słabo.

W ciągu badanych 9 miesięcy Instal Kraków podpisał m.in. umowy z krakowskim MPWiK na modernizację filtrów pośpiesznych w Dłubni (12,2 mln zł brutto) czy z lubelskim MPWiK na przebudowę stacji odwadniania osadu (8,4 mln zł brutto). Znacznie większa kwotowo (33 mln zł brutto) była jednak umowa z Rejonowym Zarządem Infrastruktury w Krakowie. Poza tym firma Krakbau na zlecenie Instalu buduje cztery budynki mieszkalne w Krakowie.

Władze Instalu Kraków zdecydował się poza tym zaakceptować część kar umownych, które zostały nałożone przez EDF Polska i ZEW Kogeneracja na konsorcjum, w którym Instal brał udział. Kwota? 10,2 mln zł, na co zawiązano odpowiednie rezerwy. Akceptacja kar umożliwiła jednak podjęcie robót dodatkowych, co koniec końców ograniczyło finalne straty na kontraktach dla EDF i Kogeneracji.

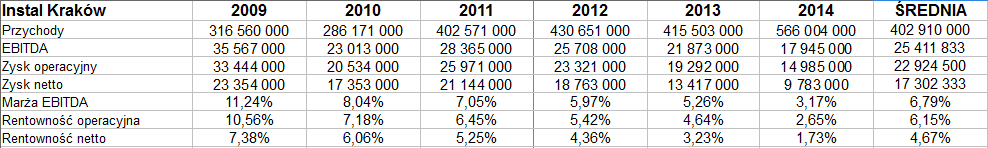

Oto wyniki skonsolidowane z kilku ostatnich lat (roczne):

Jak widać, ani razu nie notowano strat, jest jednak faktem - i to niepokojącym - że systematycznie spada rentowność. Na przykład marża netto za rok 2009 to 7,38 proc., w 2012 notowano już 4,36 proc., a w 2014 tylko 1,73 proc. Analogiczną redukcję widać przy marży EBIT. Średnia z przychodów za ów sześcioletni okres to 402,9 mln zł, średnia z zysków netto to 17,3 mln zł.

Za rok 2014 nie wypłacono w 2015 dywidendy - pieniądze zasiliły kapitał zapasowy. Głównymi akcjonariuszami Instalu są Legg Mason TFI (19,57 proc. w kapitale i 12,22 proc. w głosach) oraz Piotr Juszczyk (9,01 proc. i 27,73 proc.). Do Jana Szybińskiego należy 2,10 proc. oraz 5,91 proc.

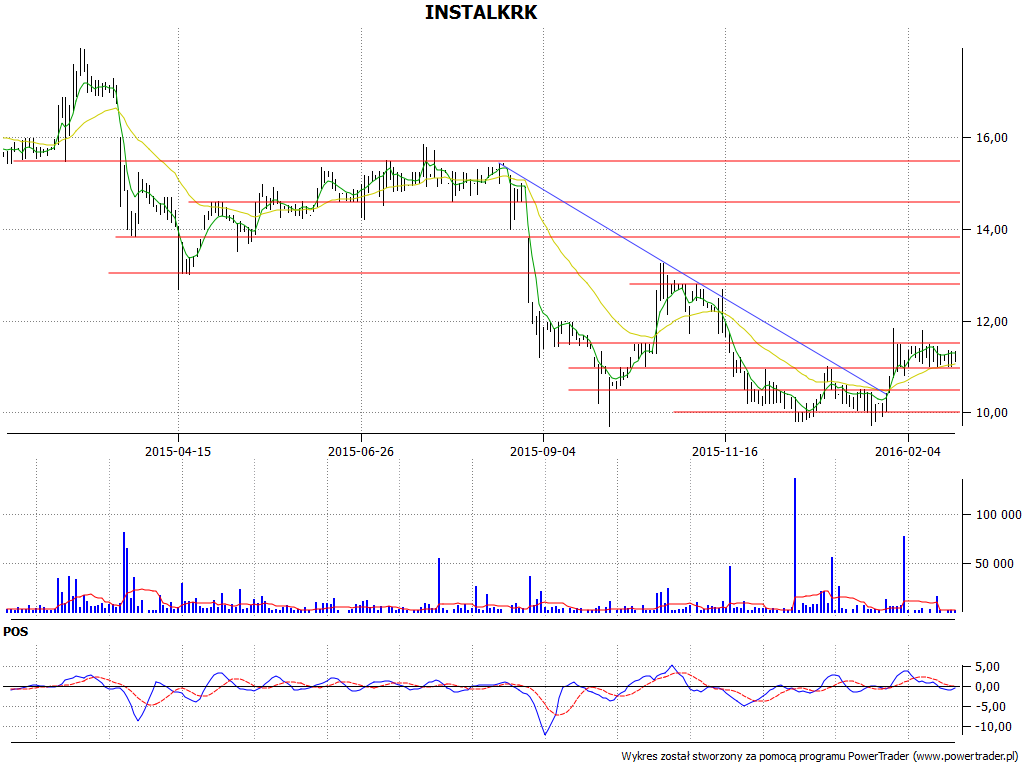

Spójrzmy na wykres kursu:

Notowania mają od pewnego czasu raczej skonsolidowany charakter, w szczególności od listopada 2015. W ostatnich dniach zakres wahań to 11 - 11,50 zł. Wsparcia to 10,05 zł i 10 zł. Ceny są na znacznie niższych poziomach niż wiosną i latem 2015, gdy obowiązywał zakres 13 - 16 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4055 gości