Famur - w świecie węgla i maszyn

- Utworzono: wtorek, 01, marzec 2016 04:05

O Famurze pisaliśmy zupełnie niedawno, bo w lutym tego roku. Wówczas jednak mieliśmy do dyspozycji tylko wyniki za trzy pierwsze kwartały roku 2015 - gdy tymczasem teraz napłynęły nowe dane, obejmujące już cały rok miniony. Mowa oczywiście o raporcie za IV kw. 2015.

Czym zajmuje się Famur? Jest to przedsiębiorstwo blisko powiązane z górnictwem, a mianowicie wytwarzające maszyny i urządzenia kupowane przez kopalnie. Kompleksy ścianowe, kompleksy chodnikowe, systemy transportu, usługi dla górnictwa, wzbogacanie i standaryzacja urobku – takie rzeczy obejmuje asortyment. Firma świadczy też usługi, takie jak np. budowa i modernizacja obiektów, roboty rozbiórkowe i dołowe etc.

Głównym akcjonariuszem spółki Famur jest TDJ Equity I sp. z o.o., czyli podmiot związany z rodziną Domogałów, znaną dobrze z inwestycji w przemysł ciężki. Kontroluje on 71,28 proc. akcji Famuru.

Drugie miejsce zajmuje Nationale-Nederlanden OFE z udziałem 9,99 proc., trzecie Aviva OFE (6,02 proc.). Free float wynosi zatem niespełna 13 proc.

Konsolidacją objętych jest pięć podmiotów: Famur S.A. (dominujący), Polskie Maszyny Górnicze S.A., Famur Finance Polskie Maszyny Górnicze S.A. SKA, Famur Brand sp. z o.o. oraz Famur Famak S.A. Prócz tego pod koniec roku 2015 do grupy należało jeszcze 15 podmiotów, które nie były objęte konsolidacją.

Skonsolidowany bilans Famuru opiewał ostatnio na 1,26 mld zł, gdy rok wcześniej było to 1,34 mld zł. Po stronie pasywów większość (70 proc.) stanowi kapitał własny, także nie ma problemu ze zbyt dużym zadłużeniem ogólnym. W majątku dominują aktywa trwałe, natomiast obrotowe wynosiły ostatnio 557,7 mln zł, głównie w formie należności z dostaw i usług (337,42 mln zł). Należności te w stosunku rocznym wydatnie wzrosły (o jedną piątą), natomiast skurczyły się znacząco (z 65,7 mln zł do 18,7 mln zł) środki pieniężne, co może niepokoić.

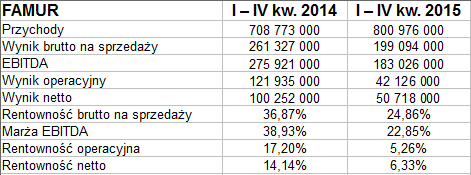

Niepokoi także i to, co stało się z zyskami. W ogóle zresztą spójrzmy na skonsolidowane przychody i zarobki:

Owszem, w ujęciu narastającym mamy znaczący wzrost sprzedaży, mianowicie o 13 proc., do blisko 801 mln zł. W dużym stopniu usprawiedliwia to obserwowany wcześniej wzrost należności handlowych. Z drugiej strony, zyski zmniejszyły się drastycznie, co zresztą zapowiadały już wcześniejsze okresy. Tak np. wynik operacyjny skurczył się ze 122 mln zł nieco ponad 42 mln zł. Finalnie oczywiście rentowności wydatnie się obniżyły - np. marża operacyjna z 17,2 proc. do 5,26 proc., netto z 14,14 proc. do 6,33 proc.

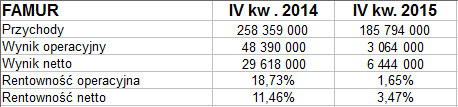

Ale nawet wzrost przychodów nie jest tak całkiem jednoznaczną kwestią. Owszem, nastąpił, ale już w samym IV kwartale obroty były znacznie niższe niż rok wcześniej - stanowiły, jak widzimy, tylko 72 proc. kwoty notowanej poprzednio. Zyski za październik, listopad i grudzień były przy tym już minimalne - np. wynik operacyjny w kwocie 3,06 mln zł to tylko 1,65 proc. wypracowanej sprzedaży.

Przypomnijmy, że w III kwartale dynamika roczna obrotów była dodatnia, a rentowności też były lepsze niż w kolejnym trymestrze.

Wzrost przychodów w ujęciu narastającym, za który odpowiedzialne były pierwsze trzy kwartały, to m.in. efekt realizacji zleceń na przekładnie dla KWB Turów i Bełchatów, jak też i eksportowej sprzedaży kombajnów ścianowych i chodnikowych. Ciężko jest natomiast na polskim rynku węgla kamiennego.

Można też zauważyć, że w spółce dominującej obrót za sam IV kw. zmniejszył się w relacji rocznej o połowę, niemniej był to w pewnej mierze efekt wysokiej bazy - rok wcześniej realizowano duży kontrakt dla kazachskiej filii ArcelorMittal, a także umowę dla kontrahenta z Indonezji.

Co do zysków, to zarząd wyjaśnia, że ich obniżka to m.in. efekt silnej presji cenowej na stawki dzierżawne ze strony polskich producentów węgla. Poza tym rośnie konkurencja na rynku, tak polskim, jak i zagranicznym. Nawiasem mówiąc, sama spółka dominująca zanotowała w IV kw. stratę operacyjną w kwocie 21,8 mln zł.

Spójrzmy jeszcze na wykres kursu:

Można mówić o swego rodzaju szerokiej konsolidacji, przynajmniej od wakacji roku 2015. Za wsparcie wypada obecnie uznać linie 1,55 zł, 1,50 zł i 1,40 zł. Górne ograniczenia to 1,80 zł i 2 zł. Przypomnijmy, że do początków czerwca 2015 wykres utrzymywał się znacząco wyżej, ponad poziomami 2,75 zł czy nawet 3 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5907 gości