Introl - dość udany rok

- Utworzono: piątek, 11, marzec 2016 04:03

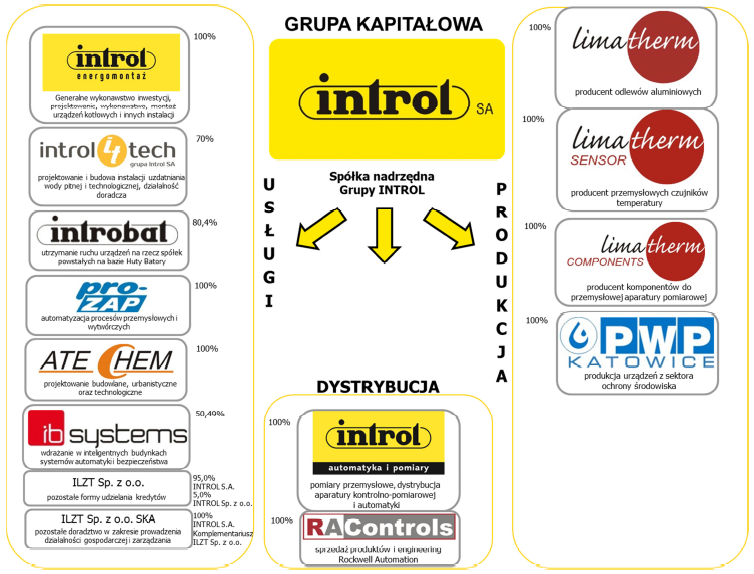

Introl to - podobnie jak np. Apator - rozbudowana grupa kapitałowa z obszaru elektromaszynowego. Jednym z istotnych elementów jej działalności jest produkcja urządzeń pomiarowych (głównie poprzez spółkę Introl sp. z o.o.), jakkolwiek profil jest szerszy.

Otóż Introl prowadzi m.in. następujące linie produkcyjno-sprzedażowe: - instalacje energetyczne, elektryczne i mechaniczne; - systemy automatyki przemysłowej; - budownictwo komercyjne i przemysłowe; - systemy kontrolno-pomiarowe; - rozwiązania technologiczne w ochronie środowiska; - oprogramowanie dla przemysłu.

Struktura grupy wygląda - według najnowszego raportu - tak:

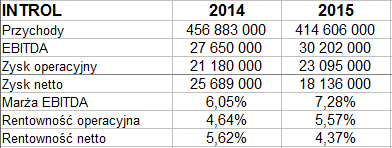

Spółek jest sporo, linii biznesowych też, a całe przedsiębiorstwo wypracowało w roku 2015 skonsolidowane przychody w kwocie 414,6 mln zł. Suma ta może się zdawać spora i pewnie taka jest, ale jednak to tylko 90,7 proc. kwoty notowanej na tej pozycji rok wcześniej.

Zyski EBITDA i EBIT wzrosły - ten pierwszy z 27,6 mln zł do 30,2 mln zł, ten drugi z 21,2 mln zł do 23 mln zł. To należy ocenić pozytywnie - także dlatego, że efektem była poprawa odpowiednich rentowności, np. marża operacyjna podniosła się z 4,64 proc. do 5,57 proc.

Gorzej rzecz się miała z wynikiem netto, który spadł z 25,7 mln zł do 18,14 mln zł. To naturalnie przełożyło się na ruch w dół odpowiedniej marży (z 5,6 proc. do 4,37 proc.). Fakty te widzimy w poniższej tabeli:

Zarząd uznał wyniki IV kwartału i całoroczne za generalnie dobre, naotmiat obniżka przychodów wynikała przede wszystkim ze specyfiki pewnych kontraktów, kończących się w finalnym trymestrze roku.

55 proc. rocznych przychodów dał segment opisany jako "usługi AKPiA, elektryczne, instalacyjne, projektowe i budowlane" (AKPiA to aparatura kontrolna i pomiarowa). Akurat w tym segmencie przychody dość wyraźnie spadły, ale w kilku innych niewątpliwie wzrosły.

Sama produkcja AKPiA dała tylko 6 proc. obrotów, natomiast 12 proc. dała produkcja elementów odlewniczych. Za 23 proc. obrotów odpowiedzialna była dystrybucja z doradztwem technicznym.

Marże osiągnięte przez Introl były niższe niż te, które wypracowały firmy Apator i Aplisens. W Apatorze jednak wszystkie trzy rozpatrywane przez nas rentowności obniżyły się r/r, w Introlu natomiast tylko marża netto. W Aplisensie wszystkie trzy rentowności wzrosły (co prawda nieznacznie, ale jednak same w sobie były duże, np. netto 15,7 proc.).

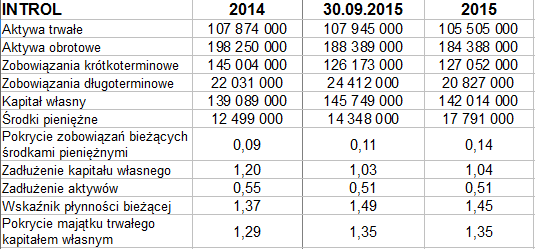

Co się tyczy bilansu, to suma bilansowa opiewała pod koniec minionego roku na prawie 290 mln zł, ale rok wcześniej było to ponad 306 mln zł, nastąpiła zatem redukcja. Pozytywne jest jednak to, że r/r wzrósł wskaźnik płynności bieżącej (z 1,37 pkt do 1,45 pkt), poprawiła się także wypłacalność natychmiastowa, a cash-flow był dodatni. Introl zachowuje tez złotą regułę bilansową. W okresie 12 miesięcy grupa ograniczyła ogólne zadłużenie z 55 proc. do 51 proc.

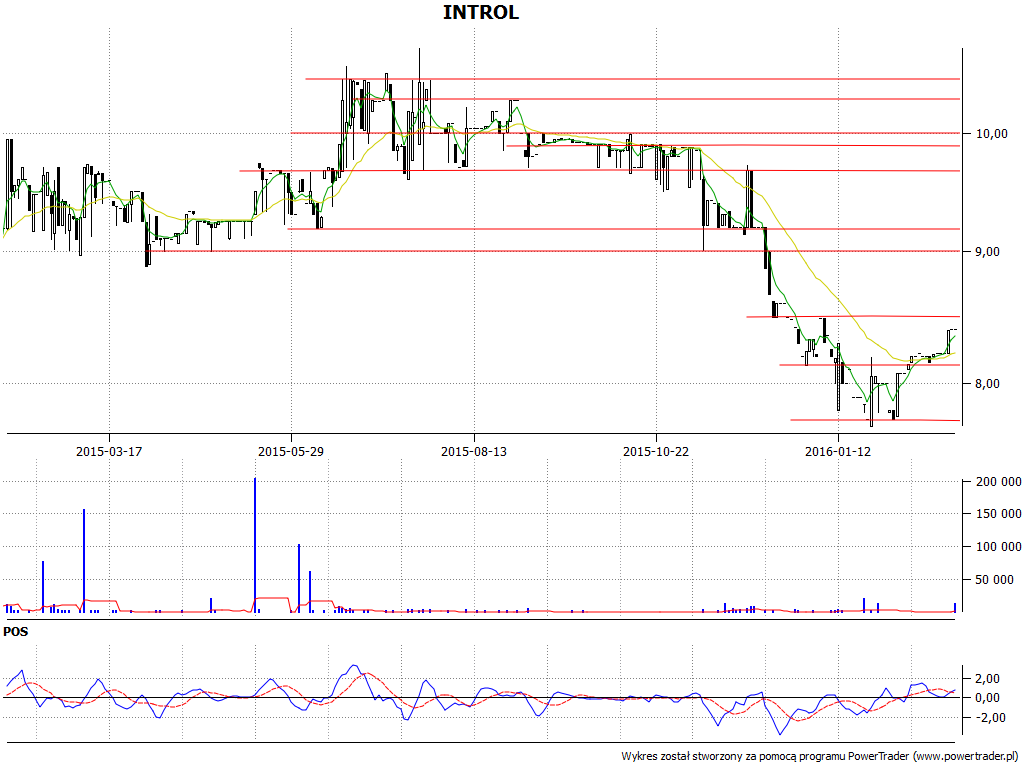

Akcje Introlu wyceniane są niestety nadal dość nisko, ich kurs znacznie spadł w listopadzie, grudniu i styczniu - z poziomów rzędu 9,50 - 10 zł do 7,70 zł (dołek z 25 stycznia). Pocieszeniem jest to, że ostatnie tygodnie to już wędrówka wykresu w górę. Nie jest jednak jeszcze rozstrzygnięta kwestia przebicia 8,50 zł i dojścia do 9 - 9,20 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2756 gości