Prime Car czyli Masterlease

- Utworzono: poniedziałek, 14, marzec 2016 08:35

Grupa Masterlease - taką nazwą posługuje się przedsiębiorstwo, o którym będziemy mówić. Ściślej rzecz ujmując, w kwietniu 2014 roku na GPW zadebiutowała spółka dominująca tej grupy - mianowicie spółka Prime Car Management. Ta rozbieżność nazw może być odrobinę deprymująca, ale w każdym razie mamy na myśli ten sam podmiot, jeżeli mówimy o rezultatach skonsolidowanych.

Firma ma siedzibę w Gdańsku i określa się jako jeden z liderów polskiego rynku zarządzania flotą. Chodzi o segment CFM (car fleet management), obejmujący też m.in. leasing pojazdów. Firma ma centralę i 16 regionalnych biur handlowych, działa od ponad dwóch dekad.

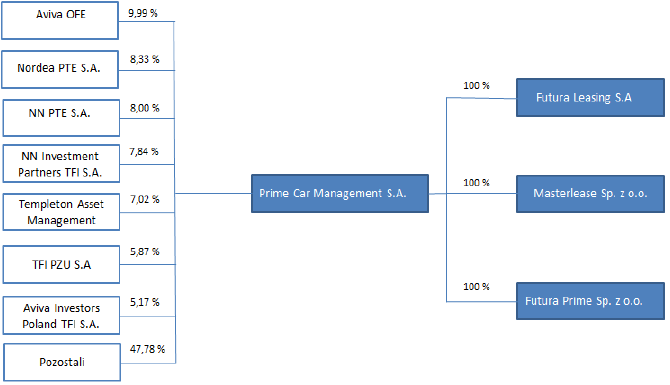

Jak wspomnieliśmy, choć nazwa grupy to Masterlease, to podmiotem zależnym jest Prime Car Management. Podmioty zależne to spółki Futura Leasing, Masterlease i Futura Prime.

Zalety debiutu na GPW to (według zarządu) wzrost rozpoznawalności, transparentność działalności, lepsza pozycja negocjacyjna czy możliwość poszerzenia bazy klientów.

W roku 2015 Grupa Masterlease zrealizowała plan w zakresie dostaw w 118 proc., co pozwoliło zwiększyć flotę do ponad 27 tys. pojazdów (w większości tzw. finansowanych, w mniejszości natomiast są pojazdy w zarządzaniu). Strategia łączenia leasingu z dodatkowymi usługami przynosi pożądane efekty.

Grupa notowała pod koniec roku 2015 majątek opiewający łącznie na 1,42 mld zł. Z tego po stronie pasywów zdecydowana większość (2/3) przypadała na zobowiązania, natomiast w aktywach dominowały należności z leasingu finansowego (623,7 mln zł). Drugie miejsce zajmowały rzeczowe aktywa trwałe, klasyfikowane jako leasing operacyjny (571 mln zł).

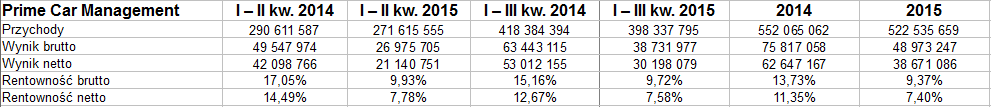

Z przychodami i zyskami sprawy miały się tak (na poziomie skonsolidowanym):

522,5 mln zł - to obroty całoroczne. W relacji rocznej spadły o 30 mln zł (głównie w obszarze przychodów z leasingu i opłat dodatkowych oraz wpływów ze zbycia przedmiotów poleasingowych). To, że obniżyły się też zyski, samo w sobie nie dziwi, natomiast niepokoić może fakt, że obniżyły się w sposób, który osłabił rentowności. I tak np. marża netto spadła z 11,35 proc. do 7,40 proc. Poza tym rentowność za cały rok 2015 była nieco niższa niż za okresy 6 czy 9 miesięcy (ale to już były różnice niuansowe).

Zarząd jednak jest w dobrym humorze i ma optymistyczne prognozy, chce też wypłacić całość zysku za rok 2015 w formie dywidendy (i to zysku skonsolidowanego).

Spójrzmy jeszcze na strukturę grupy i zarazem akcjonariatu:

Jak widać, w akcjonariacie mamy głównie fundusze inwestycyjne, a poza tym też spory free float, rzędu niemal 48 proc.

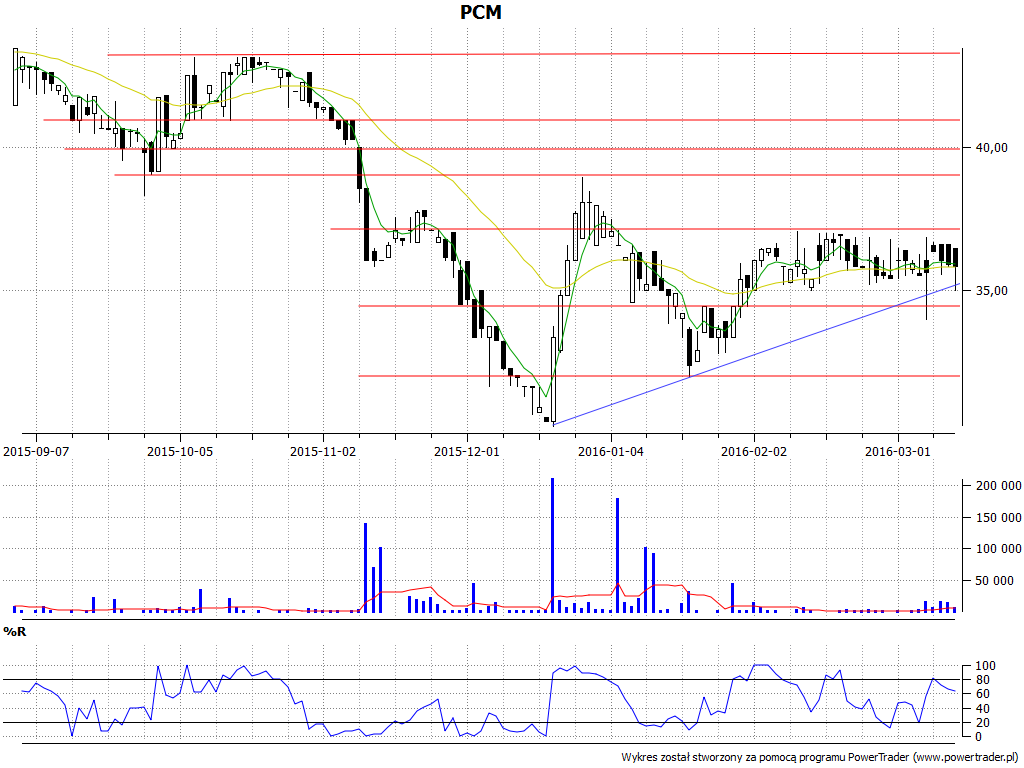

I na koniec wykres kursu:

Połączenie dołków z 17 grudnia (30,84 zł) i 20 stycznia (32,31 zł) pozwala mówić o trendzie wzrostowym, który uruchomił się po wcześniejszych, jesiennych spadkach. Ostatnie tygodnie to już jednak konsolidacja w zakresie 35 - 37 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2886 gości