Wszystkie drogi transportu

- Utworzono: czwartek, 28, kwiecień 2016 04:08

.jpg)

W dzisiejszym raporcie zbiorczym (branżowym) bierzemy pod uwagę pięć spółek z głównego parkietu GPW, które łączy to, że zajmują się transportem, logistyką i spedycją.

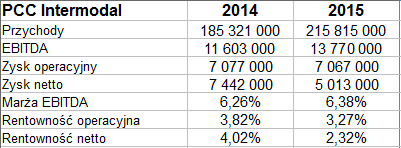

Dla PCC Intermodal specjalnością jest, jak sama nazwa wskazuje, transport intermodalny, czyli taki, w którym korzysta się z różnych środków przewozu (jak kolej, ciężarówki czy statki), aczkolwiek ładunek pozostaje ciągle w tym samym kontenerze. W tym kierunku zmierza także firma Pekaes, źródłowo kojarzona z transportem typowo drogowym.

Trans Polonia z kolei ograniczyła się w ostatnich czasach właśnie do przewozu drogowego. Mamy też OT Logistics - czyli przedsiębiorstwo skoncentrowane na transporcie wodnym (śródlądowym), nie stroniące jednak od korzystania z uroków kolei. Kolej jest rzecz jasna zasadnicza dla PKP Cargo, krajowego giganta, jeśli chodzi o transport torowy.

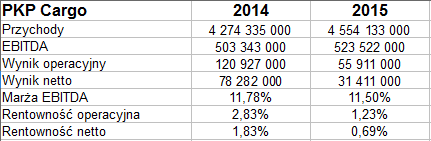

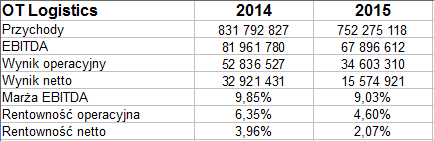

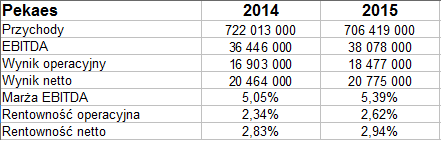

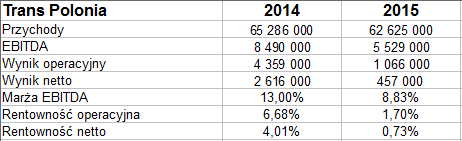

We wszystkich przypadkach analizujemy wyniki skonsolidowane. Na pierwszy ogień idą przychody, zyski i ewentualne straty z lat 2014 - 2015:

Od razu możemy rzec, iż w badanych dwóch okresach rocznych żadna z firm nie zanotowała strat. Co do przychodów, to liderem pozostaje oczywiście PKP Cargo. Tu kwota wyniosła 4,55 mld zł, przy czym r/r wzrosła o 6,5 proc.

Dodatnią dynamikę przychodów zanotowała też grupa kapitałowa PCC Intermodal (16,4 proc.). W pozostałych firmach obroty spadły: w OT Logistics o 9,5 proc., w Trans Polonii o 4 proc., w Pekaesie o 2,1 proc.

Naturalnie badane grupy mocno różnią się skalą działania: dość powiedzieć, że obroty Trans Polonii za rok ubiegły stanowiły równowartość raptem 1,37 proc. przychodów PKP Cargo.

Obie firmy łączy to, że ich zyski EBIT i netto skurczyły się w relacji rocznej - i to znacząco (przy czym w Trans Polonii spadł też EBITDA). Redukcji uległy też wszystkie trzy analizowane wyniki OT Logistics, a w PCC Intermodal wyraźnie spadł zysk netto.

Ostatecznie jedyną firmą, w której zyski wzrosły jednoznacznie (choć niekoniecznie w bardzo znaczący sposób) była grupa Pekaes.

Co do marż, to liderem pod wzgędem rentowności operacyjnej okazuje się OT Logistics (4,6 proc. za rok 2015, ale rok wcześniej notowano 6,35 proc.). W dziedzinie marży netto wygrywa Pekaes (2,94 proc.).

Średnia z marż netto za rok 2014 to 3,33 proc., rok później było to już tylko 1,75 proc. W przypadku marż operacyjnych odpowiedni wyniki to 4,4 proc. i 2,68 proc.

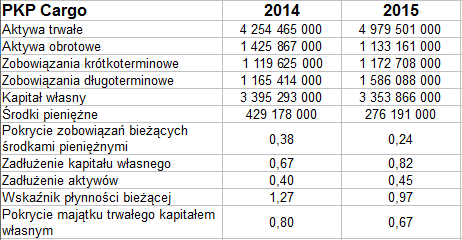

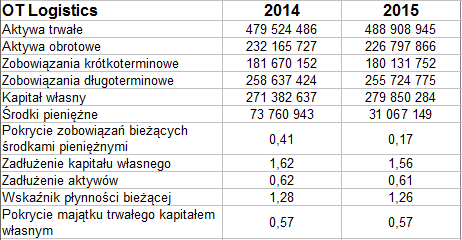

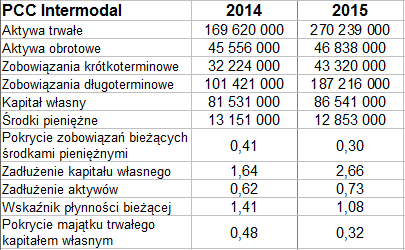

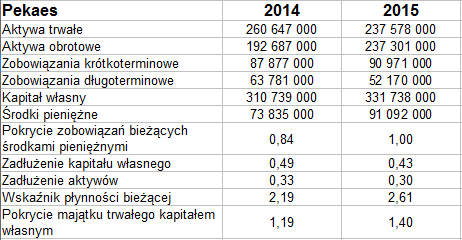

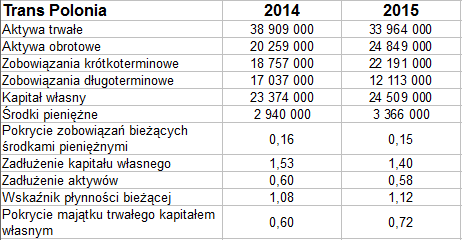

Spójrzmy teraz na bilanse skonsolidowane:

Największą sumą dysponuje oczywiście PKP Cargo - i było to ostatnio grubo ponad 6,1 mld zł. Dominują aktywa trwałe, podobnie jest w pozostałych przedsiębiorstwach - choć w Pekaes różnica jest na tyle mała, że de facto można powiedzieć, iż majątek trwały i obrotowy dzielą aktywa po połowie.

Złotej reguły bilansowej (jeśli rozumieć przez nią przewagę kapitału własnego nad aktywami długoterminowymi) przestrzega tylko Pekaes.

W PKP Cargo i PCC Intermodal wskaźnik płynności bieżącej jest poniżej 1 pkt, co wypada uznać za niepokojące. Znów dobrze prezentuje się tu Pekaes (2,6 pkt).

Wypłacalność natychmiastowa generalnie natomiast nie wygląda źle: tam, gdzie jest najniższa (w Trans Polonii) to i tak aż 15 proc., w Pekaesie natomiast środki pieniężne równoważą długi krótkoterminowe (ale to akurat nie jest wcale rzeczą konieczną, w sumie nie jest nawet pożądane na dłuższą metę).

Ogólne zadłużenie aktywów w czterech przypadkach jest w normie, ale w PCC Intermodal wynosi już 73 proc. (rok wcześniej 62 proc.). Faktem jest jednak, że może być to (oby) zjawisko tymczasowe, związane z nagłym i silnym rozrostem przedsiębiorstwa (zobaczmy np. na intensywny wzrost aktywów trwałych czy zobowiązań długoterminowych). Najniższe zadłużenie, dodajmy, notuje Pekaes - tylko 30 proc.

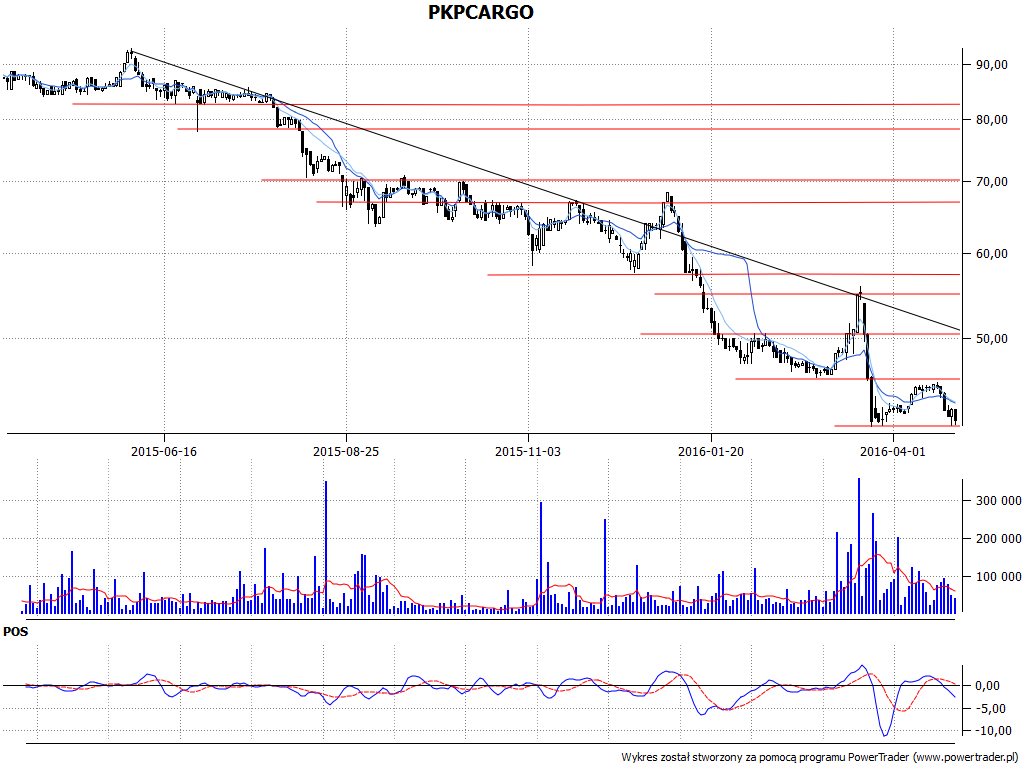

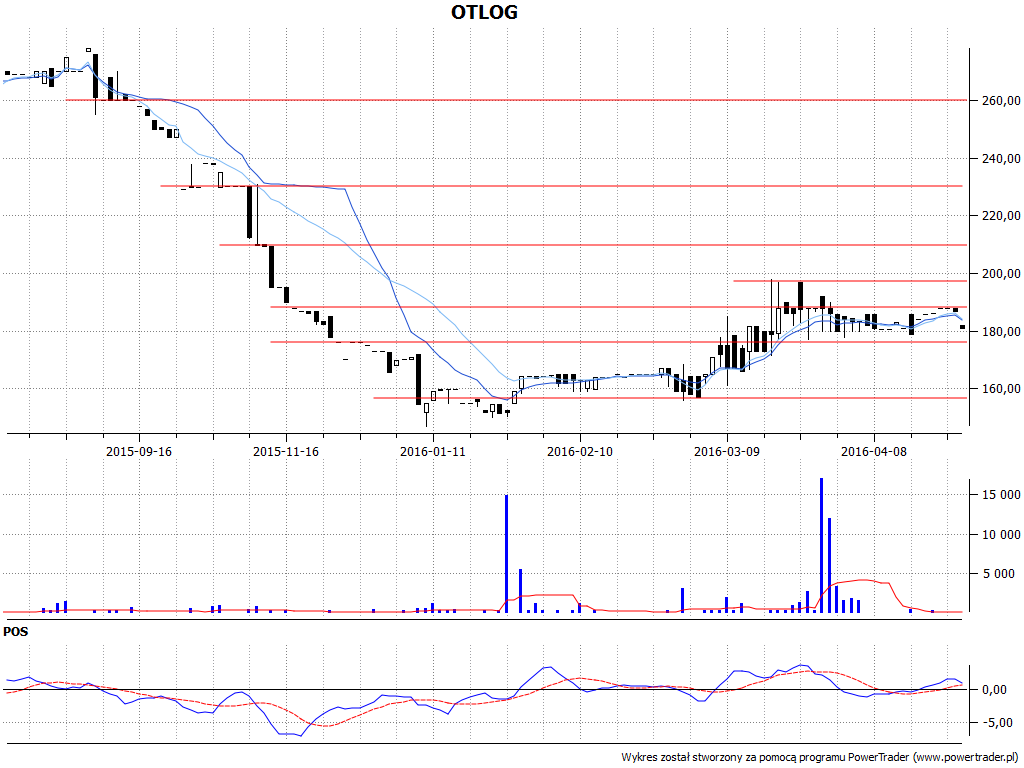

Pora zerknąć jeszcze na wykresy kursu akcji:

Instrumenty OT Logistics taniały od końcówki sierpnia 2015 (wtedy wyceniano je niekiedy nawet na 270 zł), ale w tym roku zaczęły powoli drożeć. Aktualnie wykres skonsolidowany jest w obszarze 177 - 187,95 zł. Wyżej istotny może być zakres 196,90 - 198 zł.

Na wykresie PCC Intermodal w długim horyzoncie czasowym (od połowy czerwca 2015) mamy trend spadkowy, obecnie jego linia biegnie przy oporze na 2 zł. Z drugiej strony, wykres wybił się już z kanału spadkowego, aktywnego jesienią i zimą 2015 oraz wczesną wiosną 2015. Teraz kluczowe będzie to, czy uda się przebić linię 1,80 zł, następnie 1,90 zł i 2 zł.

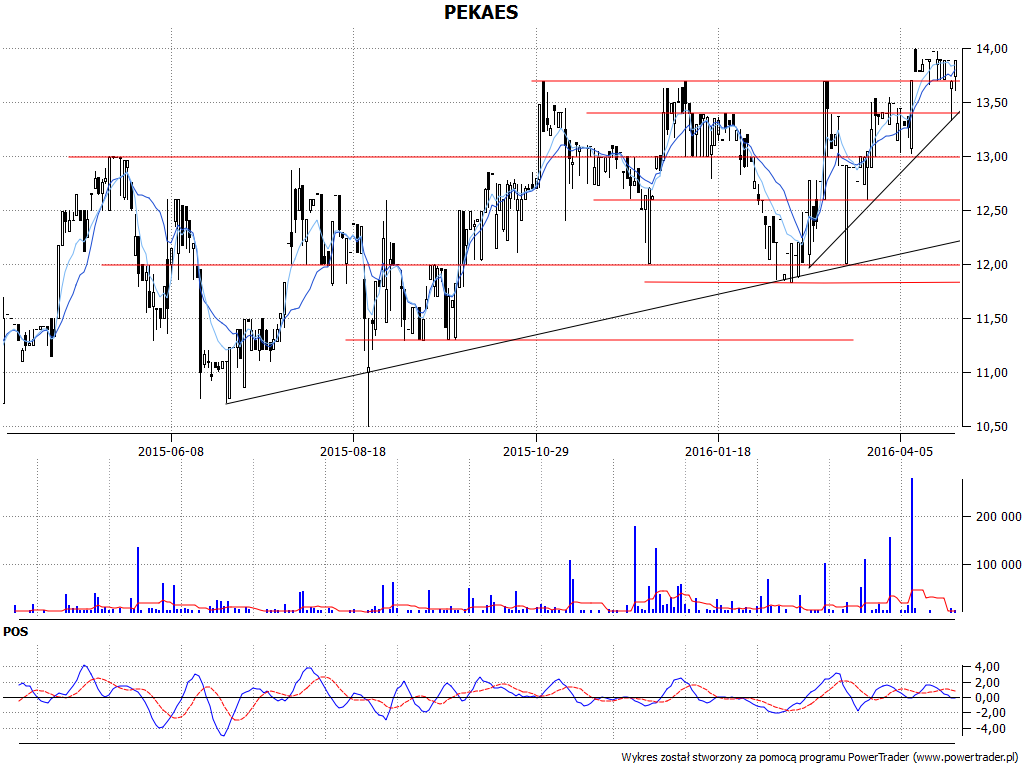

Kurs papierów Pekaes zasadniczo idzie w górę już od przełomu czerwca i lipca 2015. Wtedy walory warto było nabywać za 10,72 zł od sztuki, ostatnio testowano opór na 14 zł. Wsparcia są na 13 zł i 12,60 zł.

Akcje PKP Cargo są wyceniane po prostu nisko. U progu czerwca 2015 dawano nawet po 90 zł za jedną - a teraz realne wsparcie, parę razy już badane, to ok. 41,50 zł. Dopiero wyjście ponad 50 zł byłoby poważniejszym sygnałem poprawy.

Trans Polonia zaliczyła najpierw (w październiku) silny wzrost z 3 zł do 6 zł, następnie równie silną przecenę, która zjadła całą aprecjację. Kolejny ruch to znów zwyżka, choć na razie doszła ona tylko do 5,35 zł. Wsparciem może być zakres 4,35 - 4,50 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3262 gości