Atlanta Poland i jej kwoty

- Utworzono: środa, 22, czerwiec 2016 04:05

Atlanta Poland to w dużej mierze konkurent Helio (a także np. Bakallandu, choć akurat ta firma nie jest już obecna na GPW, a to ten parkiet nas interesuje).

Głównym akcjonariuszem Atlanty jest Rockfield Trading Limited z Cypru (59,47 proc. w kapitale i tyleż w głosach). Drugie miejsce ma Generali PTE (7,57 proc.).

Asortyment Atlanty to głównie bakalie - tj. suszone owoce (śliwki, winogrona, daktyle, figi itd.) czy orzechy (migdały, orzechy włoskie i laskowe, pistacje). W ofercie są też takie artykuły jak miazga arachidowa, soja, sezam, marcepan czy wiórki kokosowe.

Firma liczy swój rok obrotowy od początku czerwca, czyli pod koniec marca 2016 miała za sobą 9 miesięcy roku czy też okresu 2015 / 2016.

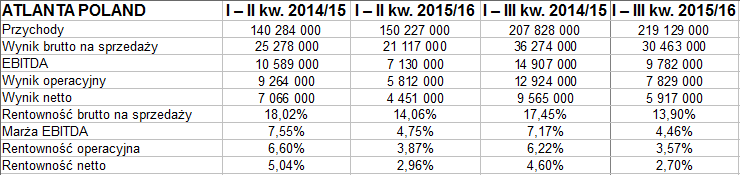

Oto i wyniki za ten czas:

219,13 mln zł - to przychody w ujęciu narastającym, o 5,4 proc. wyższe niż rok wcześniej. Dla porównania, spółka Helio w tym samym okresie wygenerowała 106,82 mln zł obrotów (wzrost r/r aż o 28,8 proc.).

Helio przedstawiła wyższe marże niż Atlanta, np. na czysto 3,7 proc. w ciągu dziewięciu miesięcy. W przypadku Atlanty było to 2,70 proc., jak widzimy w tabeli (rok wcześniej 4,60 proc.). Oznaczało to zysk na poziomie 5,92 mln zł przy zysku operacyjnym 7,83 mln zł. Temu ostatniemu odpowiadała marża 3,57 proc. - ale rok wcześniej notowano tu 6,22 proc.

Spadek marży brutto na sprzedaży w badanych okresach (w szczególności w samym III kw.) to skutek wahań USD oraz cen części surowców. Zresztą surowce kupowane są właśnie za dolary.

Atlanta wyróżnia w swej działalności dwa główne segmenty - hurtowy i detaliczny. W ujęciu narastającym pierwszy dał nieco ponad 54 proc. całej puli przychodów.

W samym III kwartale (obrotowym, czyli pierwszym kalendarzowym) zyski Atlanty też były niższe niż rok wcześniej, np. wynik operacyjny spadł z 2,5 mln zł do 1,47 mln zł.

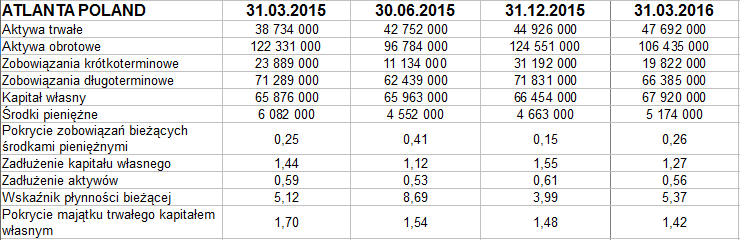

Spójrzmy na pozycje bilansowe:

Suma to 154 mln zł (w Helio ponad 98 mln zł). Dominują aktywa obrotowe, przy czym składają się one w głównej mierze z należności handlowych (48,7 proc. puli), a także zapasów (48,2 mln zł pod koniec marca). Zapasy w relacji rocznej udało się skurczyć o 22 proc., co zdaje się pozytywnym zjawiskiem. Wskaźnik płynności bieżącej jest nader wysoki - ostatnio 5,4 pkt. Bez zapasów mielibyśmy 2,93 pkt, co też jest znacznym wynikiem. W gruncie rzeczy tak wysoka płynność nie jest nawet konieczna.

Wypłacalność natychmiastowa pod koniec marca 2016 ukształtowała się na poziomie 26 proc., z grubsza takim jak rok wcześniej. Firma zachowuje złotą regułę bilansową, zaś zadłużenie ogólne to 56 proc. pasywów (w Helio 45 proc.).

Spójrzmy na wykres kursu:

Pod koniec grudnia 2015 notowano szczyt na 9,49 zł. Później jednak wykres poszedł na południe, zresztą znacznie. Oto bowiem widzimy, że najnowsze sesje to już testowanie linii 6 zł. W razie odmiany sytuacji na względzie będzie trzeba mieć opory takie jak 6,35 zł, 6,66 zł, 7 zł i 7,45 - 7,48 zł. Przejście przez poziom 7 zł oznaczałoby pokonanie niekorzystnego trendu spadkowego.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3075 gości