PCC Intermodal w akcji

- Utworzono: czwartek, 23, czerwiec 2016 04:04

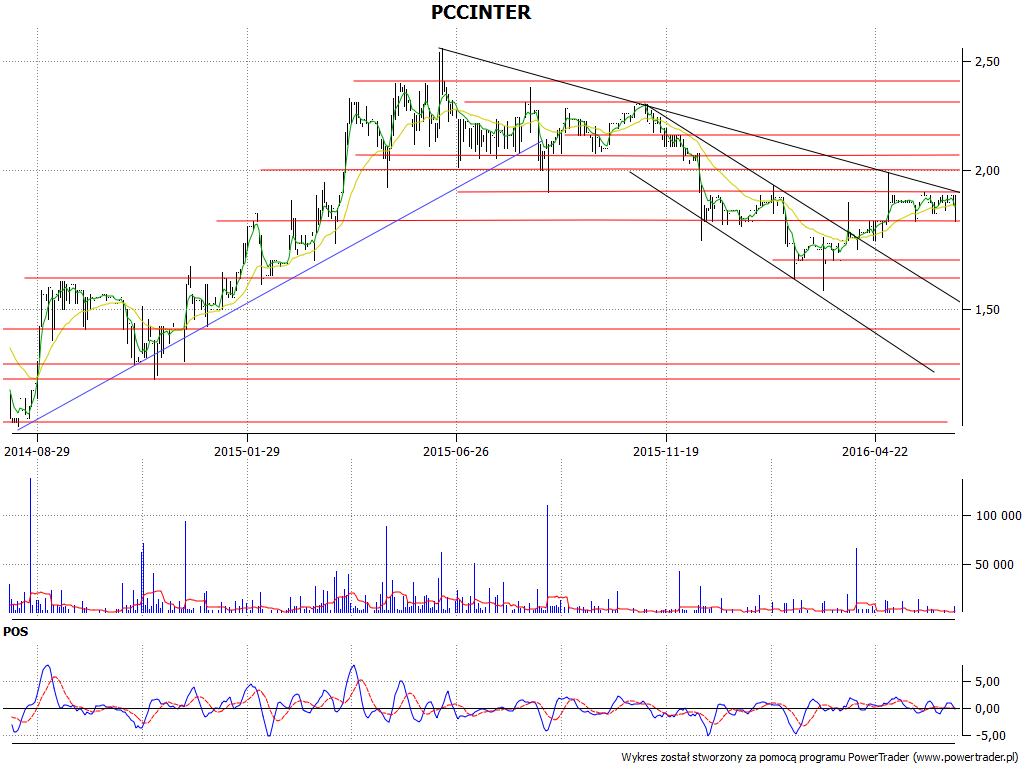

Notowania PCC Intermodal od paru tygodni są w konsolidacji pomiędzy 1,80 i 1,91 zł. Minima z połowy marca to 1,56 zł. W ogólności jendak wycena firmy jest relatywnie niska, dużo niższa niż np. rok temu, gdy notowano 2,40 - 2,57 zł.

PCC Intermodal to przedsiębiorstwo, które funkcjonuje w branży transportowej i logistycznej. Specjalność spółki to transport intermodalny – czyli różnymi metodami (kolejową, drogową, powietrzną etc.), przy założeniu, że ładunek pozostaje w tym samym kontenerze.

Głównym akcjonariuszem przedsiębiorstwa jest międzynarodowa grupa PCC SE (która kontroluje omawianego emitenta w 69,52 proc. jeśli chodzi o kapitał - oraz w 78,53 proc., jeśli mowa o głosach na WZ). Drugi istotny inwestor to podmiot HUPAC LTD (13,94 proc. i 9,82 proc.).

W latach 2009 - 2015 przeciętne przychody skonsolidowane PCC Intermodal opiewały na 154,14 mln zł. W latach 2009 i 2010 ujemne były EBITDA, EBIT i wynik neto, podobnie w roku 2012 - pozostałe laty były na plusie. Marża netto za rok 2015 to 2,32 proc., operacyjna to 3,27 proc.

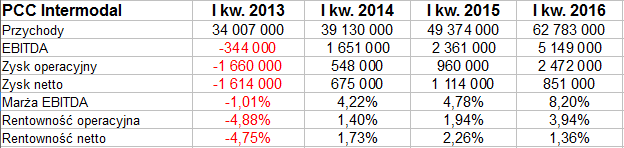

Spójrzmy na I kwartał roku 2016:

Przychody za badany okres to 62,8 mln zł, czyli o 27,1 proc. wyższe niż rok wcześniej. Jeszcze większą dynamikę widać w stosunku do wyników z I kw. 2014 i 2013. W roku 2013 ów pierwszy trymestr zakończył się stratami EBITDA, EBIT i netto, później notowano już zyski.

W najnowszym okresie zysk operacyjny to 2,47 mln zł (wzrost r/r 2,5 razy). Z drugiej strony, zmniejszył się zysk netto - z 1,11 mln zł do 851 tys. zł. Marża tym samym spadła z 2,26 proc. do 1,36 proc.

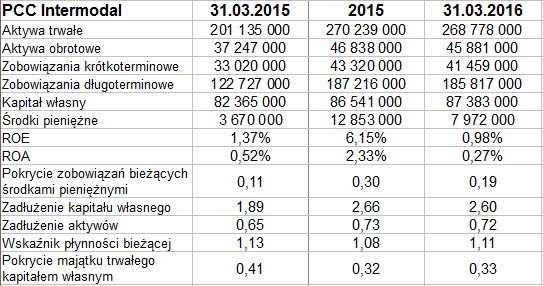

Pod koniec marca aktywa trwałe opiewały (skonsolidowane) na 268,8 mln zł. Były to głównie aktywa rzeczowe (w 98,4 proc.). Majątek obrotowy to łącznie 45,9 mn zł, przy czym z tego 2/3 to należności handlowe. Wzrosły one w relacji rocznej o 47 proc. Samo w sobie nie jest to może aż tak dobre, bo jednak dynamika przychodów była mniejsza, niemniej widzimy również znaczną zwyżkę środków pieniężnych, ponad dwukrotną, do niemal 8 mln zł.

Złota reguła bilansowa absolutnie nie jest zachowana, kapitał własny jest na to zbyt mały. Wskaźnik płynności bieżącej na poziomie 1,11 pkt jest raczej niski z teoretycznego punktu widzenia. Ogólne zadłużenie r/r wzrosło z 65 proc. do 72 proc., to może trochę niepokoić. Wypłacalność natychmiastowa wzrosła z 11 proc. do 19 proc., co jest pozytywnym ruchem.

Firma ciągle inwestuje w swoje terminale, m.in. w Kutnie, Brzegu Dolnym i przede wszystkim w Sosnowcu. O 29,8 proc. w relacji rocznej wzrosła liczba przewiezionych kontenerów. Zysk netto, jak widzieliśmy, spadł, co ma pewien związek z wysokimi kosztami odsetek. Te zaś wynikają z tego, że inwestycje terminalowe oddane w latach ubiegłych finansowano w dużej mierze z kapitału obcego.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4752 gości