4Fun i silny wzrost obrotów

- Utworzono: wtorek, 12, lipiec 2016 20:11

W całym roku 2015 grupa kapitałowa 4Fun Media S.A. wygenerowała przychody skonsolidowane w kwocie 24,8 mln zł, co oznacza, że w relacji rocznej wzrosły one o 14,6 proc.

Co więcej, w miejsce 8,2 mln zł straty operacyjnej pojawiło się 3,25 mln zł zysku. Analogicznie 6,4 mln zł straty netto zostało zastąpione dodatnią kwotą wynoszącą 2,83 mln zł. Rok 2015 był więc pomyślny dla przedsiębiorstwa.

Przypomnijmy, że 4Fun Media to grupa z branży reklamowo-telewizyjnej. Prowadzi kilka stacji telewizyjnych (jak np. 4FUN.TV czy 4FUN.HITS i 4FUN FIT & DANCE), ma poza tym multimedialną platformę internetową i realizuje działania marketingowe czy konsultingowe.

Nie są jeszcze znane wyniki całej grupy za pierwsze półrocze, niemniej podano szacunki dla jednej z istotnych spółek zależnych, mianowicie dla Screen Network S.A. Otóż jej przychody za 6 miesięcy to prawdopodobnie 4,82 mln zł, zaś EBITDA opiewa na 512 tys. zł. 4Fun Media jest większościowym udziałowcem tego podmiotu.

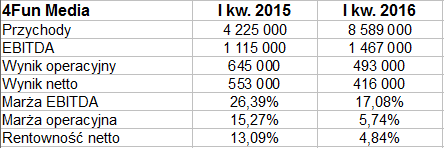

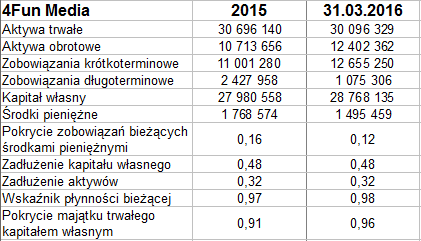

Spójrzmy teraz na wyniki skonsolidowane za I kw. 2016 i okres porównywalny. Podajemy też dane bilansowe:

Przychody wyniosły 8,59 mln zł. To znaczy, że w skali rocznej powiększyły się ponad dwukrotnie. Był to m.in. skutek zaangażowania we wspomnianą wcześniej firmę Screen Network. Prowadzi ona kampanie reklamowe na "zewnętrznych nośnikach ulokowanych w przestrzeni miejskiej" (np. na billboardach).

Można tu dodać, że do grupy należą jeszcze Program sp. z o.o. oraz (pośrednio) hybrydowa Bridge2FUN sp. z o.o. Aż 53,5 proc. przychodów skonsolidowanych za I kwartał 2016 pochodziło z innych rynków niż reklama telewizyjna. A zatem 4Fun Media skupia się teraz na dywersyfikacji swej działalności.

Wynik operacyjny skurczył się jednak z 645 tys. zł do 493 tys. zł. Doszło też do spadku wyniku na czysto z 553 tys. zł do 416 tys. zł. Ostatecznie marża operacyjna spadła z 15,3 proc. do 5,74 proc., a netto z 13 proc. do 4,84 proc. Spadek zysków był rezultatem znaczącego wzrostu bazy kosztowej, co z kolei związane było z rozwojem działalności (nowe podmioty w grupie, nowe obszary funkcjonowania).

W bilansie grupy widzimy, że złota reguła co prawda nie jest zachowana, ale też firma nie odbiega od niej znacząco. Wskaźnik płynności bieżącej na poziomie 0,98 pkt jest raczej niski, oznacza zresztą, że aktywa obrotowe nie przewyższają zobowiązań krótkoterminowych.

Ogólne zadłużenie na poziomie 32 proc. jest niskie, firma koncentruje się na samodzielnym finansowaniu swej działalności. Wypłacalność natychmiastowa jest kilkunastoprocentowa, w badanym kwartale spadła z 16 proc. do 12 proc. - tak przez ujemny cash-flow, jak i z powodu wzrostu zobowiązań bieżących.

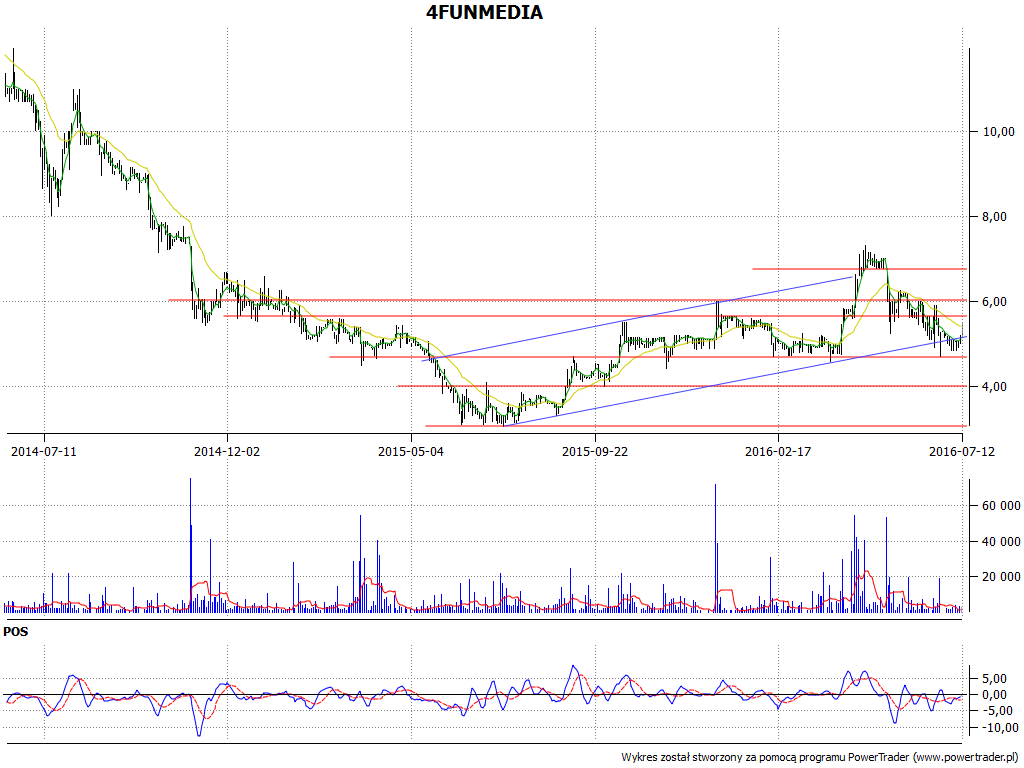

Spójrzmy na wykres kursu:

Od połowy lipca 2015 roku można było mówić o trendzie czy nawet o kanale wzrostowym, który poprowadził ceny z okolic 3,05 zł do 7,30 zł (końcówka kwietnia 2016). Później przyszła znacząca przecena, ale kilkanaście sesji temu obroniło się wsparcie na 4,70 zł, co jest pocieszające. Wymownym znakiem poprawy byłby powrót ponad 5,65 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2853 gości