Tarczyński - niższe rentowności

- Utworzono: czwartek, 18, sierpień 2016 04:02

Firma Tarczyński zadebiutowała na GPW w lipcu roku 2013, a więc ponad trzy lata temu. W ostatnim czasie kurs to ok. 12 - 13 zł. Można mówić o tendencji wzrostowej, wyznaczonej przez linię łączącą minima z 24 czerwca i 19 lipca. Z drugiej strony, kurs niewątpliwie jest niższy niż np. wiosną, gdy sięgał 14,30 zł.

Tarczyński to oczywiście przedsiębiorstwo z branży mięsnej. Zajmuje się przetworem drobiu i wieprzowiny, przy czym nie prowadzi samodzielnej hodowli trzody, nie organizuje też uboju. Asortyment obejmuje ok. 300 wyrobów wędliniarskich. Sprzedaż prowadzona jest głównie w Polsce, acz np. w roku 2015 eksport dał 11,2 proc. obrotów. Firma posiada trzy zakłady produkcyjne. Strategia zakłada koncentrację na wędlinach typu premium.

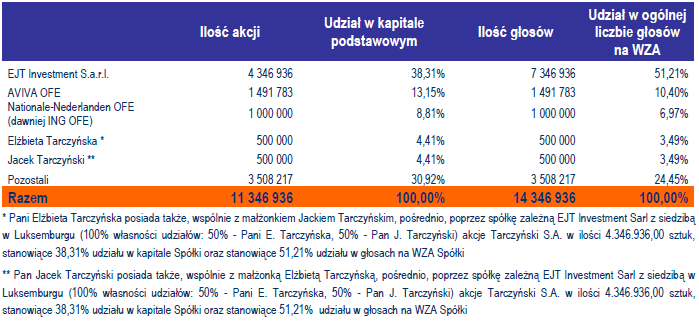

Taka jest struktura akcjonariatu (publikujemy w ślad za raportem półrocznym):

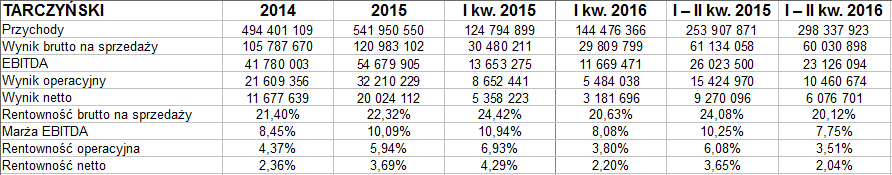

Spójrzmy teraz na wyniki finansowe (skonsolidowane):

298,3 mln zł - oto i przychody, jakie wygenerowano w badanym okresie. W relacji rocznej wzrosły one o 17,5 proc. Z zyskami niekoniecznie było tak dobrze. Już pierwszy kwartał, jak widzimy, przyniósł ich obniżkę r/r. Otóż w ujęciu narastającym wypracowano w tym roku, przez sześć miesięcy, 10,5 mln zł EBIT oraz 6,08 mln zł na czysto. Tym samym rentowność operacyjna spadła z 6,08 proc. do 3,51 proc. Marża netto obniżyła się z 3,65 proc. do 2,04 proc.

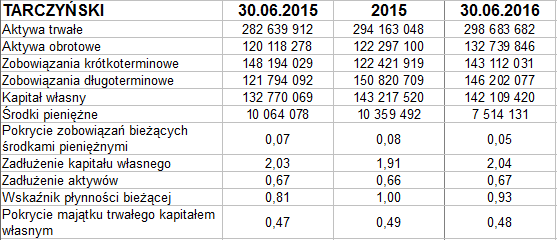

Suma bilansowa przedsiębiorstwa pod koniec czerwca opiewała na 431,4 mln zł, a więc r/r wzrosła o 7,1 proc. Dominują w niej (po stronie aktywów) aktywa trwałe. Grupa znacząco odbiega od złotej reguły bilansowej, ma też niski wskaźnik płynności bieżącej (choć przez 12 miesięcy wzrósł on z 0,81 pkt do 0,93 pkt).

Ogólne zadłużenie nie jest może dramatyczne, ale wydaje się, że należy uznać je za wysokie (67 proc.). Wypłacalność natychmiastowa stoi nisko, r/r obniżyła się z 7 proc. do 5 proc. Wskaźnik zadłużenia kapitału własnego jest raczej wysoki - to aż 2 pkt. Teoretycznie dobrze jest, gdy nie przekracza on 1,5 pkt.

Przepływy pieniężne netto w półroczu były ujemne. Ściślej: operacyjne wypadły mocno na plusie (12,8 mln zł, rok wcześniej tylko 859 tys. zł), ale mocno ujemne były przepływy inwestycyjne. Na minusie znalazły się też finansowe.

Jeśli chodzi o wyniki, to firma wyjaśnia, że w półroczu marża brutto na sprzedaży wyniosła 20,1 proc. (spadek o 4 punkty proc. w stosunku rocznym). Redukcja była spowodowana wyższym kosztem surowca. To z kolei był skutek wzrostu ceny wieprzowiny w Europie oraz deprecjacji PLN w relacji do EUR. Poza tym grupa Tarczyński poniosła koszty amortyzacji w związku z finalizacją rozbudowy zakładu w Ujeźdźcu Małym. Dokonano tez zakupu nowych urządzeń.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3468 gości