Biznes w Puławach - jak się miewa?

- Utworzono: wtorek, 30, sierpień 2016 04:04

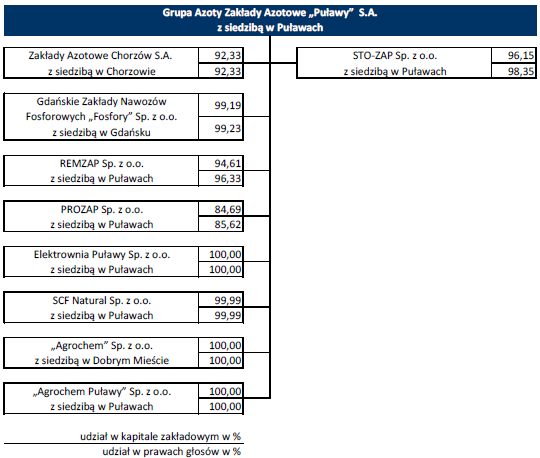

Zakłady Azotowe Puławy funkcjonują jako grupa kapitałowa wewnątrz Grupy Azoty (podobnie jak np. Zakłady Police). Przedsiębiorstwo wyróżnia w swej działalności cztery segmenty. Są to: agro, chemia, energetyka i działalność pozostała.

Schemat grupy prezentuje się następująco:

Grupa Azoty S.A. kontroluje 95,98 proc. kapitału i głosów spółki dominującej w Policach. Free float jest więc skromny, to tylko 4,02 proc. Skarb Państwa posiada jedną akcję.

Segment agro jest kluczowy dla rezultatów Puław. W pierwszym półroczu 2016 wypracował on dla klientów zewnętrznych 1,13 mld zł przychodów, czyli ponad 64 proc. całej puli. Zysk w tym obszarze wyniósł 260,66 mln zł. Segment chemii miał 110 mln zł zarobku przy 543,4 mln zł przychodów (na zewnątrz). Pełne kwoty obrotów dla tych segmentów, wraz z przychodami wewnątrzgrupowymi, to 1,66 mld zł i 1,03 mld zł.

Obszar agro to produkcja amoniaku, gazu syntezowego, kwasu azotowego, saletry amonowej, nawozów fosforowych itd. W obszarze chemii produkuje się m.in. kwas siarkowy, mocznik, kaprolaktam czy nadtlenek wodoru.

Zarząd Puław uważa, że w rolnictwie, kluczowym dla agro, w II kw. 2016 notowano "dość wyraźne wahania koniunktury". Spadły m.in. ceny skupu "prawie wszystkich podstawowych produktów rolniczych". Odnotowano spadek popytu na nawozy azotowe, ponieważ dobiegał końca wiosenny sezon aplikacji nawozowej, a do tego obniżała się cena skupu zbóż.

Wynik operacyjny segmentu agro za sam II kw. 2016 o 73,4 mln zł - gdy rok wcześniej było to 98,6 mln zł. Przychody zewnętrzne wzrosły o 6,3 proc. r/r (w samym II kw.).

W obszarze chemii koniunktura nie jest zła, przynajmniej w oczach ankietowanych przez GUS przedstawicieli branży. Segment chemiczny w relacji rocznej podniósł wynik EBIT (za sam II kw.) z 39,7 mln zł do 51,1 mln zł.

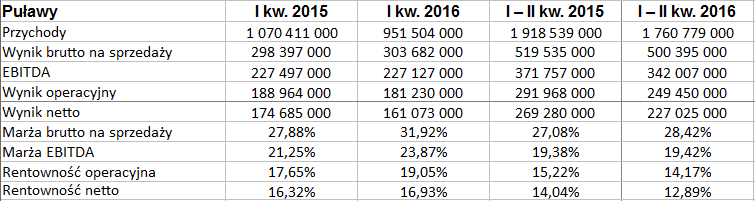

A teraz rzut oka na pełne, skonsolidowane wyniki za I kw. i I półrocze (dla lat 2015 i 2016):

Przychody za 6 miesięcy tego roku to 1,76 mld zł. Stanowiły one 91,8 proc. kwoty notowanej poprzednio. Spadek obrotów zapowiadał już zresztą sam I kwartał.

Zyski też się obniżyły, a wraz z nimi marże EBIT i netto - ta ostatnia z 14,04 proc. do 12,9 proc. Marże brutto na sprzedaży i EBITDA wzrosły (ta druga zupełnie kosmetycznie).

Można dodać, że tak czy inaczej półroczne rentowności Puław były wyraźnie wyższe od odpowiednich wartości dla Polic, jak też i od tego, co zaprezentowała Grupa Azoty jako całość. Oto bowiem w Policach marża netto za 6 miesięcy to jedynie 6,04 proc., w całej Grupie natomiast 7,7 proc. Wyniki dla marż EBIT to odpowiednio 7,14 proc. i 9,45 proc.

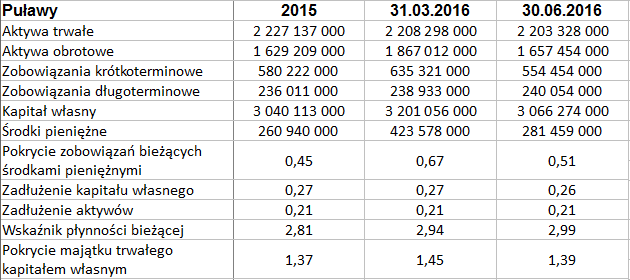

Oto dane bilansowe:

Widzimy po stronie majątku przewagę aktywów trwałych (2,2 mld zł) nad obrotowymi (1,66 mld zł). To oczywiście nie zaskakuje, biorąc pod uwagę choćby należące do firmy zakłady, grunty czy maszyny.

Złota reguła bilansowa jest zachowana (inaczej niż w Policach), co jest pozytywne. Wskaźnik płynności bieżącej przyjmuje wysoką, satysfakcjonującą wartość niemal 3 pkt (1,13 pkt w Policach, 1,96 pkt w całej Grupie Azoty). Wypłacalność natychmiastowa na poziomie 51 proc. jest wysoka (w Policach tylko 12 proc.). Ogólne zadłużenie wypada uznać za niskie (21 proc., w Policach 41 proc., w całej Grupie 33 proc.).

Jakie są szanse dla Puław według zarządu? Na przykład wiążą się one z generalnie dobrymi prognozami dla polskiego rynku nawozów azotowych do roku 2014. Dobre są też przewidywania dla nawozów potasowych i fosforowych. Firma liczy też na realizację dopłat bezpośrednich do rolnictwa z nowych funduszy UE czy na rozwój rynku zastosowań reduktantów mocznika (np. w motoryzacji i energetyce).

To, co może być kłopotliwe, to np. niestabilność rynków finansowych, kryzys na Ukrainie, wzrost importu nawozów azotowych do Polski z innych krajów czy wzrost cen surowców strategicznych.

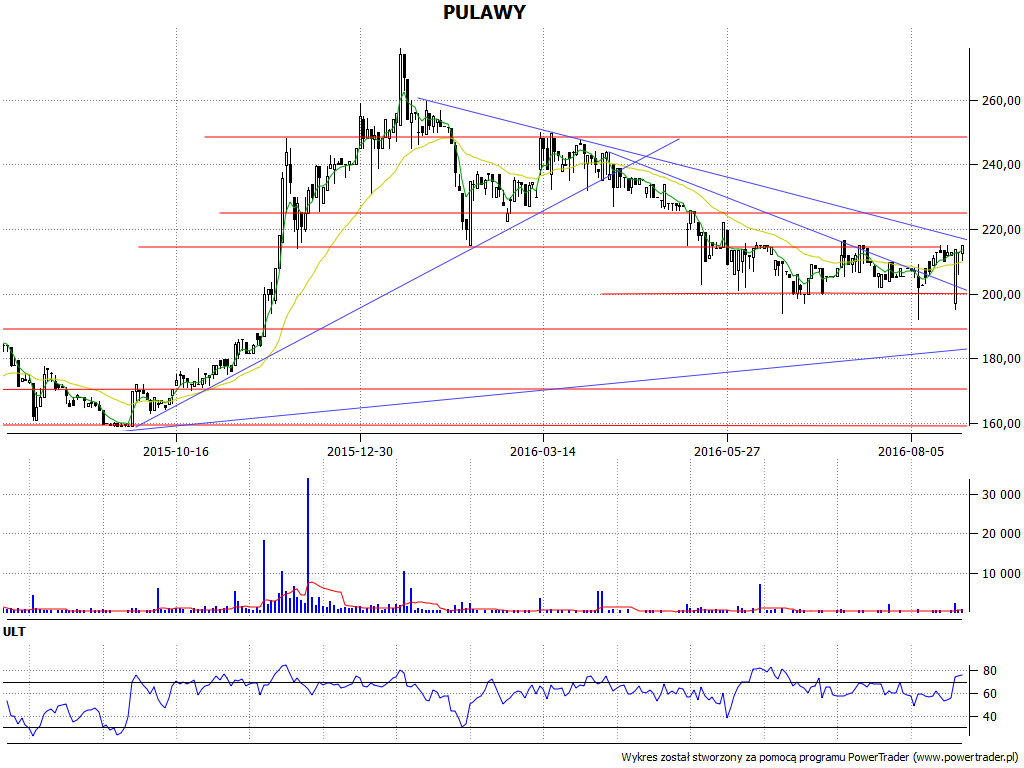

W Puławach można poniekąd mówić o długoterminowym trendzie wzrostowym, trwającym już od lutego 2015, gdy wykres oscylował poniżej 140 zł. W istocie jednak w krótszym terminie mamy raczej trend spadkowy oraz (w ostatnich kilku tygodniach) konsolidację. Wyraźnym znakiem poprawy byłoby dopiero wybicie ponad 215 zł, w stronę 225 zł. Wskaźnik ULT jest jednak w obszarze wykupienia, co sugeruje raczej korektę spadkową.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3309 gości