Energetycznie i energetyzująco

- Utworzono: sobota, 24, wrzesień 2016 08:32

Przed nami cztery główne grupy energetyczne obecne na polskim rynku - jak również na warszawskiej giełdzie. Nasi bohaterowie to w takim razie Enea, Energa, Tauron i PGE.

Z tej czwórki największe przedsiębiorstwo - mierząc przychodami czy aktywami - to PGE. Drugie miejsce zajmuje Tauron, zaś na trzecim moglibyśmy ex aequo umieścić Energę i Eneę. Za chwilę przejrzymy główne, skonsolidowane wyniki wspomnianych przedsiębiorstw - za pierwsze półrocze roku bieżącego, tj. 2016. Nie będziemy wnikać w niuanse i szczegóły działalności - temu bowiem poświęcamy odrębne, zindywidualizowane teksty.

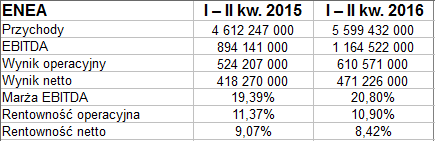

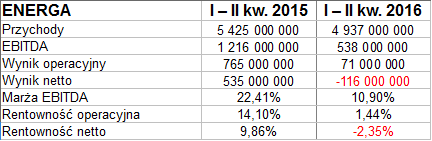

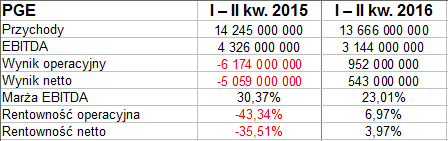

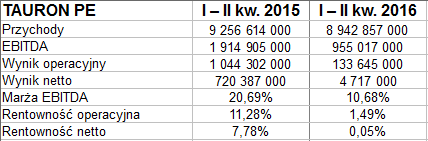

Oto przychody, zyski i ewentualne straty:

O stratach wspomnieliśmy nie bez powodu, bo jednak jakieś się pojawiły. To znaczy: rok temu na minusie półrocze zakończyła PGE. Wyniki były ciężkie, strata operacyjna wyniosła 6,17 mld zł, co oznaczało marżę -43,34 proc., marża netto wyniosła -35,51 proc. Z drugiej strony, w tym roku grupa finiszowała w czerwcu na plusie, mając blisko 7-proc. rentowność EBIT i niemal 4-proc. netto.

Z drugiej strony, Energa w tym roku zakończyła okres 6 pierwszych miesięcy na minusie na czysto (marża -2,35 proc.), choć miała 71 mln zł zysku operacyjnego. Ów dodatni EBIT i tak jednak był więcej niż 10 razy słabszy niż rok wcześniej w analogicznym okresie.

Tauron tak rok temu, jak i teraz był na plusie w badanym okresie - ale jednak w tym roku przedstawił dużo mniejsze rentowności (i kwoty). Dość zauważyć, że marża operacyjna spadła z 11,3 proc. do 1,5 proc., a netto wyniosła raptem 0,05 proc. - przy zysku równym 4,72 mln zł.

Na tym tle najlepiej prezentuje się Enea. Po pierwsze, była to jedyna grupa, w której wzrosły w skali rocznej przychody (mianowicie o 21,4 proc.). Po drugie, marże osłabiły się, ale nieznacznie - i zresztą okazały się finalnie lepsze niż w trzech konkurencyjnych podmiotach. Ostatecznie rentowność operacyjna wyniosła 10,9 proc., netto 8,42 proc.

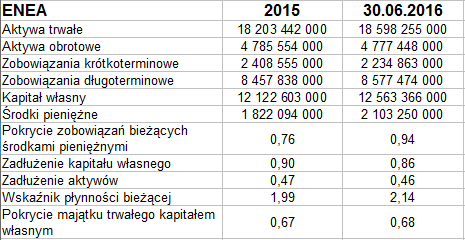

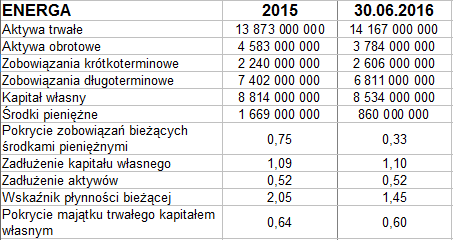

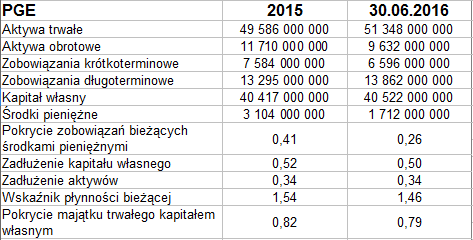

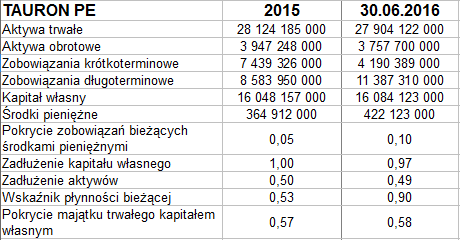

Teraz zerknijmy na dane bilansowe:

Największą grupą pozostaje PGE - z sumą bilansową rzędu blisko 61 mld zł. Najmniejszy biznes, mierząc takim kryterium, to Energa (niespełna 18 mld zł, ale to mniej więcej taka skala jak w przypadku Enei).

W każdym z przedsiębiorstw dominują oczywiście aktywa trwałe. Oczywiście, bo wystarczy wziąć pod uwagę choćby całą ich materialną infrastrukturę (kopalnie, elektrownie, grunty, linie przesyłowe etc.).

Nikt nie zachowuje złotej reguły bilansowej pojętej ściśle, tzn. kapitał własny nie przewyższa aktywów trwałych. W najlepszym wypadku pokrywa 79 proc. ich sumy (PGE).

Płynność bieżąca dość słabo prezentuje się w Tauronie - to tylko 0,90 pkt. I tak jednak przez pół roku wydatnie się poprawiła, bo poprzednio notowano 0,53 proc. W pozostałych grupach widzimy, że aktywa obrotowe przewyższają zobowiązania krótkoterminowe, w szczególności w Enei mamy najwyższy wynik (2,14 pkt). Enea prezentuje również najwyższą wypłacalność natychmiastową (94 proc.) - i zresztą także kwota środków pieniężnych była tu w czerwcu największa.

Dodajmy, że Enea i Tauron miały w półroczu dodatni cash-flow, zaś dwie pozostałe firmy - ujemny.

Ogólne zadłużenie w Enei, Tauronie i Enerdze oscyluje wokół 50 proc., mówiąc bardzo ogólnie. W PGE jest niższe, to 34 proc. W żadnej z firm nie wydaje się być dramatycznie wysokie. W każdej zdecydowanie dominują zobowiązania długoterminowe, co jest korzystniejsze niż gdyby spółki były "ścigane" obfitymi długami bieżącymi.

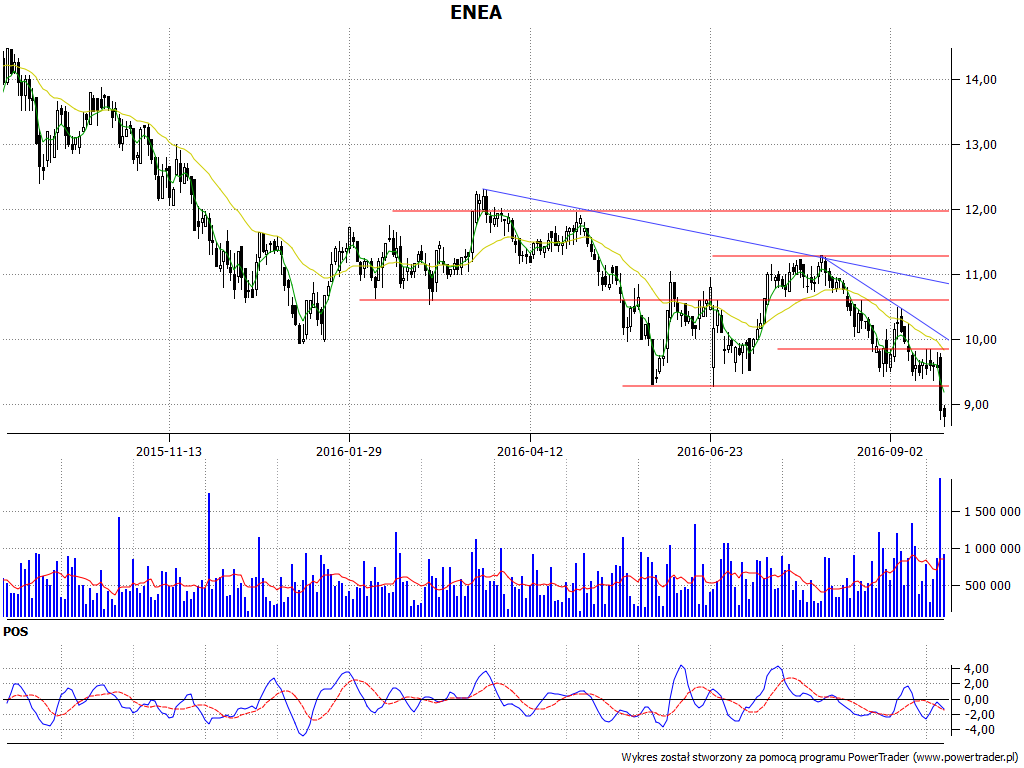

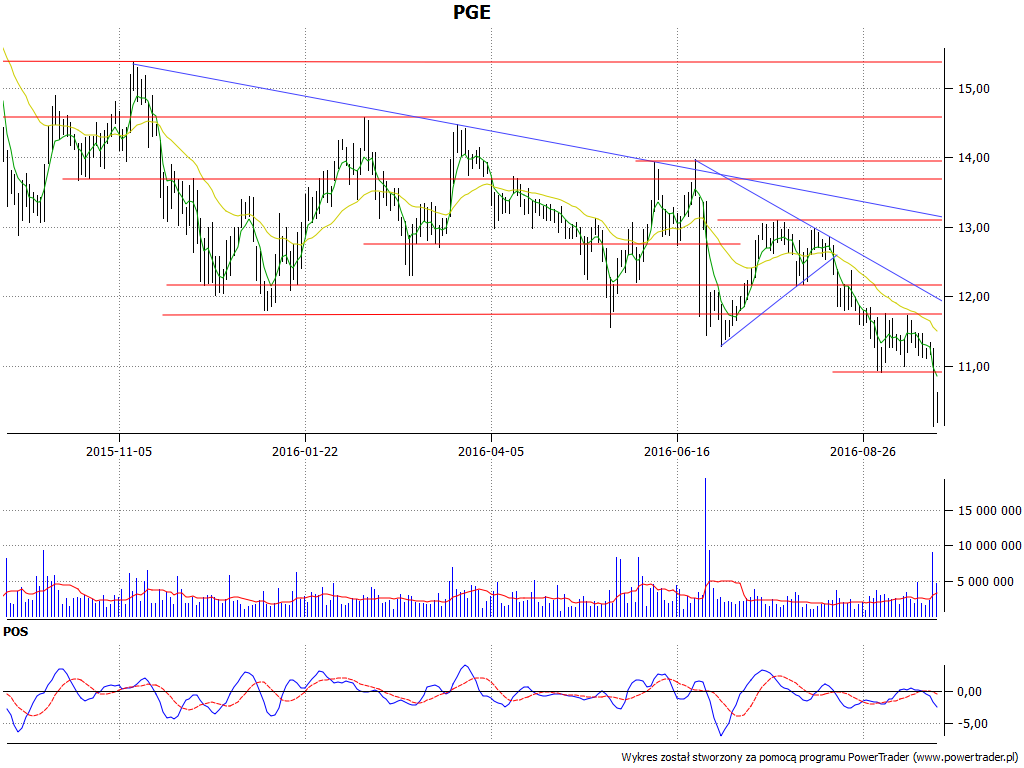

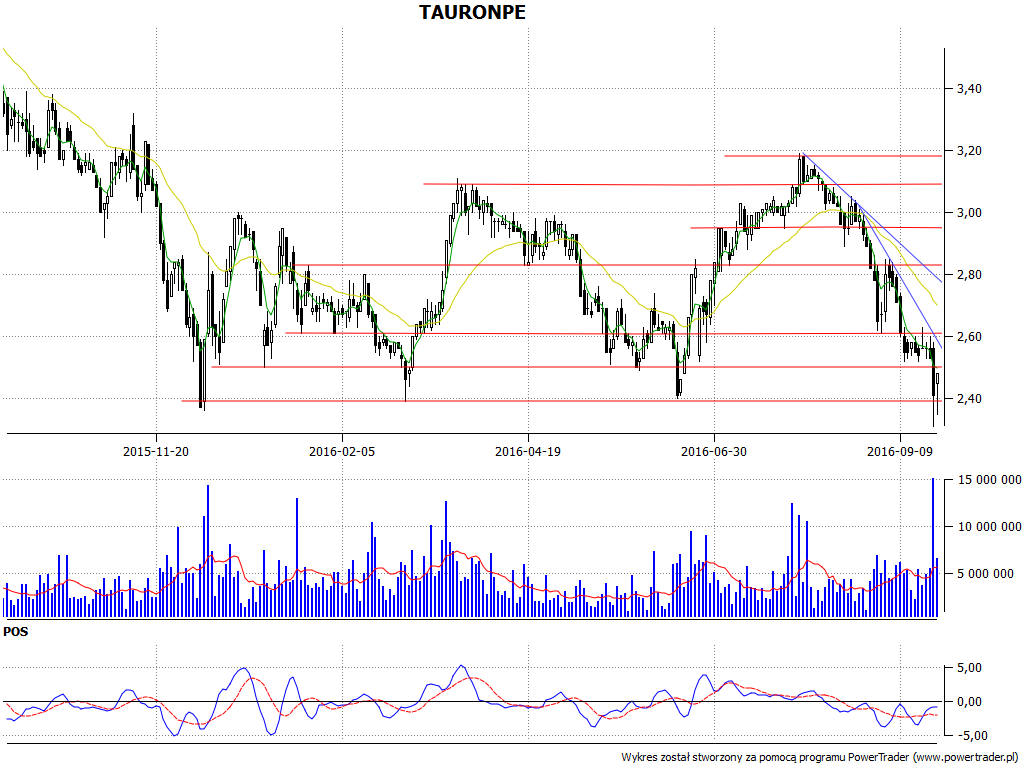

Finalnie, rzut oka na wykresy kursu:

W przypadku Enei mamy zasadniczo tendencję spadkową, można ją mierzyć np. od drugiej połowy marca 2016, gdy notowano szczyt na 12,30 zł. Ostatnio notowano minimum na 8,66 zł. Nie widać na razie sygnałów pro-wzrostowych. Enea, mimo relatywnie najlepszych wyników w całej czwórce, najwidoczniej pada ofiarą ogólnej tendencji.

O ogólnej tendencji mówimy nie bez powodu. Oto bowiem wykres Energi wygląda podobnie - w lutym notowano jeszcze szczyty powyżej 14 zł, teraz jesteśmy w pobliżu 7 zł, a wyrazem postępu byłby powrót ponad linię 8,60 zł. Pocieszeniem jest to, że wskaźnik POS daje sygnał pro-zakupowy.

Wykres PGE też jest w trendzie spadkowym i ostatnio osunął się ostro poniżej linii 11 zł. Zanotowano nawet minima na 10,13 zł.

I wreszcie Tauron. Tu POS dał ostatnio sygnał pro-zakupowy, ale chyba zwodniczy. Owszem, wykres odbił się od dołka na 2,31 zł, ale nie wrócił jeszcze nawet powyżej 2,50 zł. Cóż dopiero mówić o sierpniowych szczytach, nieodległych od 3,20 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3173 gości