Orlen i jego wyniki półroczne

- Utworzono: poniedziałek, 03, październik 2016 05:27

Zasadnicze trzy segmenty operacyjne PKN Orlen to Downstream, Detal i Wydobycie. Na ten pierwszy składa się produkcja i sprzedaż rafineryjna oraz petrochemiczna, a do tego także działalność w obszarze energetyki.

Drugi segment to po prostu sprzedaż paliwa na stacjach benzynowych, a trzeci - co jest dość oczywiste - obejmuje poszukiwanie i wydobywanie zasobów mineralnych, w szczególności ropy naftowej.

Kluczowy dla przychodów jest Downstream, gdzie w I półroczu 2016 roku odnotowano obrót w kwocie 21,5 mld zł (jeśli pominąć transakcje wewnątrz grupy). Kwota zresztą znacząco spadła r/r, bo mianowicie aż o 27 proc. Skurczył się też zysk operacyjny segmentu - rok temu było to 3,75 mld zł, teraz 2,87 mld zł.

Segment detaliczny zaprezentował 13,85 mld zł przychodów zewnętrznych i 546 mln zł EBIT, w I półroczu 2015 obie kwoty były nieco wyższe (15,18 mld zł sprzedaży i 445 mln zł zysku operacyjnego). Co do Wydobycia, to przychody są tu zupełnie marginalne, natomiast tak przed rokiem, jak i teraz półrocze przyniosło stratę operacyjną. Fakt faktem, że r/r udało się ją ograniczyć - z 475 mln zł do 76 mln zł.

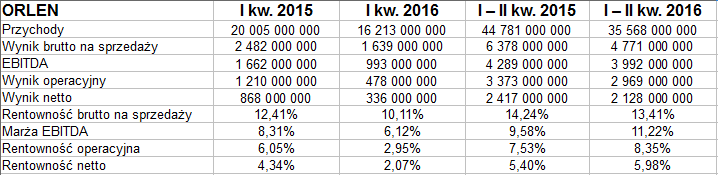

Finalnie skonsolidowane rezultaty PKN Orlen prezentowały się tak:

Jak widać, ogólna pula obrotów obniżyła się z 44,8 mld zł do 35,57 mld zł, a więc o ponad 20 proc. Zmalały zyski, począwszy od wyniku brutto na sprzedaży. Z drugiej strony, przy niższych obrotach udało się - formalnie rzecz biorąc - poprawić niektóre rentowności. I tak np. marża operacyjna wzrosła z 7,53 proc. do 8,35 proc., a netto z 5,40 proc. do niemal 6 proc. Nie są to jednak duże ruchy i właściwie wątpliwe, czy były warte tak znaczącej obniżki przychodów.

Ostatecznie końcowe rentowności PKN Orlen za półrocze okazały się nieco słabsze niż w PGNiG (tam np. operacyjnie 10,34 proc.), acz wyraźnie lepsze niż w Lotosie (tam EBIT 7,7 proc., na czysto tylko 3,7 proc.).

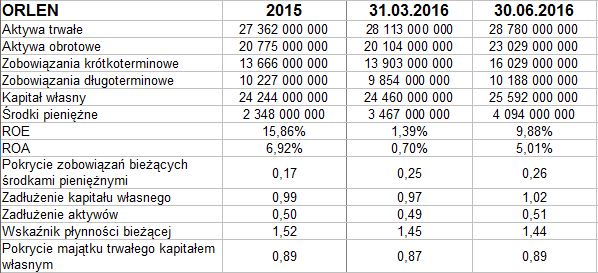

W bilansie Orlenu mamy 28,8 mld zł aktywów trwałych i 23 mld zł obrotowych. Nie jest zachowana złota reguła bilansowa, acz firma nie odbiega od niej znacząco - kapitał własny pokrywa blisko 90 proc. aktywów trwałych. Płynność bieżąca na poziomie 1,44 pkt wygląda lepiej niż w PGNiG czy Lotosie - acz pierwsza z tych firm ma lepszą wypłacalność natychmiastową, mianowicie 77 proc. (z drugiej strony, tak wysoki poziom nie jest konieczny).

Ogólne zadłużenie Koncernu to 51 proc., czyli w normie. W PGNiG jest 38 proc., w Lotosie aż 58 proc.

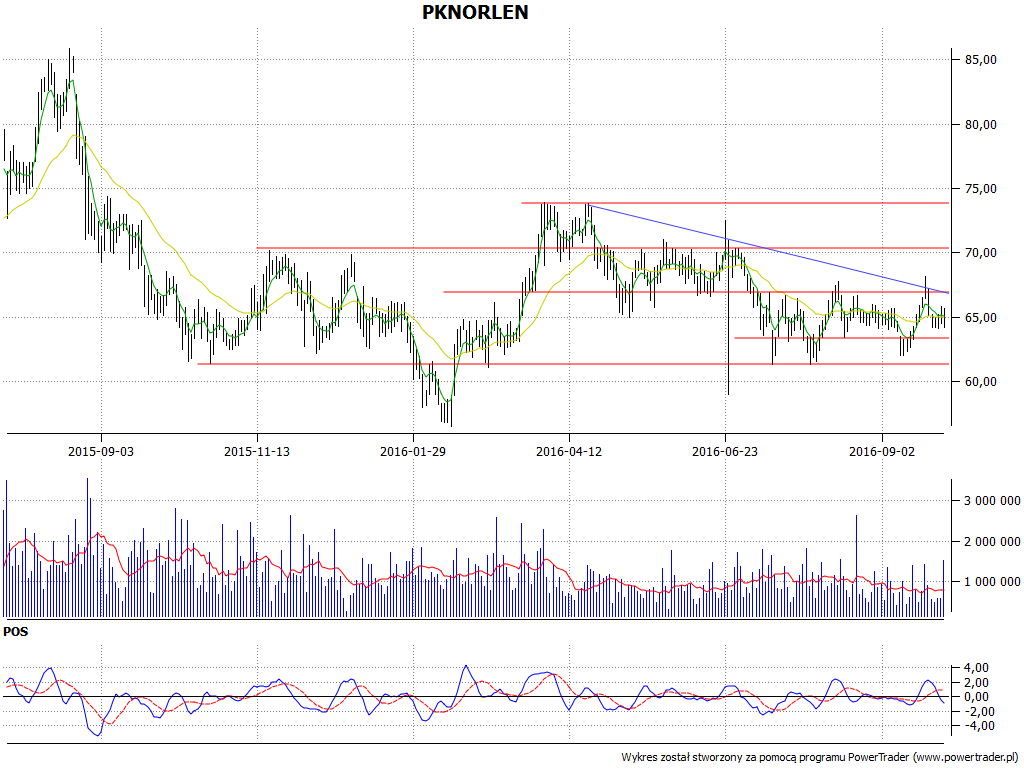

Spójrzmy na wykres kursu:

Widzimy tendencję spadkową już od kwietnia. Wtedy wykres otarł się (prawie) o 74 zł, teraz mamy ok. 65 z. Wsparcia to 63,40 zł i 61,30 zł. Wskaźnik POS daje, podobnie jak w dwóch wcześniejszych przypadkach, sygnał pro-sprzedażowy (przynajmniej przy parametrach 5 - 10 - 9).

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4681 gości