Ochrona zdrowia razy trzy

- Utworzono: sobota, 10, grudzień 2016 09:49

Omówimy dziś zbiorczo główne rezultaty trzech przedsiębiorstw z GPW, które łączy to, że prowadzą działalność w segmencie ochrony zdrowia. To znaczy: każde z nich prowadzi sieć przychodni, szpitali i gabinetów medycznych o dość rozbudowanym profilu usługowym.

Nasi protagoności to Enel-Med, EMC Instytut Medyczny oraz Polmed. Pomijamy Swissmed, który publikuje rezultaty w cyklu obrotowym przesuniętym o kwartał w stosunku do kalendarzowego. Ostatecznie jednak także i kondycja Swissmedu zostanie omówiona w odrębnym tekście analitycznym (zresztą każdej ze spółek poświęcimy jeszcze osobne opracowanie).

Na razie - spojrzenie z lotu ptaka, rzut oka na rezultaty pierwszych trzech kwartałów roku 2016, analiza podstawowych wskaźników. Interesować będą nas dane skonsolidowane.

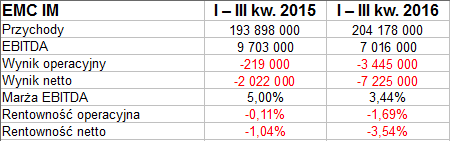

To, co od razu rzuca się w oczy, to straty notowane przez EMC. Niestety, wystąpiły one tak rok temu, jak i w roku bieżącym. W dodatku nowsze wyniki są słabsze od starszych. Oto bowiem w pierwszych trzech kwartałach roku 2015 grupa zanotowała 219 tys. zł straty operacyjnej i 2,02 mln zł straty netto - podczas gdy w tym roku to już odpowiednio 3,44 mln zł i 7,22 mln zł.

Efektem są ujemne rentowności EBIT (-1,7 proc.) i netto (-3,5 proc.). Do tego słabo wygląda marża EBITDA. Nawiasem mówiąc, zaznaczmy, że dla uproszczenia utożsamiamy w naszych rozważaniach EBIT z wynikiem operacyjnym, stąd EBITDA to po prostu wynik operacyjny + amortyzacja. Teoretycznie należałoby tu uwzględnić pewne niuanse (EBIT to pojęcie z rachunkowości amerykańskiej), ale pozwalamy sobie na ich pominięcie.

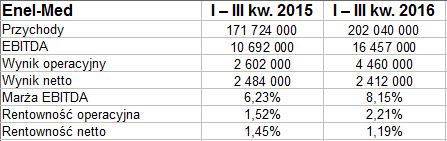

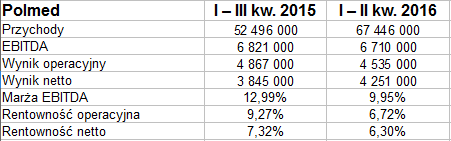

A zatem EMC prezentuje się dość słabo - mimo największych przychodów, wynoszących 204,2 mln zł. Dynamika tych przychodów nie była zresztą duża - tylko 5,3 proc. w skali rocznej. Dla porównania, obroty Enel-Medu wzrosły o 17,6 proc., zaś Polmedu - o 28,5 proc. To zdaje się być ważniejsze niż fakt, że przychody Polmedu same w sobie były relatywnie małe (67,4 mln zł).

Polmed wygrywa zresztą pod względem marż: mamy tu 9,95 proc. EBITDA, 6,7 proc. operacyjnie i 6,3 proc. na czysto. Wartości te okazały się co prawda słabsze od tych, które wypracowano rok wcześniej - ale na pewno wyższe niż tegoroczne poziomy Enel-Medu i EMC.

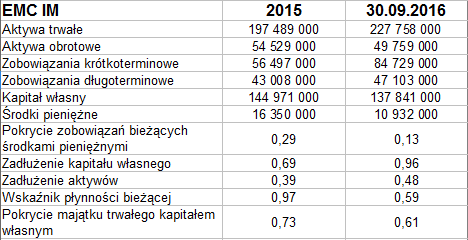

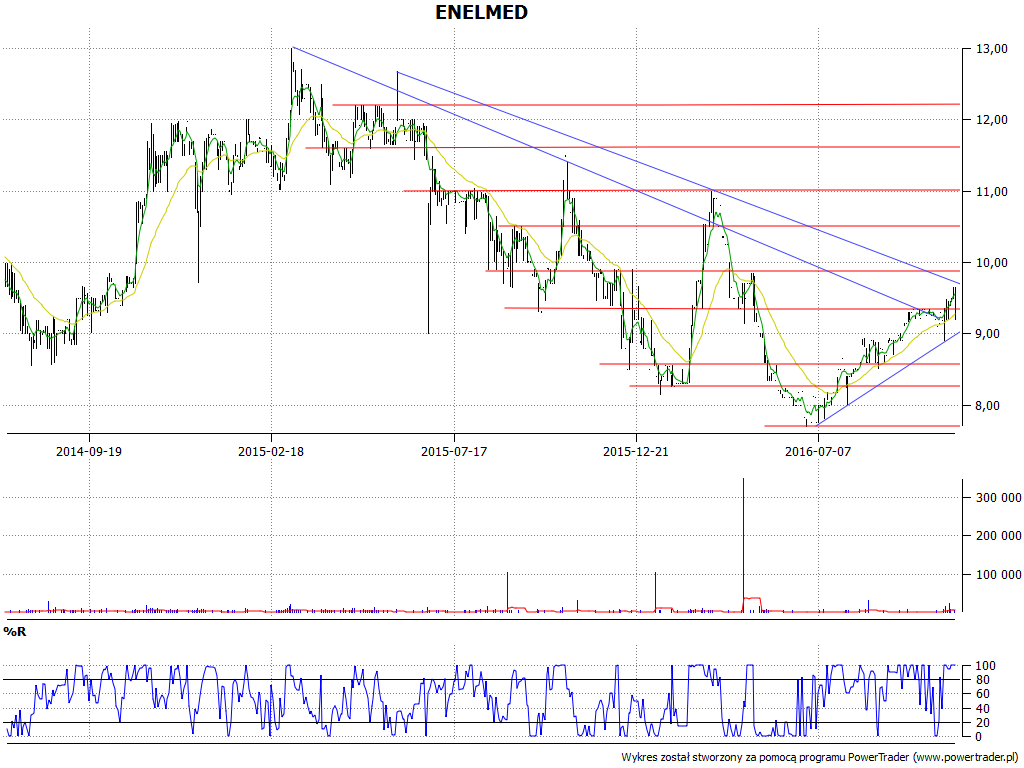

Zerknijmy na bilanse:

Największą sumą bilansową dysponuje EMC IM - to ostatnio 277,5 mln zł. Suma ta nie jest może bardzo zadłużona (48 proc.), niemniej poziom ów jest wyższy niż w Enel-Medzie (41 proc.), nie mówiąc o Polmedzie (28 proc.). Poza tym dwie ostatnie firmy w ciągu 9 miesięcy zmniejszyły wskaźnik zadłużenia, a EMC zwiększył. Tym samym wskaźnik zadłużenia kapitału własnego zbliża się tu do 1 pkt.

Złotą regułę bilansową wypełnia jedynie Polmed - tzn. tu pod koniec września kapitał własny równoważył aktywa trwałe. Pokrycie to było najmniejsze w EMC IM (0,61 pkt).

Polmed wiedzie prym także w płynności bieżącej (1,7 pkt) i wypłacalności natychmiastowej (blisko 40 proc.). W dwóch pozostałych przedsiębiorstwach wskaźnik płynności bieżącej jest wyraźnie poniżej 1 pkt, czyli aktywa obrotowe nie przewyższają zobowiązań krótkoterminowych. Co do zasady jest to zjawisko niepokojące. Również i wypłacalność owych firm nie jest zbyt wysoka: 13 proc. (EMC IM) i 10 proc. (Enel-Med).

Co się tyczy struktury zobowiązań, to w największej ogólności jest ona taka sama w każdej z trzech grup: tzn. dominują zobowiązania o charakterze krótkoterminowym.

Na koniec spójrzmy na wykresy kursu:

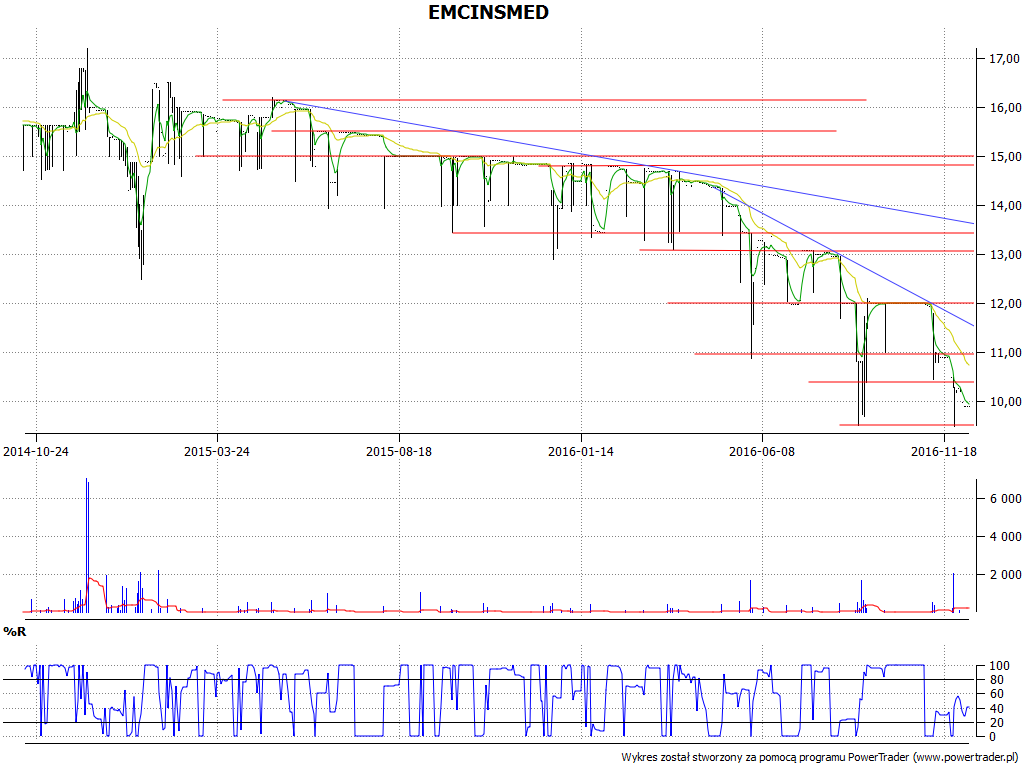

Na wykresie Enel-Medu u progu marca 2015 notowano szczyt na 13 zł. Później jednak zaczęła się długoterminowa faza spadkowa. Pod koniec czerwca 2016 cena schodziła nawet do 7,70 zł. W lipcu doszło do korekty - i właściwie można już nawet mówić o nowym trendzie. Tak naprawdę potwierdziłby się on jednak dopiero powyżej 9,85 zł, na razie zaś istnieje ryzyko, że zostanie wygaszony przez generalną tendencję zniżkową.

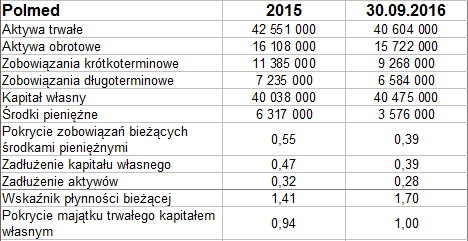

W przypadku EMC można co prawda mówić o obronie wsparcia przy 9,50 - 9,52 zł, ale nie widać na razie znaczących perspektyw wzrostowych. Poziomy oporu to 10,45 zł, 11 zł i 12 zł, następnie 13 zł i ok. 13,45 zł. Dopiero powyżej 12 zł moglibyśmy nabrać wiary w poprawę sytuacji.

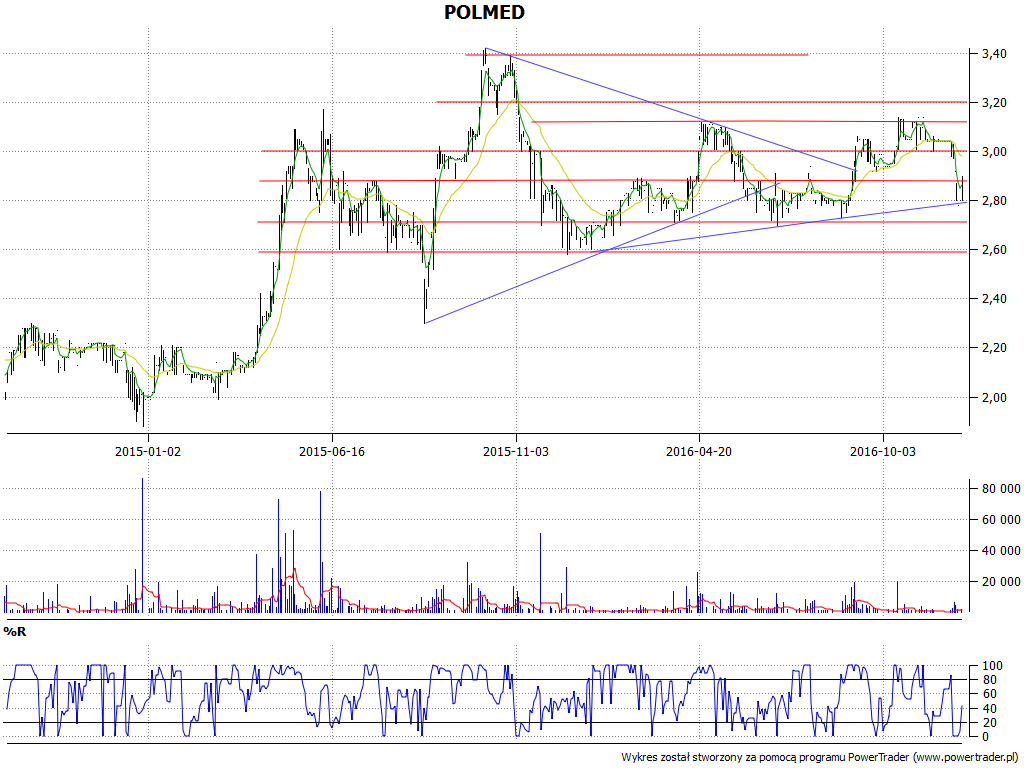

Cena papierów Polmedu ostatnio przetestowała linię wzrostową, którą poprowadzić można przez minima z 7 stycznia (2,60 zł), 4 lipca (2,70 zł) i 31 sierpnia (2,73 zł). Teraz cena odbiła się od 2,80 zł w stronę 2,90 zł. Tak naprawdę rozpiętość kursów, o której mówimy, nie jest duża, trend ma łagodny charakter. Dużym przełomem byłby powrót powyżej 3,12 - 3,14 zł.

Powyższa analiza nie uwzględnia oczywiście rozmaitych niuansów, jakie być może wypadałoby wziąć pod uwagę. Tym niemniej główne wskaźniki zostały rozpatrzone - i nietrudno zauważyć, że aktualnie pod wieloma względami najlepiej prezentuje się Polmed. Wysokie rentowności, duża dynamika przychodów, dobre wskaźniki bilansowe (niskie zadłużenie, wysoka płynność bieżąca, złota reguła) - to oczywiście zalety. EMC IM jest z kolei najsłabszym ogniwem (straty, duża odległość od złotej reguły, skromna dynamika sprzedaży, niska płynność bieżąca). Enel-Med mieści się pośrodku.

J. Sobal

(fot. Enel-Med)

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3370 gości