Problemy i nadzieje Harper Hygienics

- Utworzono: poniedziałek, 09, styczeń 2017 06:38

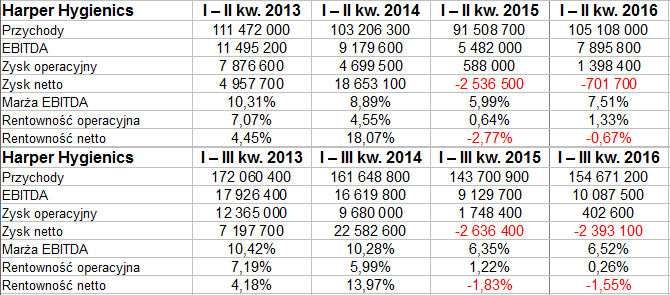

Nie są jeszcze znane rezultaty Harper Hygienics za cały rok 2016 - ale to akurat nic dziwnego. Możemy jednak mówić o trzech pierwszych trymestrach.

Nie były one lekkie. Sytuacja rynkowa w ocenie zarządu była trudna. Nie pojawiły się również oczekiwane efekty komercjalizacji produktów w nowej technologii Arvell (służącej do produkcji materiału stosowanego w chusteczkach nawilżanych) na rynkach zagranicznych.

Owszem, wypracowano wzrost sprzedaży w skali rocznej o 8 proc., ale równocześnie grupa poniosła stratę (na czysto 2,39 mln zł). Owszem, była ona nieco mniejsza niż rok wcześniej (wtedy grupa straciła 2,64 mln zł), ale za to skonsolidowany wynik operacyjny znacznie się skurczył. W ciągu pierwszych dziewięciu miesięcy roku 2015 było to 1,75 mln zł, rok później już tylko 402,6 tys. zł. Tym samym odpowiednia marża spadła z 1,22 proc. do 0,26 proc.

Wszystko to (oraz o wiele więcej) widzimy w tabeli:

Nietrudno dostrzec, że lata 2015 i 2016 przyniosły osłabienie w porównaniu z dwoma wcześniejszymi okresami. Co więcej, trzeci kwartał roku 2016 był czasem strat na poziomach EBIT i netto - stąd też narastające wyniki są gorsze od półrocznych.

Jednostkowe przychody za 9 miesięcy 2016 to 154,3 mln zł, na czysto spółka straciła 2,63 mln zł.

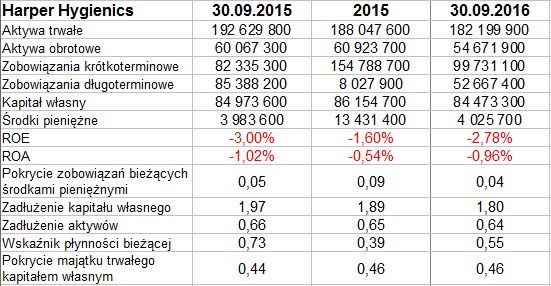

Zerknijmy na dane bilansowe (skonsolidowane):

Pod koniec września aktywa trwałe (dominujące w majątku) opiewały na 182,2 mln zł. Majątek obrotowy wynosił według wycen zarządu 54,7 mln zł. Obie wartości trochę spadły w skali rocznej.

ROE i ROA za 9 miesięcy okazały się ujemne, choć odrobinę lepsze niż rok wcześniej. Grupa Harper nie zachowuje złotej reguły bilansowej, ma też bardzo niski wskaźnik płynności bieżącej. Pod koniec III kw. 2016 było to 0,55 pkt (rok wcześniej 0,73 pkt). Ogólne zadłużenie na poziomie 64 proc. jest dość wysokie, choć nie tragiczne. Raczej nisko prezentuje się wypłacalność natychmiastowa (4 proc.).

Przypomnijmy, że Harper Hygienics to firma z Mińska Mazowieckiego, która produkuje rozmaite środki kosmetyczno-higieniczne do odświeżania skóry.

Oferta Harper obejmuje np. płatki do demakijażu, płyny kosmetyczny, chusteczki i patyczki. Marki, którymi zarządza spółka, to np. Cleanic, Ola czy Nieżnost. Dwie ostatnie działają na rynku rosyjskim.

W samym trzecim trymestrze segment bawełniany wygenerował w skali rocznej jedynie 3-procentową dynamikę sprzedaży, zaś we włókninach doszło do spadku o 15 proc. r/r. Aż o 31 proc. spadła sprzedaż chusteczek dla dzieci pod markami własnymi kontrahentów. Presja cenowa na rynku jest silna. Ogólnie rzecz biorąc, te tendencje zapewne w przyszłości pozostaną aktywne - i stąd zarząd zapowiada, że w roku 2017 nie należy się spodziewać istotnej zmiany sytuacji.

To nie koniec problemów: z jednej strony ograniczono zatrudnienie, ale z drugiej podwyższono płace, przez co oszczędności zostały w dużej mierze zniwelowane.

Firma jednak nadal liczy na możliwość komercjalizacji włóknin typu Arvell i uważa, że materiał ten został dobrze przyjęty przez konsumentów. Długoterminowo jest to więc pewna nadzieja na przyszłość. Zarząd podkreśla poza tym, że według badań firmy Nielsen, na polskim rynku Harper nadal dominuje w swojej branży w większości kategorii produktowych, poza chusteczkami dla dzieci.

Zadłużenie, jak wspomnieliśmy, jest dość wysokie. Zarząd prowadzi rozmowy z bankiem w celu dopasowania harmonogramu spłat rat kredytowych i próbuje pozyskać inwestora strategicznego.

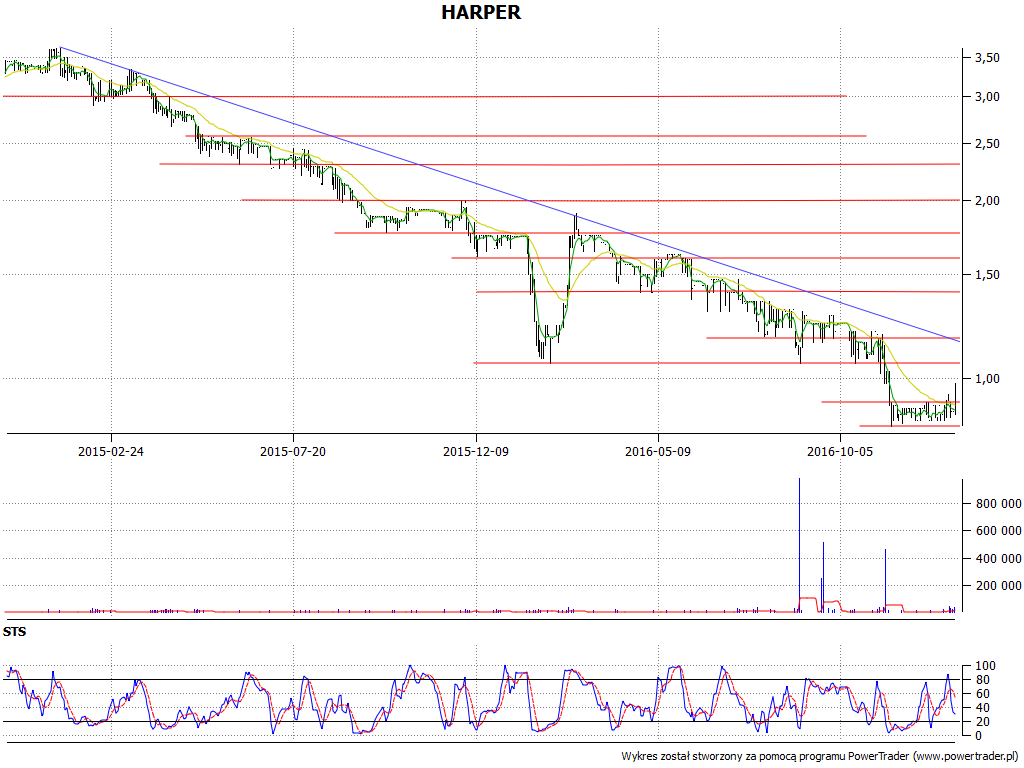

W obecnej sytuacji nie dziwi fakt, że wykres kursu akcji sytuuje się nisko:

Trend jest cały czas spadkowy. Wskaźnik STS wygenerował właśnie sygnał pro-sprzedażowy. Nie jest to jednak specjalnie istotne. Wsparcie widać przy 0,83 - 0,85 zł. Opory to 1,06 zł i 1,18 zł, wyżej 1,40 zł i 1,60 zł.

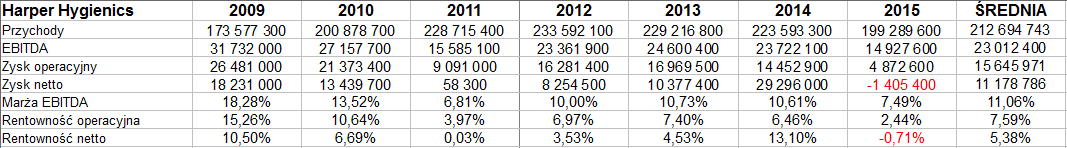

Przypomnijmy jeszcze wyniki roczne z lat 2009 - 2015 (skonsolidowane):

Przeciętne skonsolidowane przychody za ów okres to 212,7 mln zł. Do 2012 roku zdecydowanie rosły, a potem tendencja ta wyhamowała. W 2015 kwota wróciła poniżej 200 mln zł, tzn. była najniższa w całym okresie, nie licząc roku 2009. Rok 2015 był o tyle niefortunny, że grupa poniosła wtedy stratę 1,4 mln zł na czysto, a jej marża spadła do poziomu -0,71 proc. Rentowność operacyjna była dodatnia, lecz wyniosła tylko 2,44 proc. Rok wcześniej było to 6,46 proc.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4171 gości