Parę słów o ZUE

- Utworzono: wtorek, 17, styczeń 2017 04:02

U progu stycznia władze ZUE informowały o tym, że konsorcjum, w skład którego wchodzi to przedsiębiorstwo, pozwało do sądu PKP PLK. Rzecz dotyczy kontraktu budowlanego na roboty w obrębie linii kolejowej Kraków - Medyka - granica państwa. Przedmiot sporu wart jest 39,3 mln zł, przy czym na ZUE przypada w razie czego ok. 40 proc.

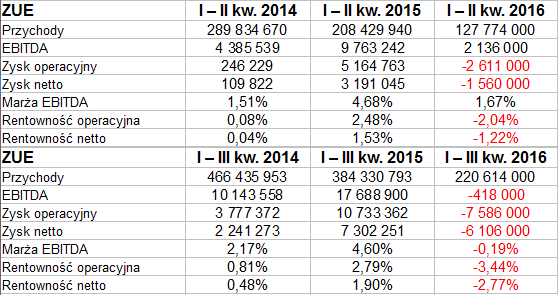

Grupa kapitałowa ZUE wygląda w ostatnich czasach następująco (według raportu za III kwartał):

ZUE to przedsiębiorstwo, które zajmuje się budownictwem infrastrukturalnym. Chodzi np. o prace remontowe i modernizacyjne przy torach oraz towarzyszących im instalacjach elektrycznych. A zatem jest to profil działalności zbliżony do tego, który reprezentuje Trakcja PRKIiI, a w pewnej mierze także Torpol.

Spójrzmy na skonsolidowane wyniki z zeszłego roku - te, które są znane:

Oprócz wyników za trzy kwartały podaliśmy także półroczne. Ma to pewne znaczenie. Widzimy bowiem, że trzeci trymestr przyniósł pogłębienie strat EBIT i netto, a także wykreował ujemny rezultat EBITDA. Tym samym rezultaty narastające są mocno negatywne.

Finalnie mamy 418 tys. zł ujemnego EBITDA, 7,6 mln zł straty operacyjnej oraz 6,1 mln zł straty na czysto. Marża netto to w takim razie 2,8 proc. poniżej zera - rok wcześniej było to 1,9 proc. na plusie. Rentowność operacyjna to -3,44 proc., przed rokiem 2,8 proc. powyżej zera.

Nie wygląda to dobrze, mówiąc najkrócej. Trzeba to powiedzieć, pomimo faktu, że grupa, jak czytamy, posiada portfel zamówień na 683 mln zł, ten zaś zapewnia realizację prac w latach 2016 - 2019.

Widzimy zresztą, że przychody ZUE za trzy kwartały 2016 (220,61 mln zł) to wynik rocznej obniżki o niemal 43 proc. Oto bowiem doszło do znaczącego spowolnienia na rynku infrastruktury kolejowej i miejskiej. Teraz realizowane są kontrakty na mniejsze kwoty, co rozdrabnia portfel zamówień.

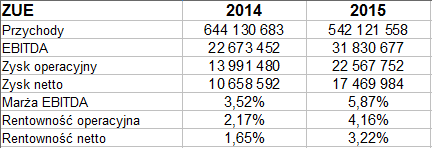

Przypomnijmy wyniki z lat 2014 i 2015:

Oba te okresy zakończyły się na plusie. Co więcej, choć w roku 2015 przychody wyraźnie spadły r/r, to jednak udało się powiększyć kwoty zysków, w konsekwencji zaś także rentowności. Np. marża netto wzrosła z 1,65 proc. do 3,22 proc. Niestety, rok 2016 najpewniej nie był tak dobry, a nawet mógł być znacznie gorszy.

Grupa liczy na to, że rok 2017 będzie lepszy, widoczne są pewne pozytywne perspektywy. Na przykład wiąże się to z inwestycjami, które będą finansowane ze środków UE.

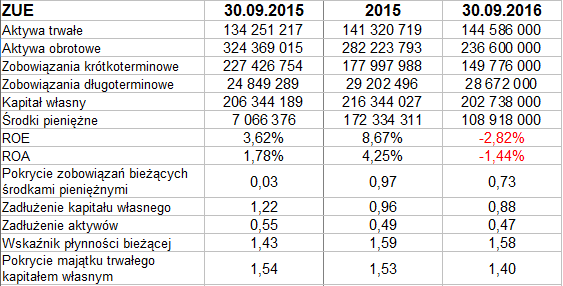

Oto dane bilansowe grupy ZUE:

Aktywa trwałe r/r wzrosły o 7,7 proc., obrotowe natomiast znacząco się skurczyły (o 27 proc.). Złota reguła bilansowa jest zachowana (to dobrze), zaś wskaźnik płynności bieżącej spełnia normy (1,58 pkt). Ogólne zadłużenie to 47 proc.

Godne uwagi jest to, że r/r wydatnie wzrosły środki pieniężne, finalnie osiągając poziom 109 mln zł. Wypłacalność natychmiastowa wyniosła tym samem pod koniec września 73 proc.

Wykres kursu akcji jest w trendzie wzrostowym. Mowa zarówno o tendencji autentycznie długoterminowym, jak i o tendencji wszczętej w lipcu 2016 przy dołku na 6,88 zł. Ostatnio przebito opór na 9,12 zł, zmierzamy do 9,50 zł. Wskaźnik %R jest w obszarze wykupienia.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2787 gości