Słodycze prosto z GPW

- Utworzono: piątek, 12, maj 2017 03:48

Przed nami trzy przedsiębiorstwa, które łączy to, że zajmują się produkcją słodyczy. A w każdym razie słodycze to zasadnicza część ich asortymentu. Mowa tu o czekoladzie, cukierkach, batonach, wafelkach, czekoladkach, piankach i innego typu delicjach.

Wawel jest pod tym względem typowy, natomiast Colian i ZPC Otmuchów mają trochę bardziej złożone profile. Otóż Colian oprócz słodyczy oferuje jeszcze napoje (lemoniady, oranżady) i produkty kulinarne (przyprawy czy bakalie). Marki Colian to np. Jutrzenka, Appetita, Hellena, Siesta czy Grześki.

Z kolei w Otmuchowie taką odskocznią od głównego nurtu produkcyjnego są wyroby śniadaniowe (np. płatki, mussli) i chrupki (marki Bingo).

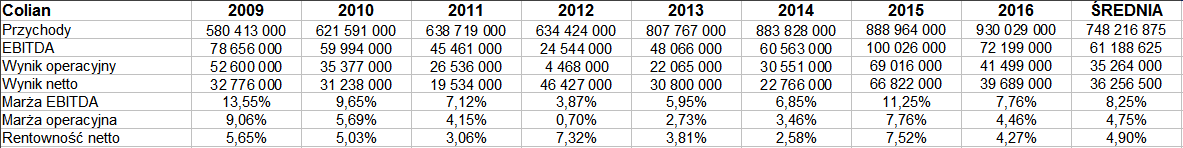

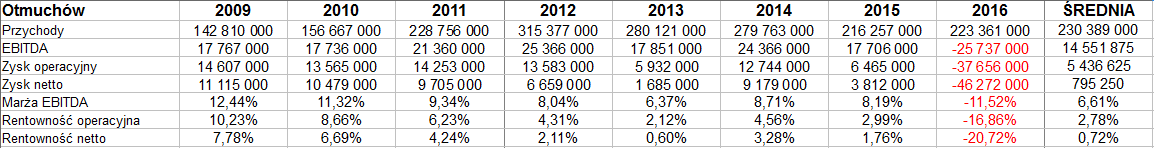

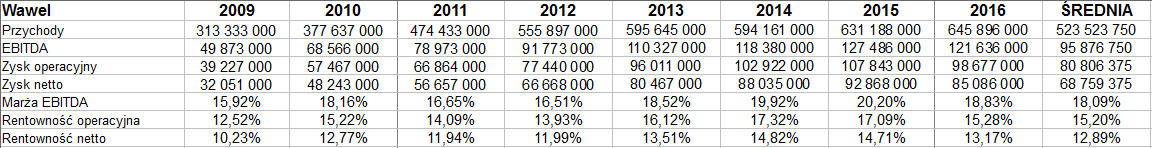

Spójrzmy na rezultaty przedsiębiorstw (skonsolidowane w przypadku Otmuchowa i Colianu) za lata 2009 - 2016:

Przyjęliśmy mocno długoterminową perspektywę. Mamy osiem lat. W tym czasie w grupie Colian nie notowano ani razu straty, stale na plusie był też Wawel. Otmuchów zszedł na minus w roku ubiegłym, tj. 2016. Straty były dość spore, czego nie usprawiedliwia w pełni fakt, iż po części wiązały się one z inwestycjami w aktywa wytwórcze. W każdym razie grupa znalazła się 46,3 mln zł poniżej zera na czysto (czyli strata wyniosła 20,7 proc. obrotów). Ujemne były także EBITDA i wynik operacyjny.

Rok 2016 był więc dla Otmuchowa wyraźnie słabszy niż 2015, a wtedy z kolei zanotowano marże, zyski i przychody niższe niż w 2014.

W Wawelu rok 2016 był przyzwoity, aczkolwiek także i tu rentowności trochę spadły. Rzecz jednak w tym, że Wawel nadal pracuje przy bardzo wysokich marżach. W okresie 2009 - 2016 średnia z marż netto opiewała np. na 12,9 proc., a z operacyjnych na 15,2 proc.

Dla porównania: w Colian był to 4,9 proc. netto i 4,75 proc. operacyjnie. Trzecie miejsce zajmuje Otmuchów: tylko 0,72 proc. netto i 2,78 proc. operacyjnie (aczkolwiek duży wpływ na to ma słaby rok 2016).

Największe przedsiębiorstwo pod względem przychodów to grupa Colian. Jej sprzedaż zbliża się do miliarda złotych, ostatnio było to 930 mln zł. Druga lokata to Wawel (646 mln zł w roku ubiegłym), trzecia - Otmuchów (223 mln zł). W ogóle zresztą w latach 2015 i 2016 przychody Otmuchowa okazały się dużo niższe niż w okresie 2012 - 2014.

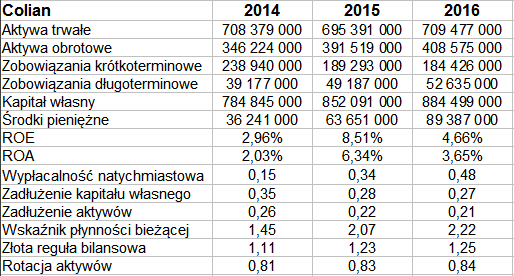

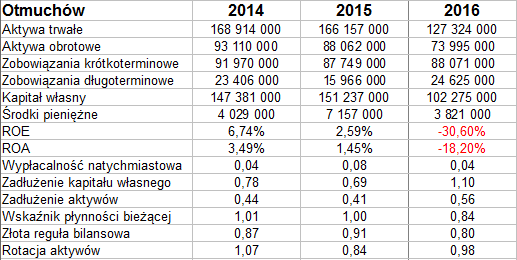

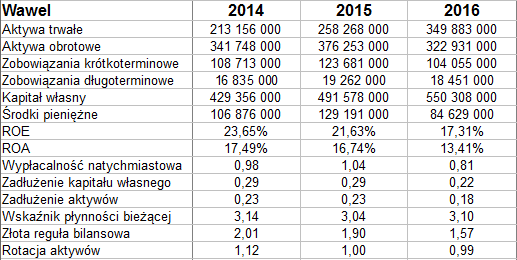

Zerknijmy na pozycje bilansowe:

Największymi aktywami (i zarazem pasywami) dysponuje Colian: łącznie ponad 1,1 mld zł na koniec roku 2016. Wawel miał ok. 670 mln zł, Otmuchów tylko 200 mln zł. W każdym z przedsiębiorstw aktywa trwałe dominują w majątku.

Od ściśle pojętej złotej reguły, tj. od pełnego pokrycia aktywów trwałych kapitałem własnym, wyraźnie odbiega jedynie Colian. W Wawelu jesteśmy blisko 1 pkt, w Otmuchowie też, przy czym tam nastąpił przez rok wydatny wzrost wskaźnika, co generalnie jest dobre.

Colian i Wawel pracują przy bardzo niskim zadłużeniu, ok. 20 proc., zatem stawiają na samodzielne finansowanie. Otmuchów ma zadłużenie na poziomie 56 proc. Samo w sobie nie jest ono może dramatycznie wysoko, ale warto odnotować że przez rok zwiększyło się aż o 16 punktów procentowych. Wynikało to głównie ze zwyżki zobowiązań długoterminowych oraz ze spadku aktywów obrotowych.

Cash-flow za rok 2016 był dodatni w Colian, w Wawelu i Otmuchowie środków pieniężnych ubyło. Z całej trójki tylko Otmuchów ma naprawdę niskie pokrycie zobowiązań bieżących gotówką: raptem 4 proc., rok wcześniej 8 proc. W dodatku grupa ta notuje niski wskaźnik płynności bieżącej, który zszedł poniżej 1 pkt. A to powinno niepokoić. W Wawelu mamy 3,10 pkt, w Colian 2,2 pkt.

Wskaźniki ROE i ROA zaprezentowały się najlepiej w Wawelu, acz były nieco niższe niż rok wcześniej. W Colian też się pogorszyły (np. ROE z 8,5 proc. zszedł do 4,7 proc.). W Otmuchowie wskaźniki te uplasowały się na sporym minusie.

W podsumowaniu można powiedzieć, że w całej trójce na razie najsłabiej prezentuje się Otmuchów: kilka wskaźników bilansowych jest słabych, a poza tym grupa kapitałowa zanotowała ciężkie straty w minionym roku. Z raportu rocznego dowiadujemy się, że przedsiębiorstwo ma zamiar uprościć strukturę kapitałową oraz wprowadzić inne pomysły racjonalizatorskie tudzież inwestycyjne. Niektóre z nich już w roku ubiegłym wygenerowały pewne koszty, skutkiem czego (choć wpływ na to miały również inne czynniki) rezultaty skonsolidowane okazały się silnie ujemne. Kierunki strategiczne firmy zostały zresztą ostatnio, tj. jesienią 2016, zaktualizowane. Na przykład grupa zatwierdziła plan częściowej dezinwestycji w obszarze pellet zbożowych i prażynek.

Wawel przedstawił już wyniki za pierwszy kwartał: w skali rocznej znacznie obniżyły się przychody (ze 178 mln zł do 160,5 mln zł), natomiast udało się trochę polepszyć rentowności. Firma jakiś czas temu poinformowała, że prawdopodobnie w roku 2017 skurczy się sprzedaż. Właściwie już to widać. Wynikać będzie to przede wszystkim ze zmian zasad współpracy z jednym z odbiorców, który sam generuje aż 1/4 obrotów naszego emitenta. Dodajmy jeszcze, że czynnikiem ryzyka są wahania cen kakao.

Colian ma się raczej dobrze, choć oczywiście osiąga rentowności dużo niższe niż Wawel - ale ta druga firma po prostu jest nastawiona na taką właśnie politykę. Warto odnotować, że rok temu, w kwietniu 2016, grupa Colian wchłonęła podmiot angielski, tj. spółkę Elizabeth Shaw Ltd z Bristolu.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3304 gości