Helio kontra Atlanta - bakaliowi konkurenci

- Utworzono: czwartek, 20, lipiec 2017 21:35

Atlanta Poland i Helio to bakaliowi konkurenci. Kiedyś w tym gronie był też i Bakalland. To znaczy: nadal jest, ale już nie na parkiecie warszawskiej giełdy.

Zarówno Helio, jak i Atlanta mają rok obrotowy przesunięty o sześć miesięcy w stosunku do kalendarzowego.

Helio określa się jak potentat polskiego rynku bakalii, ale coś podobnego można powiedzieć o Atlancie. Obie firmy sprzedają różnego rodzaju bakalie - np. suszone i kandyzowane owoce (śliwki, żurawinę, rodzynki, daktyle), orzechy (pistacje, orzechy ziemne, laskowe), pestki dyni, wiórki kokosowe etc. Helio ma w ofercie także masy i polewy do ciast tudzież popcorn do mikrofalówki. Atlanta sprzedaje np. marcepan, mąkę arachidową czy różnego typu pasty.

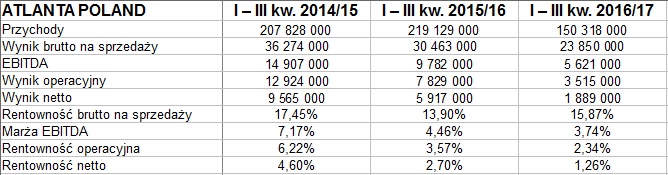

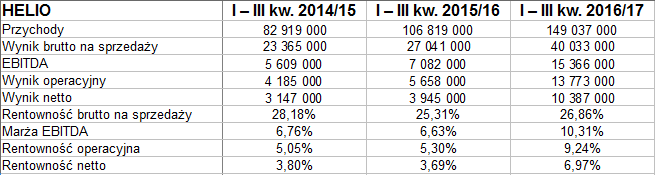

Spójrzmy na wyniki finansowe obu przedsiębiorstw za 9 miesięcy sezonu 2016/17. Okres ten zakończył się 31 marca. Oczywiście rozpatrujemy także dane porównawcze:

Jeszcze w sezonie 2014/15 Helio było przedsiębiorstwem dużo mniejszym niż Atlanta, o ile mierzyć to skalą przychodów (tu akurat bierzemy obroty za 9 miesięcy). Otóż wtedy Helio miało 83 mln zł, zaś Atlanta 208 mln zł. Co więcej, Atlanta miała lepsze rentowności - np. 4,60 proc. netto i 6,22 proc. operacyjnie, Helio tylko 3,80 proc. i 5,05 proc.

Tymczasem w najnowszym sezonie mamy już wyrównanie obrotów. W Helio wydatnie wzrosły, w Atlancie znacznie spadły. Kwoty spotkały się z grubsza na poziomie 150 mln zł. Dla Atlanty to w zasadzie porażka, dla Helio - sukces.

W Helio wygenerowano marżę netto na poziomie 7 proc., w Atlancie było tylko 1,3 proc. Z rentownościami operacyjnymi, jak widzimy - podobnie. W Helio 9,2 proc., w Atlancie raptem 2,3 proc.

Jeżeli chodzi o Atlantę, to w ostatnich czasach nasiliła się presja cenowa na rynku wśród odbiorców, a poza tym wstrzymano dostawy do Jeronimo Martins, czyli praktycznie do sieci Biedronka. Rozbudowa zakładu produkcyjnego w Gdańsku sprawiła, że ograniczono realizację zamówień na orzechy przetworzone.

Helio może się cieszyć - sprzedaż rośnie, zyski rosną, a dostawy do Jeronimo Martins uległy zwiększeniu. Sprzedaż została zintensyfikowana.

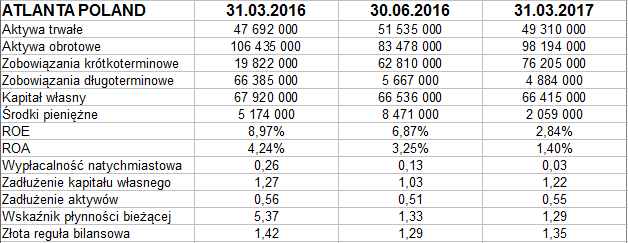

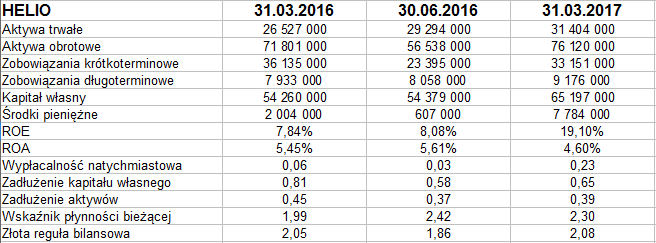

Co z danymi bilansowymi?

Atlanta ma większy majątek niż Helio, ale cóż - w tym wypadku to tylko osłabia wartości ROE i ROA. Wyniosły one (za 9 miesięcy 2016/17) jedynie 2,8 proc. i 1,4 proc., w Helio odnotowano w tym czasie 19,1 proc. i 4,6 proc.

W obu przedsiębiorstwach aktywa obrotowe dominują nad trwałymi. Obie firmy zachowują złotą regułę bilansową, płynność bieżąca jest natomiast lepsza w Helio. Wynosi 2,30 pkt, podczas gdy w Atlancie mamy tylko 1,29 pkt.

Co do wypłacalności natychmiastowej, to Atlanta notuje ultra-niski poziom 3 proc. Nie jest to dobre, szczególnie gdy w Helio widzimy 23 proc. Helio zanotowało przez 9 miesięcy znaczny wzrost środków pieniężnych - w Atlancie uległy one redukcji.

Żadne z przedsiębiorstw nie ma drastycznie wysokiego zadłużenia, niemniej w Atlancie jest ono wyższe, to 55 proc. sumy bilansowej. W Helio widzimy 39 proc.

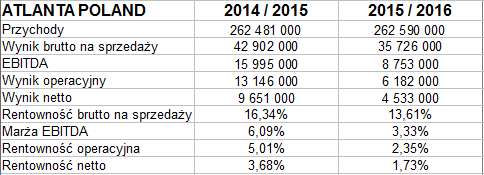

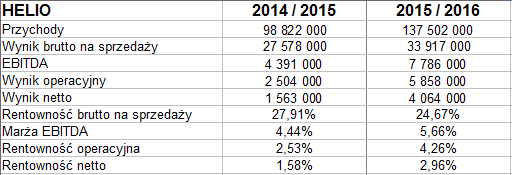

Przypomnijmy jeszcze wyniki z okresów rocznych: 2014/15 i 2015/16:

Atlanta w minionym roku obrotowym notowała jeszcze spore przychody (262,6 mln zł), dużo większe niż Helio (tam 137,5 mln zł). W Helio rentowności okazały się już jednak lepsze, na poziomie niemal 3 proc. netto (w Atlancie 1,7 proc.) i 4,3 proc. operacyjnie (w Atlancie 2,3 proc.).

Zerknijmy na wykresy kursu akcji:

Ostatnio kurs Atlanty pozycjonuje się nisko. Rejon 4,40 - 4,48 zł można uznać za wsparcie. Poziomy oporu to 4,80 zł i 5 zł, wyżej 5,50 zł. Wykres znacznie obniżył lot w porównaniu np. z końcówką stycznia 2017, gdy cena sięgała 7,49 zł.

Na wykresie Helio widzimy kanał wzrostowy - wciąż jeszcze aktualny. Z jednej strony świadczy to dobrze o zaufaniu graczy do papierów firmy, z drugiej natomiast budzi obawy o ewentualne zakończenie trendu, choćby tylko z powodów technicznych. W każdym razie w maju 2016 akcje dało się kupić po ok. 3,40 zł, teraz to ok. 16,50 zł. Mocny opór możemy wyróżnić przy 17,70 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3121 gości