Dekpol - wysokie przychody, niższe marże

- Utworzono: piątek, 15, wrzesień 2017 04:27

Przed nami Dekpol. Firma ta zasadniczo działa w trzech, a nawet czterech niszach rynkowych. Po pierwsze, prowadzi działalność deweloperską. Po drugie, zajmuje się generalnym wykonawstwem obiektów przemysłowych, magazynowych czy handlowych (w co wlicza się także niezbędne drogi, place i parkingi). Trzeci aspekt to wytwarzanie i montaż konstrukcji stalowych, a także łyżek do maszyn budowlanych (co można wyróżnić jako niszę numer cztery).

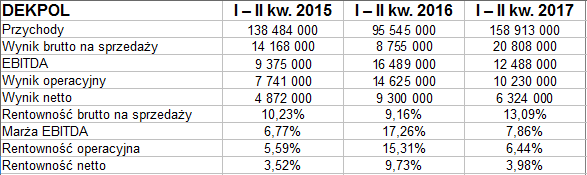

Pierwsze półrocze roku 2017 było pod pewnymi względami udane dla grupy Dekpol - a pod pewnymi nie. Przede wszystkim wzrosły przychody - wymownie, bo w relacji rocznej aż o 2/3, do 159 mln zł. Ba, w całym roku ma być osiągnięty pułap pół miliarda złotych. Takie są perspektywy zarządu, które ostatnio podtrzymano. Czytamy, że dynamicznie rozwija się zarówno segment stalowy, jak i obszar usług generalnego wykonawstwa, a poza tym mają być jeszcze rozliczone pewne projekty deweloperskie.

Z drugiej strony, wyniki obniżyły się r/r - i to znacząco. Spójrzmy:

Zysk operacyjny to raptem 10,23 mln zł. Po pierwsze, to jedynie 70 proc. tego, co rok wcześniej. Po drugie, to przejaw rentowności wynoszącej 6,44 proc., gdy rok wcześniej było na tej pozycji 15,3 proc. Pozostałe lokaty można opisać podobnie, za wyjątkiem wyniku brutto na sprzedaży. Ten się powiększył w ślad za obrotami, a jego marża wzniosła się z 9,2 proc. do 13,1 proc.

Tak czy inaczej, zarząd uważa, że rezultaty półrocza są zgodne z założeniami, co jest pocieszające w kontekście rezultatów EBITDA, EBIT i netto. Zarząd podaje też, że w semestrze kontraktacja (umowy przedwstępne, deweloperskie i rezerwacyjne) opiewała na 486 lokali, gdy rok wcześniej na 278 lokali (w analogicznym okresie). Co do segmentu stalowego, to aż 85 proc. przychodów segmentu generują stali klienci. W dodatku Dekpol stał się strategicznym dostawcą dla prestiżowych firm Doosan i Bobcat.

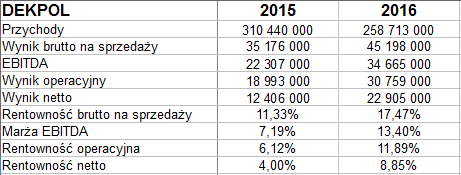

Dobrze, ale powiedzmy coś jeszcze o wynikach. Oto i dane skonsolidowane z lat 2015 - 2016:

W roku 2016 przychody opiewały na 258,7 mln zł. Obniżyły się r/r o 17 proc. Udało się niejako w zamian za to podwyższyć znacząco zyski i poprawić rentowności. Na przykład marża netto wzrosła z 4 proc. do 8,85 proc.

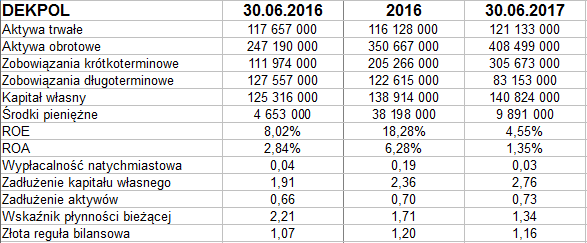

A co z bilansem?

Suma bilansowa po stronie aktywów to głównie majątek trwały, ostatnio 408,5 mln zł. Po stronie pasywów aż 73 proc. przypada na zobowiązania, jest to więc niestety wysoki poziom zadłużenia, który w dodatku wzrósł r/r i w półroczu.

Wypłacalność natychmiastowa stoi nisko (3 proc.), natomiast ogólna płynność bieżąca (1,34 pkt) w teorii wypełnia normy, jakkolwiek obniżyła się ostatnio znacząco. Wynikało to ze wzrostu zobowiązań krótkoterminowych (po części kosztem długoterminowych). Pozytywny jest fakt, że Dekpol wypełnia złotą regułę bilansową, tj. kapitał własny przewyższa aktywa trwałe.

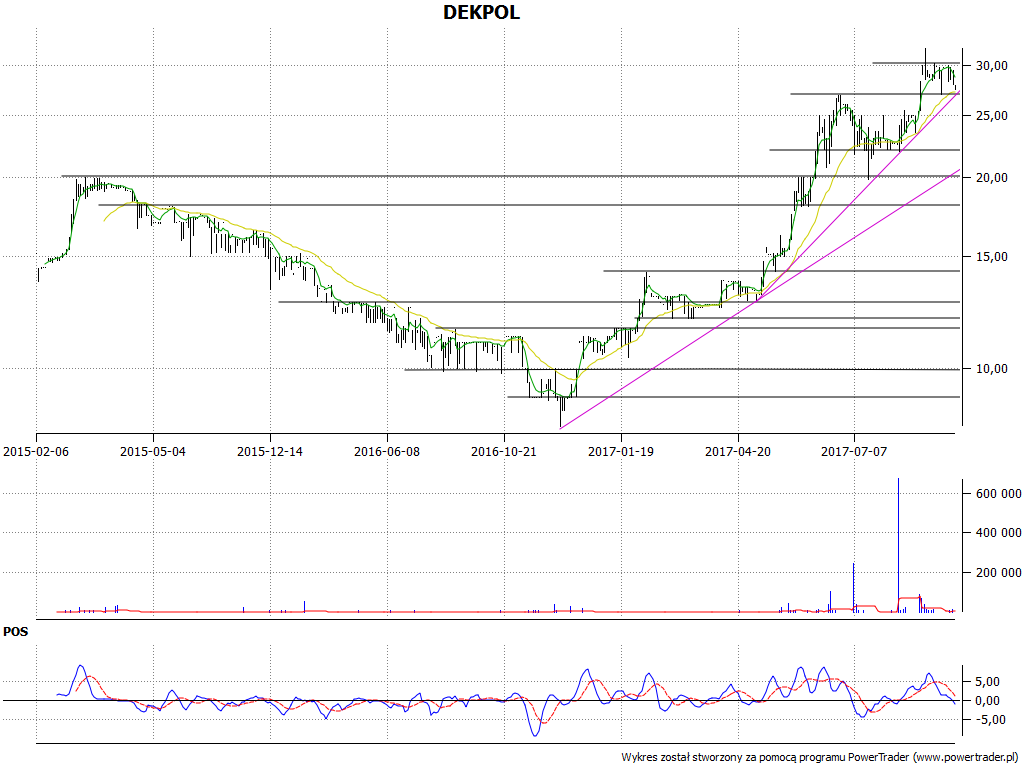

Co widzimy na wykresie kursu?

Otóż trend jest niechybnie wzrostowy. Mamy zresztą dwie jego fazy. Pierwsza trwa od finału listopada 2016 (dołek na 8,11 zł), obecnie jej linia biegnie w pobliżu 20 zł. Druga to efekt zaostrzenia sytuacji w maju 2017. Ta linia jest właśnie testowana, to zarazem badanie wsparcia przy 26,93 - 27,04 zł. Oporem jest poziom 30 zł. Niższe wsparcie to rejon 21,70 - 22 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3262 gości