Sare przedstawia szacunkowe rezultaty

- Utworzono: czwartek, 02, listopad 2017 08:06

SARE działa w obszarze reklamy, marketingu, mediów i PR. Oferta spółki to e-mail marketing, masowa wysyłka SMS, organizacja ankiet czy projektowanie stron www (a także wsparcie dla sklepów internetowych).

Klientami Sare były takie marki i firmy jak np. Mosquito, Intermarche, Wólczanka, Vistula, Decathlon czy Lexus i Cinema City.

Sare nosiła się w ostatnich czasach z zamiarem przejęcia aktywów Gadu-Gadu, którymi zarządza spółka Xevin Consulting Limited. Gadu-Gadu, jak pamiętamy (a może już nie?), to był kiedyś niezwykle popularny w Polsce komunikator internetowy. Sare rozważała kupno tegoż programu, a także serwerów, domen internetowych, znaków towarowych itd. W grę wchodziła kwota 2,4 mln zł.

Ostatecznie jednak szefostwo Sare zrezygnowało z przejęcia tych aktywów. Owszem, były one interesujące, ale sama inwestycja zdawała się zbyt ryzykowna. Trzeba pamiętać - to już nasza uwaga - że popularność Gadu-Gadu ogromnie zmalała w porównaniu ze złotymi czasami tej marki. Przywrócenie dawnej świetności nie byłoby rzeczą prostą, o ile w ogóle możliwą.

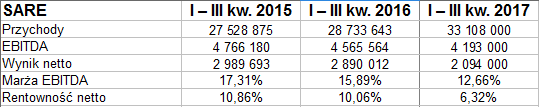

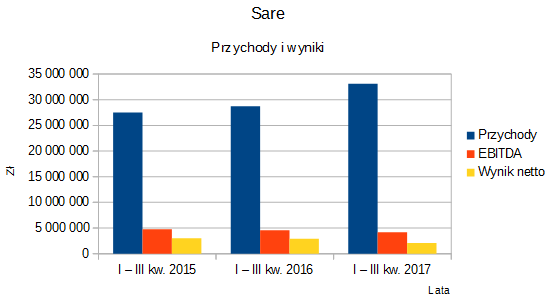

Ale - jak to się mówi - my nie o tym. Nie o tym chcieliśmy mówić, lecz raczej o najnowszych wynikach finansowych Sare. Na razie to tylko oszacowania, bo faktyczne kwoty poznamy dopiero 22 listopada - wtedy ukaże się oficjalny raport. Na razie emitent zaprezentował wstępne przewidywania. Oto i one (dane z trzech kwartałów lat 2015 - 2016 są potwierdzone, dane najnowsze to właśnie owe szacunki):

33,1 mln zł przychodów skonsolidowanych to wzrost w skali rocznej o 15 proc. EBITDA jednak wypadł gorzej niż przed rokiem, schodząc z 4,56 mln zł do 4,19 mln zł, co oznacza też redukcję marży z 15,9 proc. do 12,7 proc.

Wynik netto zmniejszył się z 2,89 mln zł do 2,09 mln zł, a jego rentowność z 10 proc. do 6,3 proc.

Spadek EBITDA to w dużej mierze skutek wzrostu kosztów usług obcych tudzież zwiększenia wydatków na wynagrodzenia. W istocie usługi obce i wynagrodzenia to aż 92 proc. kosztów operacyjnych grupy Sare.

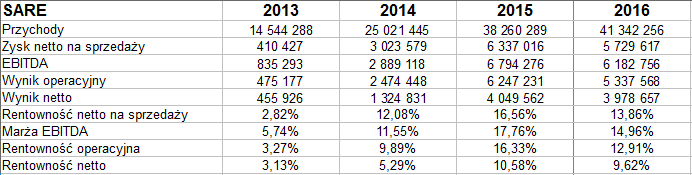

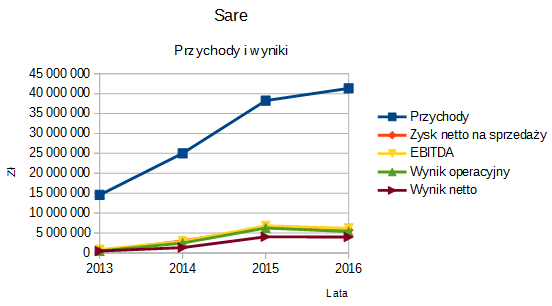

Przypomnijmy kwoty roczne z ostatnich lat:

Ani razu w okresie 2013 - 2016 nie notowano żadnych strat. Przychody w latach 2014 i 2015 intensywnie rosły, w 2016 dynamika nie była aż tak wysoka, ale też dodatnia. Rentowności w 2016 były dobre, lepsze niż w latach 2013 - 2014, ale też gorsze niż w 2015.

I jeszcze rzut oka na wykres kursu:

We wrześniu 2016 zanotowano na wykresie minimum na poziomie 16,10 zł. Był to efekt spadkowej fali, rozpoczętej po nieudanym ataku na rejon 30 zł rok wcześniej. W każdym razie od tegoż września 2016 mieliśmy klarowny trend wzrostowy, dzięki któremu wykres dobił do rejonu 25,50 zł. Następna faza to już przecena i złamanie generalnej tendencji. Po dojściu do 19,29 zł wykres poszedł nieco w górę, ale sytuacja nie jest klarownie aprecjacyjna. Wskaźnik STS w istocie sugeruje sprzedaż walorów.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2595 gości