Dobre miesiące Helio

- Utworzono: piątek, 15, grudzień 2017 06:42

Akcje firmy Helio zadebiutowały na GPW w kwietniu 2007 roku. Konkurentów firma ma zapewne wielu, ale na GPW tylko jednego: spółkę Atlanta Poland. W dawniejszych czasach mogliśmy dodać do tej krótkiej listy jeszcze Bakalland, ten jednak opuścił już parkiet (choć oczywiście nadal kontynuuje działalność).

A zatem Helio specjalizuje się w szeroko pojętych bakaliach. Przedsiębiorstwo prowadzi wiele linii produktowych, m.in. Gold, Natura, Snack czy Popcorn. Oferta obejmuje m.in. (suszone) ananasy, jagody, wiśnie czy owoce żurawiny, a także rodzynki i różnego rodzaju orzechy (pistacje, orzechy włoskie, ziemne i laskowe, migdały). W asortymencie są również batony zbożowe, ale i polewy tudzież dekoracje do ciast. Helio sprzedaje bakalie zarówno w opakowaniach jak i luzem (na wagę). Oprócz własnych marek obsługuje też brandy własne sieci handlowych - takich jak np. Auchan, Carrefour, Biedronka, Piotr i Paweł czy Tesco.

Zarówno Helio, jak i Atlanta, liczą rok obrotowy od 1 lipca. Z tego powodu lipiec, sierpień i wrzesień były dla nich pierwszym trymestrem handlowym. Co więcej, w tej branży lato to okres obniżki obrotów (sezonowej), natomiast najlepsze okresy to tygodnie przez Wielkanocą i Bożym Narodzeniem.

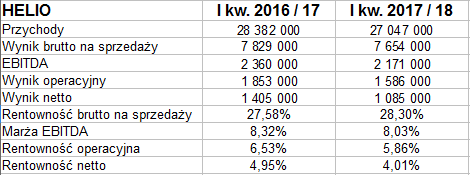

W każdym razie Helio zanotowała w I kw. 2017 / 18 roku przychody wynoszące 27,05 mln zł, gdy rok wcześniej było to 28,4 mln zł. Różnica nie jest dramatyczna.

Atlanta Poland, przypomnijmy, miała obroty o wiele większe (niż Helio, bo wynoszące 50,3 mln zł - i niż ona sama w analogicznym okresie 2016 / 17, bo dynamika wyniosła 11 proc.). Problem w tym, że miała też straty operacyjną i netto, a także słaby EBITDA (z marżą raptem 0,95 proc.). W Helio widzimy tymczasem w miarę solidne zyski.

Owszem, rentowności i kwoty skurczyły się w stosunku rocznym, pozostały jednak niezłe. Na przykład wynik operacyjny to 1,6 mln zł (tj. 5,9 proc. obrotów), a wynik brutto na sprzedaży to równowartość 28,3 proc. przychodów (w Atlancie 12,7 proc.).

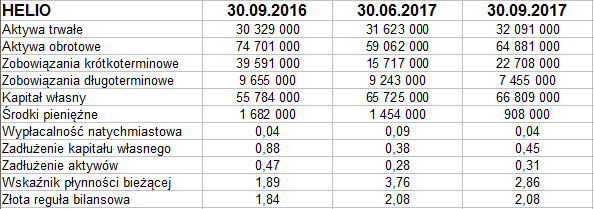

Oto dane bilansowe Helio:

Pod koniec września aktywa trwałe opiewały na 32,1 mln zł, obrotowe na 64,9 mln zł. Pierwsze r/r wzrosły, drugie się zmniejszyły.

Cash-flow kwartalny i roczny był ujemny, pula pieniędzy się obniżyła, ale pula zobowiązań krótkoterminowych też - i ostatecznie wypłacalność natychmiastowa pozostała na poziomie 4 proc.

Złota reguła bilansowa jest zachowana, to oczywiście oceniamy pozytywnie. Płynność bieżąca na poziomie 2,86 pkt jest również wysoka (trochę wyższa niż w Atlancie, choć i tam nie wygląda źle). Ogólne zadłużenie to raptem 31 proc. sumy bilansowej (w Atlancie prawie 60 proc.).

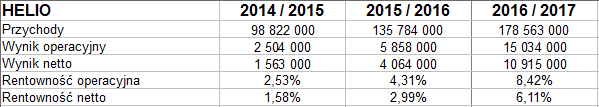

Przypomnijmy wyniki roczne z trzech ostatnich lat:

Rok 2016 / 17 to bardzo udany okres. Zarząd podkreśla, że przychody były rekordowe. Opiewały na 178,6 mln zł, tj. r/r przyrosły o 32 proc. Wolumenowy wzrost sprzedaży (w tonach) wyniósł 40 proc.

Dla porównania, Atlanta Poland zanotowała w analogicznym okresie przychody co prawda większe niż Helio (bo wynoszące niemal 200 mln zł), ale za to o 24 proc. niższe niż jej własny obrót z sezonu 2015 / 2016.

Atlanta wypracowała tylko 2,72 mln zł zysku operacyjnego (rok wcześniej 6,18 mln zł) i 645 tys. zł na czysto (poprzednio 4,53 mln zł). Jak łatwo dostrzec w tabelkach, wyniki Helio zarówno kwotowo, jak i proporcjonalnie do przychodów były znacznie lepsze. I tak np. notujemy marżę operacyjną 8,42 proc. (15 mln zł zysku) oraz rentowność netto 6,11 proc. (11 mln zł zarobku). Rezultaty okazały się do tego wyższe niż rok i dwa lata wcześniej.

Wracając jeszcze do I kw. 2017 / 18. W raporcie czytamy m.in., że poprawiła się płynność i pozycja finansowa Helio, ponieważ zawarto z Bankiem Handlowym umowę ramową w temacie dyskonta wierzytelności z kontraktów handlowych przysługujących od kontrahenta objętego finansowaniem. Pozwoliło to na (zasygnalizowane przez nas) obniżenie zobowiązań krótkoterminowych (kredytowych) oraz na redukcję należności bieżących.

Firmie udało się w ostatnich czasach w dużej mierze spłaszczyć sezonowość sprzedaży, choć oczywiście okresy przedświąteczne nadal są kluczowe. Trendy konsumpcyjne są pozytywne - pro-bakaliowe mianowicie. Helio stara się je wykorzystywać.

Głównym akcjonariuszem spółki jest prezes Leszek Wąsowicz (77,1 proc. w kapitale i głosach). Papierami tymi na GPW handluje się tak:

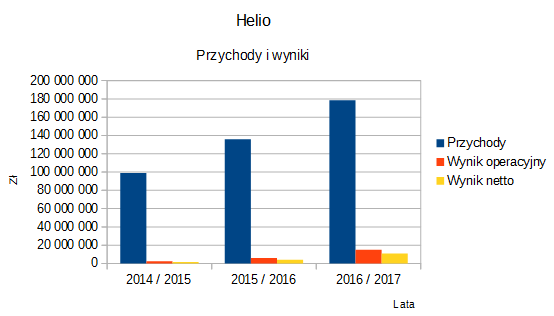

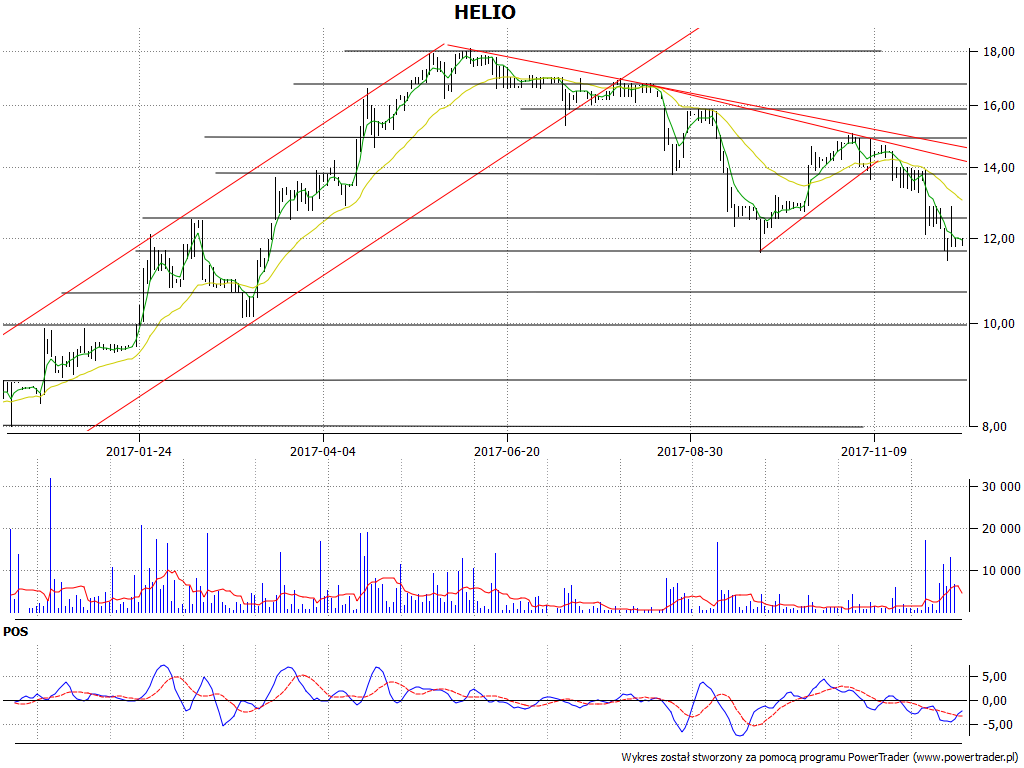

Wykres Helio wspiął się w pierwszej połowie roku na wysokie poziomy, nawet do 18 zł. Więcej nie udało się uzyskać. Zaczął formować się odwrotny trend, zniżkowy. Już pod koniec września przetestowano 11,66 zł. Następnie mieliśmy korektę wzrostową i kolejny ruch w dół, właśnie do wrześniowego dołka - i jeszcze niżej, do 11,44 zł. Teraz rodzi się pewna nadzieja na wzrost, o ile wierzyć w sygnał pro-zakupowy POS. Zapewne nie oznacza to całościowej zmiany tendencji.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3649 gości