Mostostal Warszawa z zastrzeżeniem rewidenta

- Utworzono: poniedziałek, 26, marzec 2018 08:32

Mostostal Warszawa zaprezentował sprawozdanie za rok 2017. Jest ono oczywiście wyposażone w opinię biegłego rewidenta. To jeden z tych przypadków, w których owa opinia nie jest czystą formalnością - ponieważ zawiera zastrzeżenie.

Trzeba się cofnąć trochę w przeszłość. Otóż przedsiębiorstwo rozpoznało w przychodach z lat 2011 i 2012 roszczenia w stosunku do zamawiających, dotyczące niektórych z realizowanych przez Mostostal kontraktów. Rewident zaznacza, że zgodnie z Międzynarodowymi Standardami Rachunkowości "roszczenia uwzględnia się w przychodach z umowy jedynie wówczas, gdy negocjacje znajdują się w na tyle zaawansowanym stadium, ze istnieje prawdopodobieństwo akceptacji roszczeń przez zamawiajqcego oraz kwotę, którą zamawiający prawdopodobnie zaakceptuje, można wiarygodnie wycenić".

Zdaniem rewidenta w tym przypadku powyższe warunki nie zachodzą. Gdyby grupa Mostostal Warszawa nie uwzględniła owych roszczeń, to kwoty brutto należne od zamawiających byłyby niższe o 69 mln zł, aktywa z tytułu podatku odroczonego zwiększyłyby się o ponad 13 mln zł, zaś zyski zatrzymane / niepokryte straty skurczyłyby się o 56 mln zł w stosunku do tego, co formalnie przedstawiono np. na koniec roku 2017. Skoro kwota na pozycji niepodzielony zysk (niepokryta strata) była w skonsolidowanym bilansie ujemna (-261 mln zł), to uwagę rewidenta można rozumieć tak, że powinna być ona jeszcze bardziej na minusie.

Prezes Andrzej Goławski pisze tak: "Ponadto, działając na podstawiewydanej w 2017 roku rekomendacji Komisji Nadzoru Finansowego w zakresie dokonania ponownego przeglądu zaksięgowanych przez Spółkę przychodów z tytułu roszczeń oraz dokonania właściwej korekty sprawozdań finansowych przeprowadziliśmy analizę wszystkich sporów sądowych i arbitrażowych zudziałem spółki. W rezultacie tych czynności, stosując się do rekomendacji, dokonaliśmy istotnej aktualizacji kwot uznanych uprzednio za przychód. Nie zmienia to jednak podejścia Mostostalu w zakresie dochodzenia roszczeń wcześniej rozpoznanych, czy to w drodze negocjacji, czy też w ramach toczących się sporów. Naszym celem jest odzyskanie wszystkich należności".

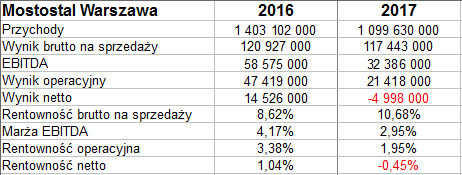

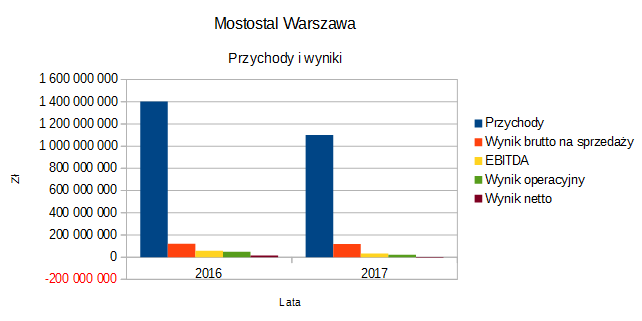

W każdym razie Mostostal Warszawa i tak zakończył rok ze stratą, ale tylko netto. Opiewała ona na 5 mln zł, tj. równowartość 0,45 proc. przychodów skonsolidowanych. Operacyjnie udało się zarobić 21,4 mln zł (marża 1,95 proc., rok wcześniej 3,4 proc.). Rentowność brutto na sprzedaży wyniosła 10,7 proc. - i była lepsza niż w 2016, kiedy notowano 8,6 proc.

Fakty te (oraz inne) widzimy w poniższej tabelce:

Wpływy ze sprzedaży obniżyły się w stosunku rocznym o 21,7 proc., do 1,1 mld zł. Czytamy, że "spowodowane to było zmniejszającymi się, zgodnie z harmonogramem, przerobami na budowie bloków energetycznych w Opolu, a także niższą niż oczekiwano, kontraktacją z latach wcześniejszych".

Niemal wyłącznym źródłem obrotów Mostostalu są przychody z realizacji kontraktów budowlanych. Firma istnieje od roku 1945, ma więc za sobą ponad siedem dekad tradycji. Jej portfolio, nawet z ostatnich lat, jest szerokie: obejmuje budownictwo mieszkaniowe i biurowe, przemysłowe, ekologiczne, energetyczne i infrastrukturalne. Choćby na naszych łamach informowaliśmy o takich kontraktach jak powiększenie bazy magazynowej PERN w Gdańsku, rozbudowa szpitala im. G. Narutowicza w Krakowie, budowa basenu w Bydgoszczy, budowa obwodnicy Stalowej Woli czy prace nad osiedlem Lipowe Zacisze w Pruszkowie.

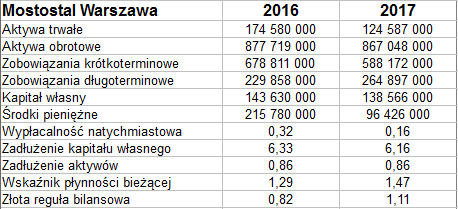

Spójrzmy na bilans przedsiębiorstwa (grupy):

Aktywa obrotowe dominują, ostatnio to 867 mln zł. Największa ich część to należności z dostaw i usług (379 mln zł). Środki pieniężne w skali rocznej się zmniejszyły, przez co wypłacalność natychmiastowa (mimo spadku zobowiązań krótkoterminowych) obniżyła się z 32 proc. do 16 proc. Co więcej, ujemne były przepływy operacyjne, a to nie jest dobre.

Z drugiej strony, wzrósł ogólny wskaźnik płynności bieżącej - z 1,29 pkt do 1,47 pkt. To pozytywne zjawisko, podobnie jak fakt, że wypełniona została złota reguła bilansowa.

Jedna rzecz wszelako mocno niepokoi: poziom zadłużenia. Grupa ma niewielki kapitał własny (mniej niż 140 mln zł), tak więc zobowiązania to aż 86 proc. pasywów. Mają one w dodatku charakter zasadniczo bieżący. Co prawda długi krótkoterminowe, jak pisaliśmy, obniżyły się w relacji do grudnia 2016, ale długoterminowe wzrosły, tak więc ogólna proporcja zadłużenia do sumy bilansowej się nie zmieniła.

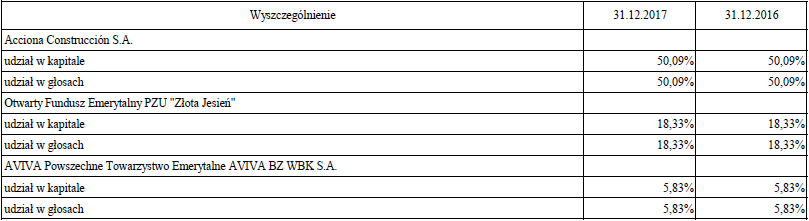

Głównym akcjonariuszem spółki dominującej jest Acciona Construccion. Szczegóły widzimy w tabeli zaczerpniętej z raportu:

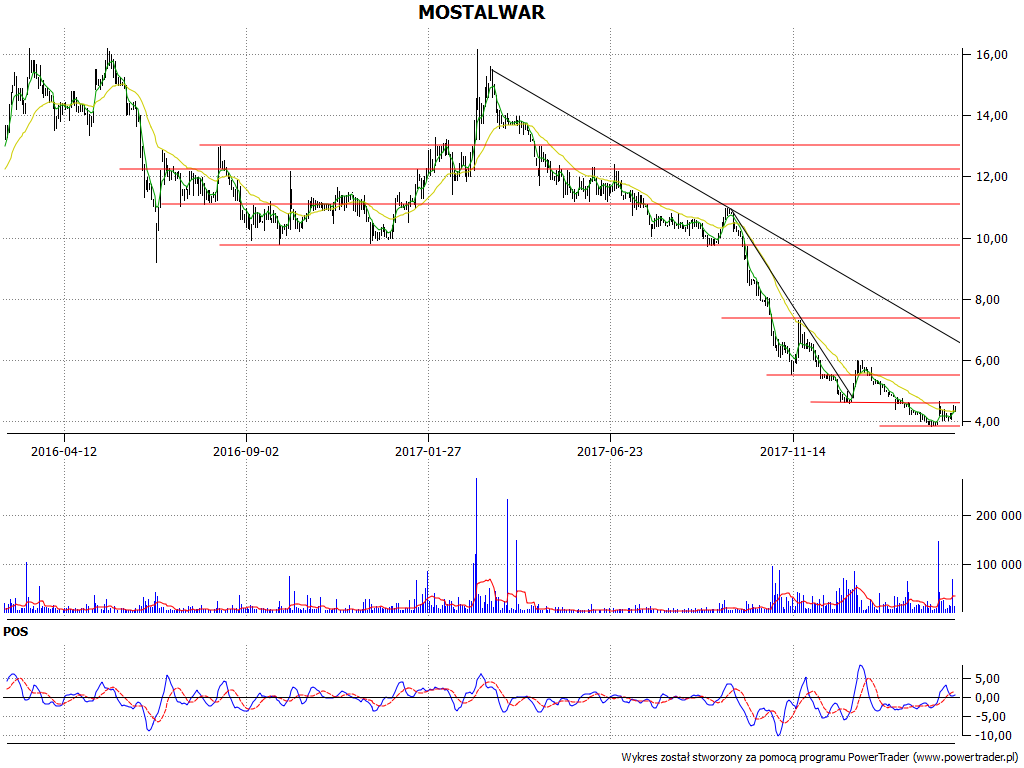

Jak widać, w spółkę inwestują też OFE PZU "Złota Jesień" i Aviva BZ WBK S.A. A tak handluje się papierami na GPW:

W marcu 2017 notowano 16,17 zł w roli maksimum, później przyszła przecena walorów. Uformował się trend spadkowy. W istocie nadal go nie pokonano, tymczasem w marcu 2018 kurs schodził do 3,84 zł. Lokalny opór to 4,65 zł, wyżej mamy 5,55 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2455 gości