Ambitne zamiary Mex Polska

- Utworzono: wtorek, 27, marzec 2018 22:25

Grupa kapitałowa Mex Polska prowadzi biznes na terenie całej Polski. Posiada 31 lokali, a ściślej:

- 7 restauracji pod marką The Mexican

- 22 bistro Pijalnia Wódki i Piwa

- 2 restauracje brandowane jako PanKejk

Zarząd jest zadowolony z rezultatów wygenerowanych w roku 2017. Przychody wzrosły o 9,4 proc. w stosunku rocznym, udało się też, jak czytamy, "powrócić do historycznych marż osiąganych w latach poprzednich". Nie da się jednak ukryć tego, że silna presja na wzrost wynagrodzeń (ze strony pracowników mających w dodatku wsparcie ustawowe) sprawiła, iż pierwsze półrocze 2017 przyniosło relatywnie słabe wyniki. Później jednak władze Mex podjęły działania oszczędnościowe, optymalizując koszty surowców i receptur, a także podwyższając niektóre ceny.

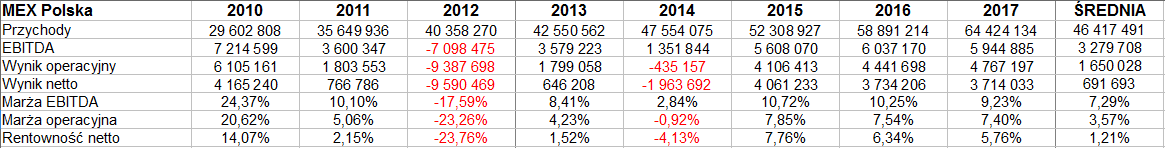

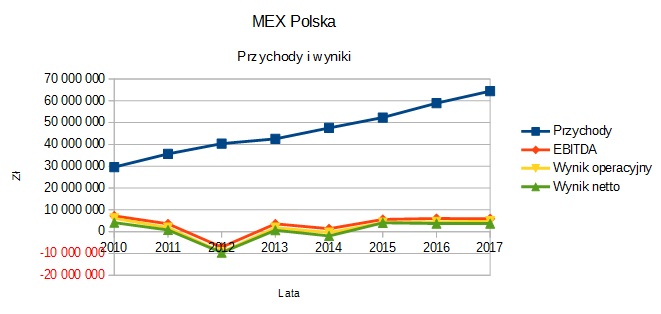

Spójrzmy na ostateczne rezultaty po konsolidacji:

Lata 2015 - 2017 upłynęły całkowicie bez strat, wyniki za każdym razem były dodatnie. W 2017 obroty, tak jak już wspomnieliśmy, podniosły się o 9,4 proc., do 64,4 mln zł.

Wynik operacyjny wzrósł o 7,3 proc., tak więc jego dynamika nie dorównała dynamice obrotów. Stąd redukcja marży z 7,54 proc. do 7,40 proc. Spadła również rentowność w ujęciu netto - z 6,34 proc. do 5,76 proc.

Osiągnięte rentowności są jednak całkiem niezłe jak na cały badany okres. Cóż, na pewno ostatnie lata są dla Mex dużo lepsze niż ciężki okres 2012 - 2014.

Warto powiedzieć, że firma ma dość konkretne ambicje na rok bieżący. Mianowicie chce wygenerować wzrost przychodów o 15 proc. r/r, czyli do 74 mln zł. Ba, zysk netto miałby się zwiększyć o 45 proc., czyli wynieść 5,38 mln zł. Z kolei w 2019 dynamika r/r powinna wynieść 21 proc. w odniesieniu do obrotów tudzież 27 proc. na pozycji wyniku netto.

Nawiasem mówiąc, przychody Mex rosną stale od lat - pomimo rozmaitych wahań w zyskach.

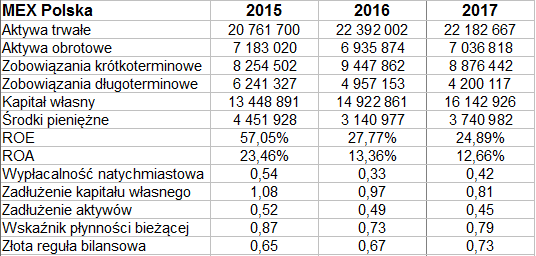

Zerknijmy na dane bilansowe:

Aktywa trwałe pod koniec 2017 roku opiewały na 22,2 mln zł, obrotowe na 7,04 mln zł. Środki pieniężne wzrosły w ciągu roku, co przy dodatkowej obniżce zobowiązań krótkoterminowych poskutkowało poprawą wypłacalności natychmiastowej z 33 proc. do 42 proc., a to solidny poziom.

Ogólna płynność bieżąca jest jednak niska: majątek obrotowy nie pokrywa zobowiązań krótkoterminowych. To może niepokoić, choć fakt, iż gotówki jest sporo, to pewne pocieszenie. Poza tym niska płynność bieżąca utrzymuje się od lat, co można interpretować także jako pewną specyfikę, z którą spółka prawdopodobnie sobie radzi.

Ogólne zadłużenie zresztą spadło w stosunku rocnzym i dwuletnim - do 45 proc. sumy bilansowej. Jest to dość standardowy, wręcz dobry poziom.

Złota reguła bilansowa nie jest wypełniona: kapitał własny pokrywa jedynie 73 proc. majątku trwałego.

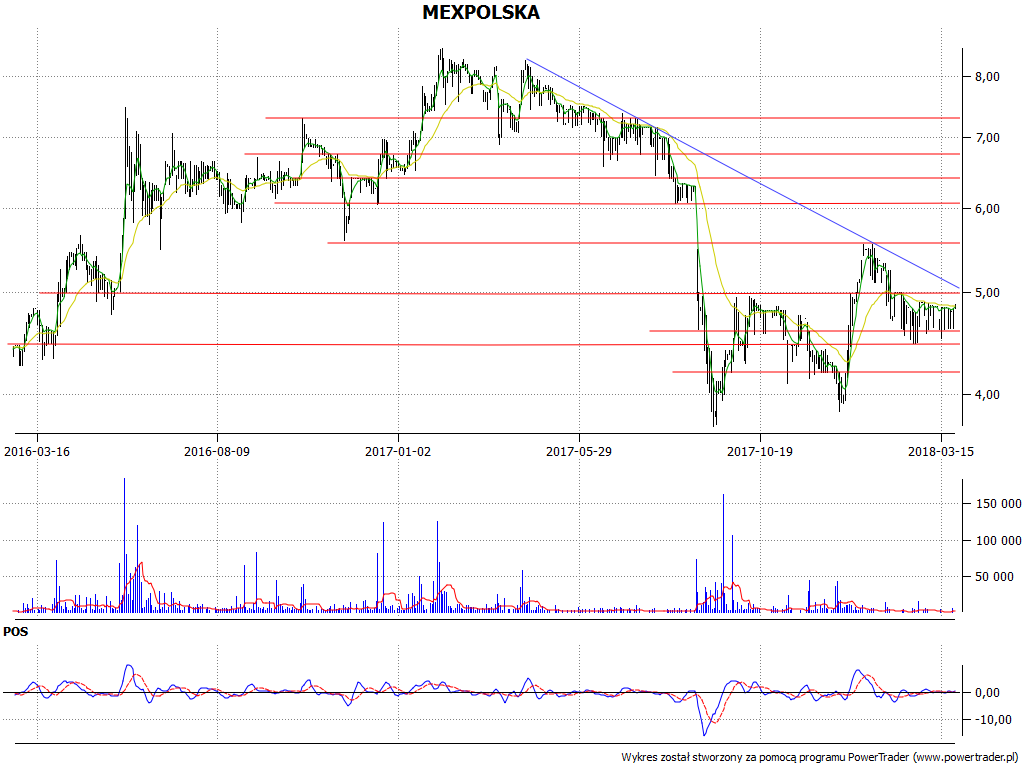

Ostatecznie zerknijmy jeszcze na wykres:

Ponad rok temu, na początku lutego 2017, kreślono szczyty na 8,50 zł. Potem uformował się trend spadkowy, a szczególnie mocna przecena przyszła na przełomie sierpnia i września. Tenże wrzesień przyniósł dołek na 3,73 zł. Dalsza historia to odbicie z korektami, a w styczniu potwierdzenie generalnej tendencji. Ostatnie tygodnie to już konsolidacja, zakres to 4,47 - 4,89 zł, liczy się też "okrągły" poziom 5 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3126 gości