Arteria - przyczyny wysokiej straty

- Utworzono: wtorek, 08, maj 2018 06:11

"Ujemny wynik finansowy w raporcie rocznym ma więc charakter księgowy i w żaden sposób nie wpływa na bieżącą działalność operacyjną oraz plany dalszego rozwoju" - zapewnia nas Marcin Marzec, prezes Arterii, w liście otwierającym sprawozdanie za rok 2017.

Strata - w ujęciu skonsolidowanym opiewająca na 41,7 mln zł, tj. prawie 1/5 przychodów, miałaby wynikać z faktu, że spółki zależne zrealizowały wyniki na niższym poziomie niż planowany - i przez to trzeba było zweryfikować modele finansowe służące realizacji testów na utratę wartości inwestycji. Konsekwencją nowych wycen był odpis długoterminowych inwestycji finansowych spółki na kwotę 43,5 mln zł.

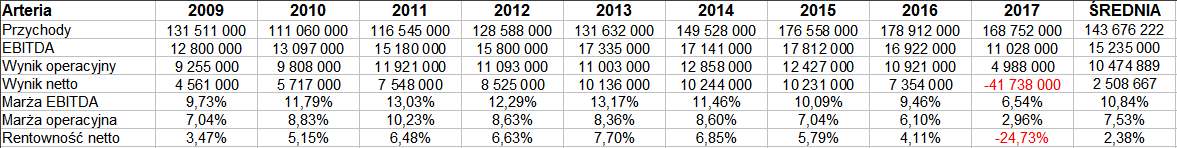

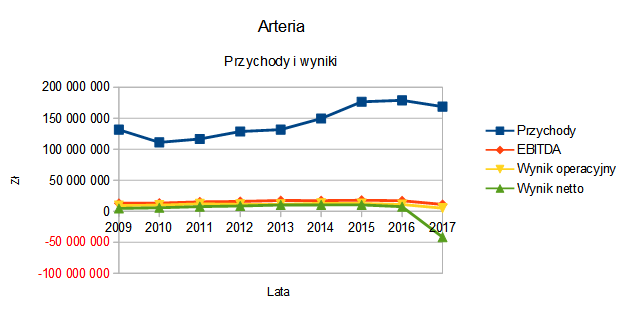

Można na to patrzeć dwojako. Z jednej strony mamy pewne usprawiedliwienie straty netto, a przynajmniej okoliczności łagodzące - z drugiej nie da się wszelako ukryć, że wyniki EBITDA i operacyjny, choć dodatnie, były dość słabe na tle lat ubiegłych. Spójrzmy na kwoty po konsolidacji:

Jak widać, rok 2017 przyniósł przychody na poziomie 168,7 mln zł, więc o 10 mln zł niższe niż w 2016. Zysk operacyjny zmniejszył się do 46 proc. poprzedniej kwoty, a jego rentowność zeszła z 6,1 proc. do niespełna 3 proc. Tak niskiej nie było w całym badanym okresie, a patrzymy na czas od roku 2009.

Arteria zajmuje się outsourcingiem procesów biznesowych. Grupa ma dwa piony biznesowe: call center i wsparcie sprzedaży. Posiada, jak czytamy w raporcie za III kwartał 2017 roku, "największe komercyjne call center na rynku polskim", które oferuje "zaawansowane usługi klasy customer care" i łącznie liczy 2.200 stanowisk "w ośmiu lokalizacjach na terenie całego kraju". Zarząd zapewnia, że firma ma "stabilne i mocno zdywersyfikowane" portfolio klientów, zwłaszcza z branż takich jak energetyka, finanse czy telekomunikacja. Swe usługi typu call center Arteria świadczy na 10 rynkach Europy Środkowej i Wschodniej, chce też wejść na rynek niemiecki.

Drugi pion, wsparcie sprzedaży, to m.in. wsparcie technologiczne oraz operacyjne. Oznacza to np. zarządzanie dokumentami i usługami back-office, doradztwo operacyjne, wdrażanie systemów IT, realizację kampanii reklamowych czy programów lojalnościowych, usługi merchandisingowe etc. Zarząd jest optymistyczny, jeżeli chodzi o ten dział, co wynika w dużej mierze z dobrych perspektyw całej branży.

Ostatecznie jednak, jak już wspomnieliśmy, zyski za rok 2017 były niższe niż wcześniej. Przepływy operacyjne netto grupy kapitałowej utrzymały się na poziomie dodatnim, niemniej obniżyły się r/r z 19,8 mln zł do 11,03 mln zł. Inwestycyjne i finansowe, podobnie jak rok temu, były ujemne. O ile jednak w 2016 gotówki finalnie przybyło, o tyle w 2017 ubyło, mianowicie prawie 4 mln zł.

Blisko 60 proc. przychodów dał pion call-center, zaś 36 proc. wsparcie sprzedaży, do tego 7,7 mln zł przypadało na inne źródła. Co do dwóch głównych segmentów, to sprzedaż skurczyła się w obu, przy czym w obszarze call center miałoby to wynikać z niższej sprzedaży i rentowności projektów dla sektora państwowego.

Częściowym usprawiedliwieniem obniżonego zysku operacyjnego mają być również kwestia takie jak sezonowość sprzedaży i porządkowanie oraz integrowanie aktywów podmiotów zależnych w roku 2017.

Sama spółka-matka miała 14,9 mln zł przychodów, 1,9 mln zł zysku operacyjnego i 4,47 mln zł straty.

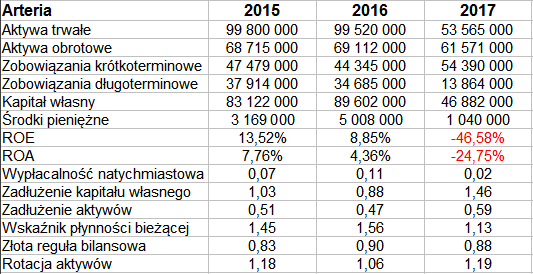

Zerknijmy na dane bilansowe (grupy):

W skali rocznej dość wydatnie zmniejszyły się aktywa trwałe grupy - z 99,5 mln zł do 53,6 mln zł. Równocześnie obniżył się, z powodu straty, kapitał własny. Po stronie aktywów przełożyło się to głównie na redukcję wartości firmy (z 49,2 mln zł do 5,8 mln zł). To właśnie ten proces, o którym pisał cytowany przez nas prezes.

W majątku krótkoterminowym prym wiodą należności (53,5 mln zł). Niewiele jest teraz gotówki, pokrywa ona tylko 2 proc. zobowiązań krótkoterminowych, co powinno niepokoić. Płynność bieżąca r/r obniżyła się z 1,56 pkt do 1,13 pkt.

Złota reguła bilansowa nie jest zachowana, niemniej kapitał własny pokrywa dużą część aktywów trwałych, ok. 4/5. Wzrosła rotacja aktywów, co jest pozytywne, ale wzrosło też zadłużenie - z 47 proc. do 59 proc. sumy bilansowej.

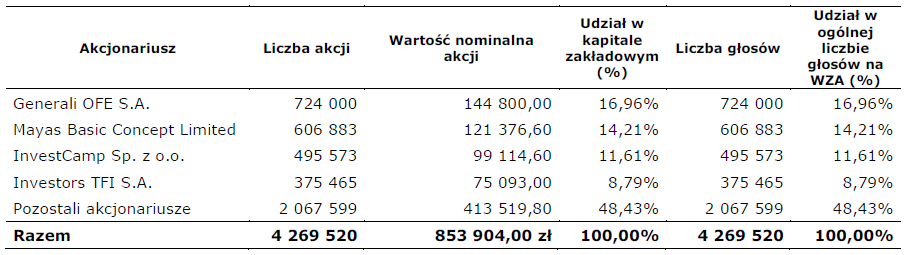

Tak prezentuje się akcjonariat podmiotu dominującego:

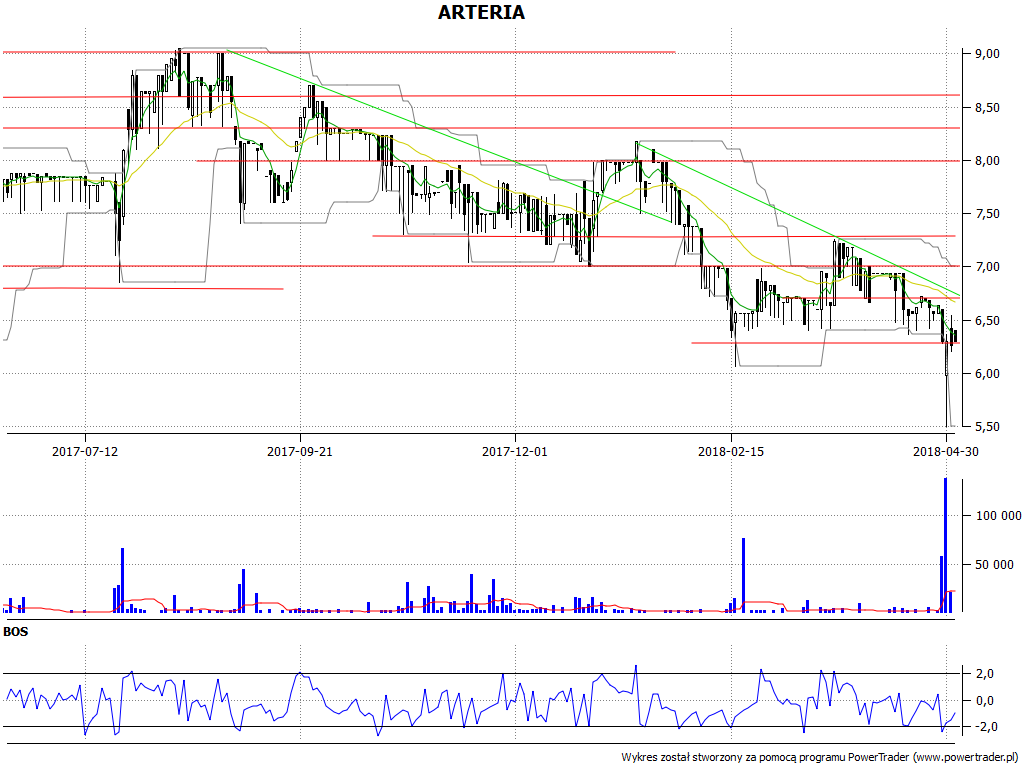

A tak handluje się papierami na GPW:

Generalna tendencja jest spadkowa, my wyraziliśmy ją przy pomocy dwóch linii trendu. Latem 2017 atakowano jeszcze poziom 9 zł, tymczasem ostatnio mieliśmy próbę zbicia cen do 5,50 zł - po publikacji wyników. Poziom ten muśnięto, naruszając też dolną granicę kanału Donchiana, ostatecznie jednak wykres utrzymał ceny w pobliżu 6,30 - 6,50 zł. Wymowną zmianą byłoby dopiero przejście przez 7 zł, gdzie widać opór - i górną linię Donchiana. Wskaźnik BOS daje sygnał pro-zakupowy...

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3626 gości