Gino Rossi i kwestia działalności zaniechanej

- Utworzono: środa, 09, maj 2018 06:10

Przedsiębiorstwa czasami rezygnują z pewnej części swej dotychczasowej aktywności - np. opuszczają daną niszę rynkową czy sprzedają istotne podmioty zależne. Zdarza się, że w znaczący sposób wpływa to na rezultaty finansowe.

Ktoś, kto widział wyniki grupy Gino Rossi z roku 2016 zawarte w raporcie za ów rok, mógł zapamiętać przychody na poziomie 285 mln zł oraz 5,9 mln zł zysku netto. Ale w raporcie za rok 2017 te dane prezentują się inaczej - właśnie z powodu zakwalifikowania części działalności jako zaniechanej, zaś aktywów z nią związanych, jako przeznaczonych do sprzedaży.

Otóż zaniechano działalności w niemieckim, samobilansującym się oddziale Gino Rossi. W dodatku podjęto decyzję o przyszłej sprzedaży jednego z podmiotów zależnych. Chodzi o spółkę Simple Creative Products S.A. W komunikacie zarządu GR mogliśmy przeczytać, że kwestia jej sprzedaży obciąży dodatkowo wyniki za rok 2017: w przypadku skonsolidowanego zysku będzie to kwota 8,15 mln zł, w przypadku jednostkowego 5,1 mln zł. Simple Creative Products prawdpodobnie zostanie nabyta przez Monnari Trade, choć to dopiero wstępna propozycja.

Tak się faktycznie stało. Wyniki za lata 2016 i 2017 zaraz zresztą pokrótce przeanalizujemy, wpierw jednak przypomnijmy, czym jest Gino Rossi.

Otóż to grupa kapitałowa, która zajmuje się projektowaniem, produkcją i sprzedażą obuwia sygnowanego marką Gino Rossi i odzieży brandowanej jako Simple. Firma posiada salony sprzedażowe zarówno w Polsce, jak i poza jej granicami. Spółkę dominującą zarejestrowano ćwierć wieku temu, w roku 1992. Do grupy należy kilkanaście podmiotów, głównie sp. z o.o.

Mówiąc ściślej, grupa ma 145 salonów własnych i franczyzowych, w tym 82 prowadzone przez spółkę dominującą i 63 marki Simple. Produkcja obuwia odbywa się w Słupsku i Łosinie, w Elblągu wyrabiane są torebki.

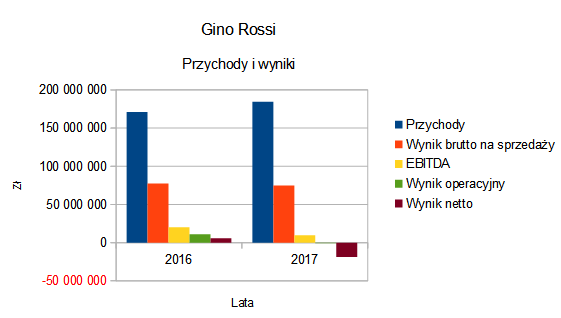

Spójrzmy teraz na rezultaty skonsolidowane, uwzględniające wspomniane zaniechania:

Przychody za rok 2017 wyniosły 184,5 mln zł, czyli r/r zwiększyły się o 7,8 proc. Zyski wszelako albo uległy redukcji (brutto na sprzedaży, EBITDA), albo w ogóle zeszły na minus, jak np. wyniki operacyjny i netto. Strata na czysto to 18,9 mln zł. Wynik z działalności kontynuowanej też był ujemny: -6,32 mln zł.

Ponad 54 proc. obrotów dało obuwie damskie, 29 proc. męskie, torebki 14 proc. Udział torebek r/r się zwiększył o prawie 4 punkty proc. Znacząco spadła sprzedaż pozostałych akcesoriów: z 17,3 mln zł do 4,86 mln zł. Grupa realizuje prawie 92 proc. sprzedaży w Polsce.

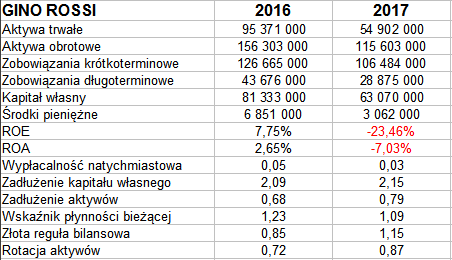

Spójrzmy na dane bilansowe:

Aktywa trwałe, w związku ze wspomnianymi już zmianami, skurczyły się z 95,4 mln zł do 58 proc. tej kwoty. Środki pieniężne też się zmniejszyły, czyli cash-flow był ujemny. Przełożyło się to niestety na redukcję i tak niskiej wypłacalności natychmiastowej (z 5 proc. do 3 proc.).

Wskaźnik płynności bieżącej zszedł z 1,23 pkt do 1,09 pkt, co jest raczej niskim poziomem. Z drugiej strony, grupa spełnia już złotą regułę, tj. kapitał własny przewyższa majątek trwały - zawsze to jakiś plus, podobnie jak wzrost wskaźnika rotacji aktywów, który jednak pozostaje poniżej 1 pkt.

To, co powinno niepokoić, to wysokie zadłużenie ogólne: niemal 4/5 aktywów. Ma ono w głównej mierze charakter krótkoterminowy. Byłoby dobrze, gdyby jego wzrost okazał się jedynie tymczasowy. Był to zresztą wzrost li tylko proporcjonalny, bo kwotowo zobowiązania znacznie się obniżyły.

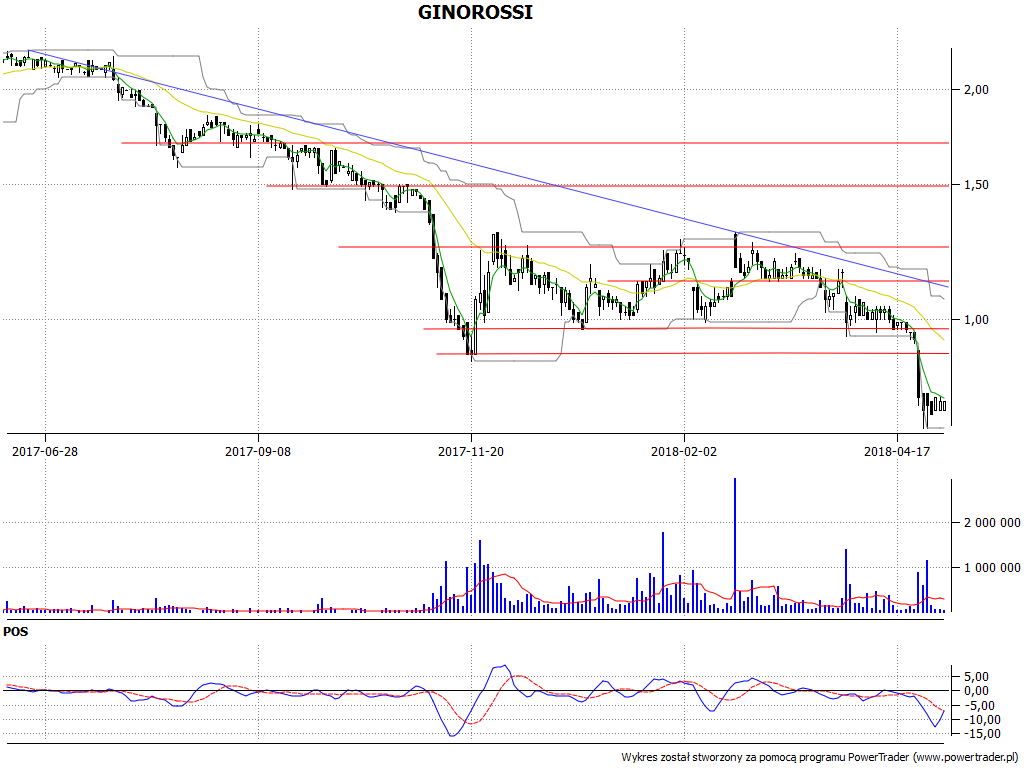

Trend na wykresie kursu akcji spółki jest ewidentnie spadkowy. Cena jest dużo niższa niż np. w wakacje roku 2017, gdy krążyła powyżej 2 zł. Teraz to ok. 50 groszy. Teoretycznie jakąś nutę optymizmu wprowadza fakt, że oscylator POS generuje sygnał pro-zakupowy, a notowania odbijają się od dolnej linii Donchiana.

Grupa podała już informacje o sprzedaży za pierwsze cztery miesiące roku 2018. Narastająco w samej spółce-matce to 50,2 mln zł, co oznacza spadek o 17,3 proc., w Simple to 22 mln zł (redukcja o 20 proc.). W samym kwietniu 2018 Gino Rossi miała 14,4 mln zł (rok wcześniej 18,3 mln zł), Simple zaś 6,2 mln zł (spadek r/r o 12,4 proc.). Co ciekawe, w spółce dominującej wyraźnie spadła, zaś w Simple wzrosła sprzedaż typu e-commerce.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3171 gości