Herkules - przyczyny niższego zysku

- Utworzono: poniedziałek, 21, maj 2018 06:50

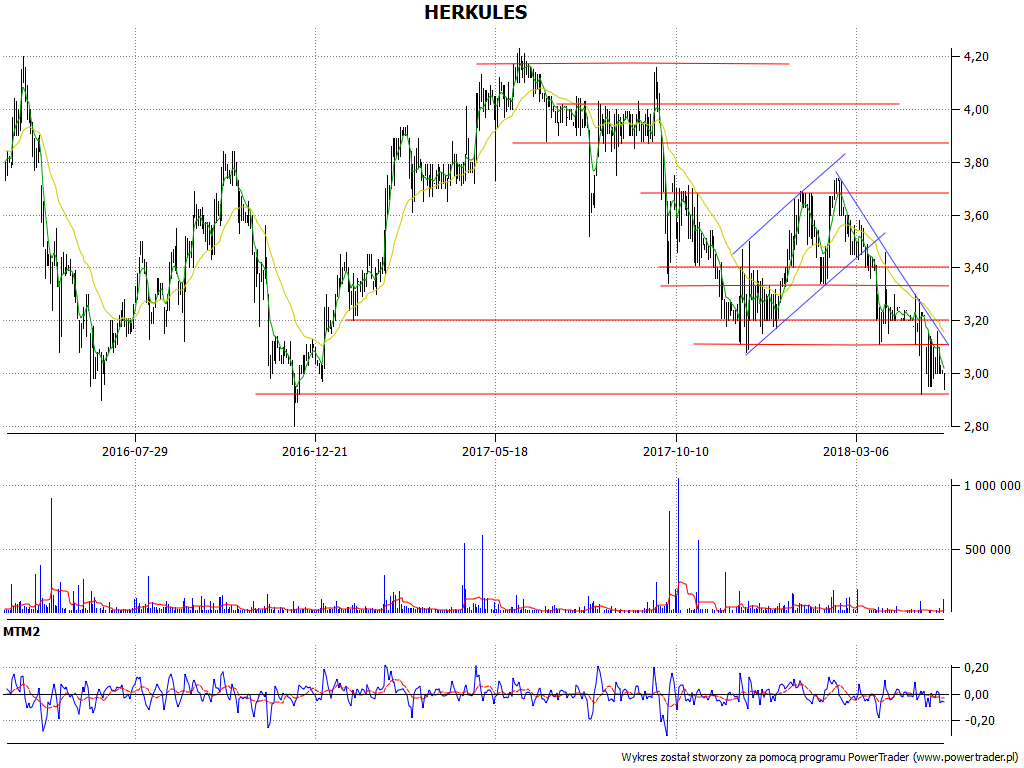

W drugiej połowie lutego pisaliśmy o kanale zwyżkującym, widocznym na wykresie kursu akcji spółki Herkules. Rzeczywiście, taki kanał funkcjonował, ale kolejna faza korekcyjna, która wówczas zaczęła się w jego obrębie, przerodziła się w pełnowartościową tendencję spadkową. W połowie marca kanał rozbito dołem, wycena poszła w dół.

O ile więc 20 lutego notowano maksimum na 3,74 zł, o tyle ostatnio bronią się już poziomy rzędu 2,92 - 3,00 zł. Z drugiej strony, jeżeli historia miałaby się powtórzyć, to daje to pewną szansę na mocny odwrót - tak jak to było w grudniu 2016.

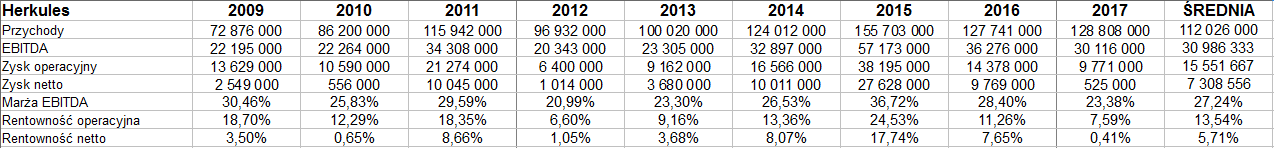

Pytanie - czy są powody fundamentalne, dla których miałoby się tak stać? Rok 2016 był słabszy od 2015 pod względem przychodów i rentowności, ale na tle jeszcze wcześniejszych okresów prezentował się całkiem nieźle. Rok 2017 wypadł niestety dość słabo. Na przykład marża netto wyniosła tylko 0,41 proc., wygenerowano raptem 525 tys. zł zysku na czysto. Wynik operacyjny grupy to 9,8 mln zł (7,6 proc. przychodów, rok wcześniej 11,3 proc.).

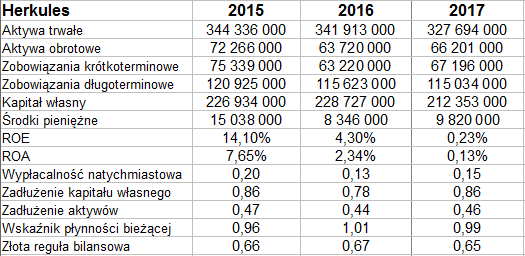

Fakty te widzimy poniżej:

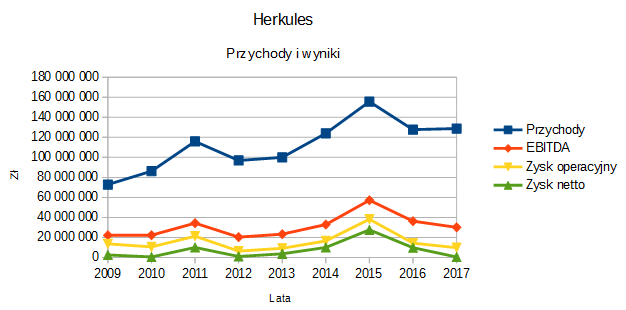

Herkules to przedsiębiorstwo, które serwuje wynajem żurawi (dźwigów) oraz usługi transportu ponadgabarytowego. Świadczy również usługi budowlano-montażowe, przy czym specjalizuje się we wznoszeniu obiektów telekomunikacyjnych i elektrowni wiatrowych. Poza tym produkuje prefabrykaty strunobetonowe. Jego struktura kapitałowa, jako grupy, wygląda tak:

77 proc. przychodów za rok ubiegły dał wynajem dźwigów i żurawi, trochę ponad 9 proc. przypadło na budownictwo telekomunikacyjne, 10 proc. na elementy żelbetowe, transport ponadgabarytowy dał 3,3 proc. Patrząc geograficznie, 82,2 proc. przychodów wypracowano w Polsce, główne kraje eksportowe to Niemcy i Finlandia. Najważniejsi klienci Herkulesa to Enercon, Warbud, Budimex, Vestas Finland i Polkomtel, ale żaden samodzielnie nie daje więcej niż 10 proc. (a faktycznie 6 proc.) obrotów. Ogółem Herkules ma ok. 500 odbiorców.

Z raportu rocznego dowiadujemy się, że rok 2017 cechował się "bardzo dobrą koniunkturą w branży budowlanej". Popyt na usługi żurawi wieżowych był duży i zmaksymalizowano tu obroty, pozyskano przy tym wiele dużych projektów. Dokonano też akwizycji kapitałowej, włączając podmiot PGMB Budopol S.A. do grupy. Teraz potencjał Herkulesa to ok. 300 żurawi.

Trochę problematyczny jest segment żurawi kołowych, ale dobrze rozwija się budownictwo telekomunikacyjne grupy. Również podmiot Gastel Prefabrykacje radzi sobie nieźle.

Skąd zatem słabości w rezultatach skonsolidowanych? Otóż czytamy, że spółka zależna Viatron S.A., utraciwszy w wypadku swój główny żuraw, musiała okresowo zawiesić działalność, a nawet otworzyć postępowanie restrukturyzacyjne. Stąd dokonano odpisu na 5 mln zł, a także ujęto w koszty okresu wcześniejsze wydatki inwestycyjne związane z rynkiem skandynawskim, obniżając wynik o kolejne 1,4 mln zł. Problemy miała również grupy kapitałowa Vistal Gdynia - która jest co prawda zupełnie odrębną firmą, ale i klientem Herkulesa. Otóż nasz emitent musiał wykonać odpis aktualizujący na poczet należności od Vistalu (1 mln zł).

Zarząd przyznaje, że te czynniki osłabiły wynik skonsolidowany, ale podkreśla, że płynność grupy jest dobra, a spółka dominująca w 2017 wypłaciła dywidendę na 7 mln zł.

Zresztą, w 2017 odnotowano np. dodatni cash-flow, zasób gotówki wzrósł z 8,35 mln zł do 9,82 mln zł, a wypłacalność natychmiastowa z 13 proc. do 15 proc. Widzimy to w skonsolidowanym bilansie:

Oczywiście nie wszystko jest tu idealne, ale też tego nie twierdzimy. Płynność bieżąca balansuje na pograniczu 1 pkt, to niski poziom z teoretycznego (i nie tylko) punktu widzenia. Złota reguła bilansowa nie jest zachowana (niemniej wskaźnik stale trzyma się w pobliżu 2/3 pkt).

Ogólne zadłużenie jest w normie, to nieco mniej niż połowa sumy bilansowej. Pozytywne wrażenie robi fakt, że zobowiązania są przede wszystkim długoterminowe, tak więc biznesu nie gonią krótkie terminy spłat. ROE i ROA za rok 2017, liczone jako iloraz zysku netto i uśrednionych pozycji bilansowych, wyniosły 0,23 proc. i 0,13 proc. Z oczywistych względów były gorsze niż w 2016.

Co do raportu za I kw. 2018, to ukaże się on 30 maja, czyli za dziewięć dni.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5583 gości