Wielton - raport przed sesją

- Utworzono: wtorek, 22, maj 2018 07:46

Spółka i szesnaście jej podmiotów zależnych - tak można (oczywiście w sposób bardzo krótki i w gruncie rzeczy mało poznawczy) opisać grupę Wielton.

Albo: 11 grup pojazdów w 800 konfiguracjach. Czy też: (ponad) 60 typów pojazdów transportowych. Otóż są to głównie naczepy różnego typu (np. kurtynowe, furgonowe, wywrotki), a także przyczepy, zabudowy pojazdów ciężarowych i rozmaite pozostałe tudzież pokrewne produkty. W szczególności w tej ostatniej kategorii mieszczą się przyczepy i platformy stosowane w rolnictwie.

Marki Wieltonu to Wielton, Fruehauf, Langendorf, Viberti, Cardi i Merker.

Ujmując rzecz asortymentowo, głównym źródłem przychodów skonsolidowanych Wieltonu są naczepy uniwersalne (34 proc. kwoty wypracowanej w I kw. 2018) i wywrotki (21 proc.). W sensie geograficznym 68,5 proc. wolumenu (a zarazem 72,2 proc. przychodów) wygenerowano na rynkach zagranicznych. Główny obszar zbytu zagranicznego to Francja, duże znaczenie mają też Niemcy, Rosja czy Włochy.

Rynek naczep i przyczep w Europie został, jak czytamy w raporcie Wieltonu, mocno osłabiony kryzysem roku 2008, ale od 2009 rynek ten systematycznie rośnie, o ok. 10 proc. rocznie. Mimo tego wciąż nie osiągnął dawnego poziomu (!). Znaczną skalę ma on w Niemczech (pierwsze miejsce w Europie) oraz Francji. Popyt rośnie też w Europie Centralnej i Wschodniej. Poza tym zapotrzebowanie jest duże w wybranych krajach Afryki.

Przejdziemy zaraz do najnowszych wyników Wieltonu, ale wpierw parę formalności. Struktura grupy, według raportu, prezentuje się tak:

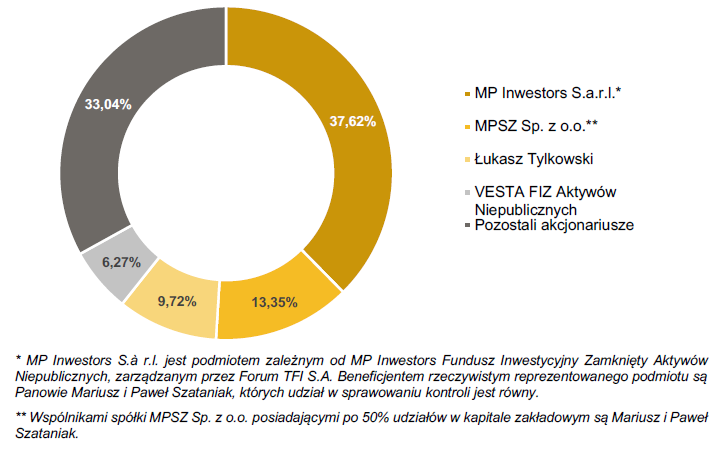

Strukturę akcjonariatu widzimy na poniższym schemacie:

Biznes kontrolowany jest przez braci Szataniaków, polskich biznesmenów odpowiedzialnych też za Pamapol z branży żywnościowej.

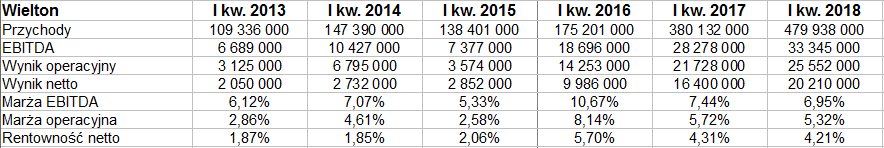

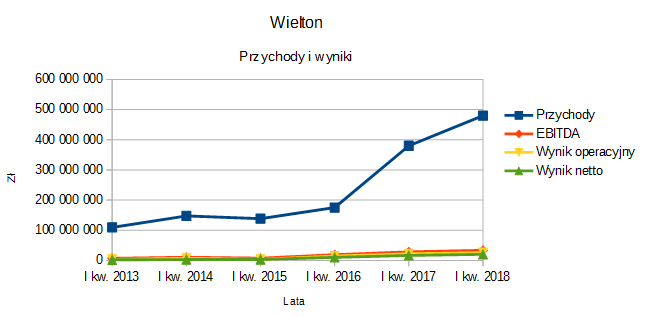

I wreszcie, czas na wyniki (skonsolidowane):

Rok 2017 był czasem imponującej zwyżki przychodów, wynikającej m.in. z poszerzenia grupy i przez to skali jej działania. Widać to choćby w samych wynikach pierwszego kwartału (sprzedaż podskoczyła ponad dwukrotnie w stosunku do analogicznego okresu 2016).

Ale i I kw. 2018 był niczego sobie: dynamika obrotów r/r wyniosła 26,2 proc. Finalnie wypracowano 480 mln zł. Zysk operacyjny wzrósł o 18 proc., do 25,5 mln zł, wynik netto o 23 proc., do 20,2 mln zł.

Dynamika zysków nie dorównała zatem intensywności wzrostu sprzedaży, tak więc rentowności trochę się osłabiły, np. marża netto zeszła z 4,31 proc. do 4,21 proc. Ale to oczywiście różnice zupełnie kosmetyczne.

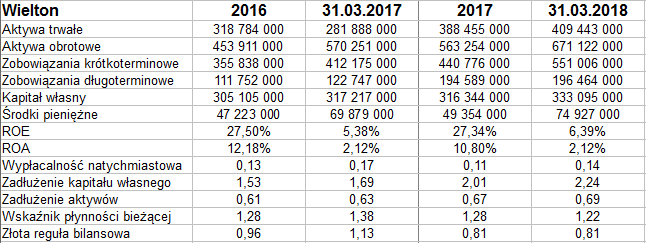

Cash-flow kwartalny (a także w sensie rocznym, licząc od 31 marca 2017) był dodatni - pula pieniędzy wzrosła. Ostatnio opiewała na 75 mln zł. Widzimy to (i inne fakty) poniżej:

Wielton miał pod koniec badanego okresu sumę bilansową rzędu ponad miliarda złotych. W majątku przeważa część obrotowa, w pasywach zobowiązania (69 proc.), a w nich (niestety) zadłużenie krótkoterminowe. Zobowiązania nie są dramatycznie wysokie, przynajmniej jak na polską gospodarkę, ale zapewne byłoby dobrze, gdyby ich udział nie rósł już znacząco.

Zresztą, Wielton ma teraz nieco niższy wskaźnik płynności bieżącej niż np. rok temu (spadek z 1,38 pkt do 1,22 pkt), a i jego wartość sama w sobie może u niektórych budzić wątpliwości. Grupa oddaliła się od złotej reguły bilansowej przez rok. Wypłacalność natychmiastowa to 14 proc. - zdaje się, że dość przeciętna.

ROE i ROA liczymy według jednego z możliwych wzorów: w liczniku zysk netto za okres, w mianowniku pozycje bilansowe z końca roku poprzedniego. Na przykład w I kw. 2018 mamy w ten sposób 6,4 proc. i 2,12 proc. ROA zatem r/r się nie zmienił, ROE trochę wzrósł, co cieszy.

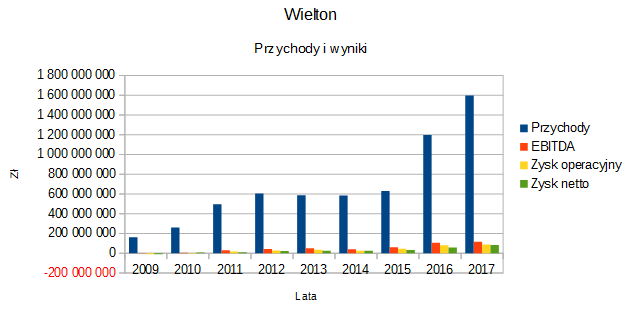

Przypomnijmy jeszcze, by mieć szersze ujęcie, wyniki grupy z lat 2009 - 2017:

Lata 2016 i 2017 były czasem wielkiej ekspansji - rozbudowy biznesu w sensie struktury i składu grupy, a także wzrostu przychodów. W roku ubiegłym te ostatnie zbliżyły się do 1,6 mld zł.

Od roku 2011 nie notowano żadnych strat, rentowność netto od 2015 oscyluje w pobliżu 5 proc.

Rok temu na wykresie zakreślono maksimum wynoszące 18,90 zł. Zaraz potem przyszło przesilenie, uformował się trend zniżkowy, a tendencję tę udało się odwrócić dopiero w początkach roku 2018, uprzednio dotykając poziomu 10,68 zł. Teraz można mówić o czymś w rodzaju łagodnego trendu wzrostowego, ale poniekąd jest w tym i konsolidacja. Sensowny opór kształtuje się przy 14 zł (formalnie w kwietniu dotknięto 14,26 zł). Najnowsze próby ataku sięgnęły tylko 13,80 zł i np. wskaźnik TRD sugeruje, że teraz przyjdzie korekta. Dzisiejsza sesja może być jednak ciekawa: gracze będą reagować na opublikowany o poranku raport kwartalny.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3096 gości