Co z Atlantą, a co z Helio?

- Utworzono: środa, 30, maj 2018 08:47

Przed nami Atlanta Poland - jedna z dwóch bakaliowych spółek, jakie funkcjonują obecnie na GPW. Drugą jest Helio, a jeszcze kilka lat temu można było handlować papierami Bakallandu.

Zarówno Atlanta, jak i Helio, mają rok obrotowy przesunięty o sześć miesięcy w stosunku do kalendarzowego. Stąd też najnowszy raport okresowy Atlanty dotyczy 9 pierwszych miesięcy sezonu 2017 / 2018, tj. okresu od 1 lipca 2017 do 31 marca 2018.

Dwa podstawowe obszary Atlanty to: 1) sprzedaż hurtowa (bakalii przetworzonych i nieprzetworzonych, w tym np. orzechów ziemnych, migdałów itd.); 2) sprzedaż detaliczna.

Segment hurtowy jest ważniejszy, a w każdym razie większy. W I kwartale kalendarzowym 2018 wygenerował wpływy ze sprzedaży na poziomie 40,5 mln zł (z czego 1/3 poza Polską). Detal dał 21,07 mln zł, niemal wyłącznie w Polsce. Oba segmenty miały zysk brutto na sprzedaży.

W okresie 9-miesięcznym, czyli narastająco, hurt wygenerował przychód w kwocie 125 mln zł, detal natomiast 61,5 mln zł. Także i w takim ujęciu oba obszary dały zysk.

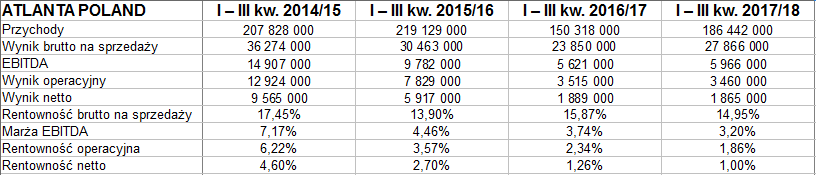

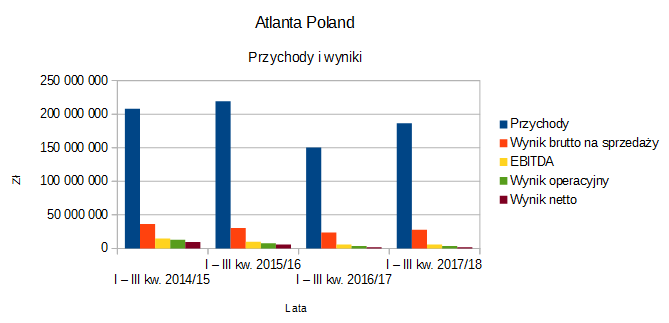

Spójrzmy teraz na ostateczne wyniki:

Przychody łączne za 9 miesięcy to 186,4 mln zł. W stosunku rocznym podniosły się o 24 proc., czyli prawie o 1/4. Dynamika zysków była albo niższa, albo - na poziomach operacyjnym i netto - lekko ujemna.

Finalnie zatem rentowności nowego okresu były trochę niższe od marż okresu poprzedniego. Na przykład marża netto zeszła z 1,26 proc. do 1,00 proc.

Bardziej istotne jest to, że rentowności okresów 9-miesięcznych z sezonów 2016/17 i 2017/18, były wyraźnie niższe niż w dwóch latach wcześniejszych. Przypomnijmy, że w 2014/15 notowano 6,22 poc. operacyjnie.

A co z Helio? Ta firma też zaprezentowała nowe dane. Przychody 9-miesięczne wyniosły prawie 150 mln zł, były prawie takie jak rok wcześniej. Uzyskano jednak przy tym aż 14,6 mln zł zysku operacyjnego - czyli marżę prawie 10 proc., daleko lepszą niż Atlanta. Na czysto firma Helio zarobiła 11,1 mln zł.

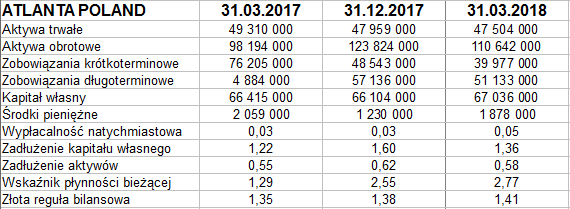

Popatrzmy jeszcze na dane bilansowe Atlanty:

Aktywa trwałe na koniec marca to 47,5 mln zł, obrotowe opiewały na 110,6 mln zł. Zachowana jest złota reguła bilansowa, to pozytywne.

Ogólne zadłużenie r/r zmieniło się poniekąd w dobry sposób: zobowiązania krótkoterminowe się skurczyły, wzrosły zaś długoterminowe. Trochę szkoda, że ogólny odsetek zobowiązań w pasywach wzrósł z 55 proc. do 58 proc., ale w samym I kw. 2018 się obniżył, a poza tym nie jest przecież dramatycznie wysoki. Z drugiej strony, w Helio mamy tylko 31,4 proc.

Płynność bieżąca na poziomie 2,77 pkt jest wysoka, a raczej niska jest wypłacalność natychmiastowa (tylko 5 proc.), choć trzeba przyznać, że się poprawiła.

Wracając jeszcze do Helio w porównaniu do Atlanty. W obu firmach 9-miesięczne przepływy operacyjne netto były ujemne - w Atlancie ubyło 5,35 mln zł, w Helio natomiast 4,6 mln zł. Tym niemniej, jak już pisaliśmy, zyski i ich marże były dużo lepsze w Helio.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3645 gości