ZPUE - teraz jest nieźle?

- Utworzono: poniedziałek, 18, czerwiec 2018 07:44

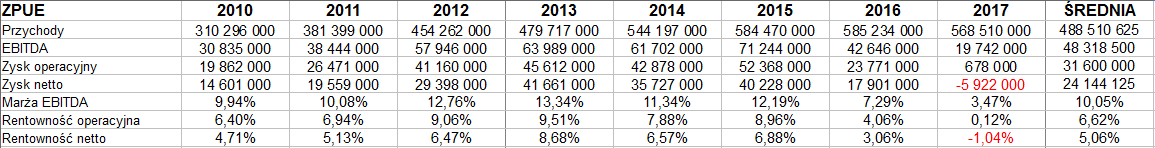

O wynikach finansowych ZPUE pisaliśmy na początku maja - i wówczas były to rezultaty roczne. Wypadły one słabo - a w szczególności były gorsze od prognoz.

Przypomnijmy: przed nieco ponad rokiem grupa ZPUE spodziewała się, że w 2017 wygeneruje 692 mln zł przychodów oraz 17,5 mln zł zysku netto. We wrześniu te prognozy obniżono: przyjęto, że obroty wyniosą 530 mln zł, a zarobek 3 mln zł.

W rzeczywistości wyglądało to tak, jak poniżej:

Jak łatwo zauważyć, przychody na poziomie 568,5 mln zł okazały się wyższe od drugiej prognozy, ale niższe od tych z roku 2016. Ważniejsze jest wszelako to, że grupa ZPUE zakończyła miniony rok z wyraźną stratą. Wyniosła ona 5,92 mln zł, czyli równowartość ponad 1 proc. przychodów. Mizerny okazał się także i zysk operacyjny: raptem 678 tys. zł (marża 0,12 proc.).

Ale mamy już drugą połowę czerwca 2018 i wypada powiedzieć coś o nowszych danych, to znaczy: o tych z pierwszego kwartału 2018. Wpierw jednak przypomnijmy, czym jest ZPUE.

ZPUE produkuje urządzenia używane przy budowie linii wysokiego napięcia czy też ogólnie w elektroenergetyce. Są to np. kontenerowe stacje transformatorowe, rozdzielnice niskiego i średniego napięcia oraz słupy transformatorowe. Przedsiębiorstwo świadczy poza tym usługi: wznosi kompleksowe instalacje elektroenergetyczne. Z jej oferty korzystają biznesy prywatne i instytucje publiczne. W roku ubiegłym 88 proc. wpływów skonsolidowanych ze sprzedaży wypracowali klienci z Polski.

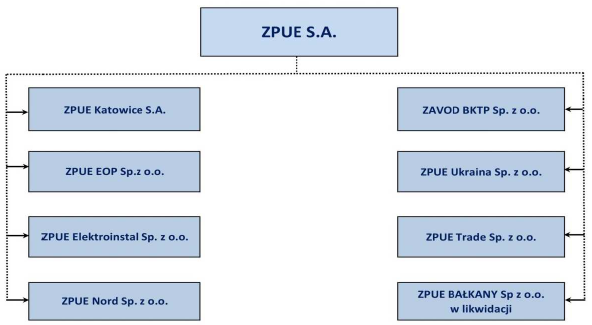

Tak przedstawia się struktura grupy:

Jest to duży biznes, jak na polskie warunki. Ostatnio zatrudniał ok. 2280 pracowników, w tym 2/3 na stanowiskach robotniczych.

Spójrzmy na najnowsze wyniki:

Przychody wyniosły 126,82 mln zł. W skali rocznej wzrosły wymownie, bo o 35,5 proc. Jeszcze ważniejsze i pewnie przyjemniejsze dla inwestorów jest to, że w miejsce strat na poziomach EBITDA i operacyjnym pojawiły się zyski. Marże wyniosły 4,45 proc. i 0,75 proc.

Strata netto pozostała, owszem, ale była daleko mniejsza niż w I kw. 2017. Dość rzec, że wtedy pochłonęła 10,5 proc. ówczesnych obrotów, teraz 0,14 proc. obecnych. Kwotowo było to tylko 178 tys. zł.

Zresztą, takich zmian można się było spodziewać. W raporcie za rok 2017 zarząd informował, że bardzo słabe były pierwsze dwa trymestry, trzeci wypadł lepiej, a czwarty był czasem dynamicznego wzrostu. Otóż w takim razie nie dziwi fakt, że kolejny kwartał - styczeń, luty i marzec 2018 - były udane.

Można pytać także o bardziej szczegółowe dane, o wskaźniki bilansowe. Proszę bardzo:

Aktywa trwałe pod koniec marca 2018 opiewały na 295,5 mln zł, obrotowe na 247,8 mln zł. Te drugie znacząco wzrosły w stosunku rocznym, aczkolwiek trzeba mieć świadomość, że był to w dużym stopniu wzrost zapasów (o 51 proc., do 81,3 mln zł, w stopniu przewyższającym np. dynamikę przychodów). Zwiększyły się też należności bieżące, natomiast dużej redukcji uległy środki pieniężne. Ich kwota skurczyła się z 21,4 mln zł do 6,9 mln zł. To przełożyło się na spadek wypłacalności natychmiastowej z 15 proc. do 3 proc.

Cash-flow był ujemny zarówno w stosunku rocznym, jak i w samym I kw. 2018. Ujemne były też niestety same przepływy operacyjne za ów okres.

Grupa jest blisko złotej reguły bilansowej, a kwartalny wskaźnik rotacji aktywów trochę wzrósł r/r. Płynność bieżąca pogorszyła się jednak - indeks spadł z 1,38 pkt do 1,21 pkt. Ogólne zadłużenie k/k spadło, r/r wzrosło - i ostatnio notowano 41 proc. sumy bilansowej. Pomijamy tu rezerwy i rozliczenia międzyokresowe, wraz z nimi byłoby 48 proc.

Spójrzmy jeszcze na wykres kursu:

Zasadniczy trend pozostaje spadkowy. W sierpniu 2017 testowano opór na 260 zł, teraz kurs to 143 zł. Za pierwszy opór uznać można okolicę 154 zł, wyżej wyróżnia się linia 170 zł, następnie ok. 182 - 184 zł. Wsparcie biegnie w pobliżu 133 zł i na razie jest utrzymywane. Ostatni sygnał MACD był pro-sprzedażowy, teraz można podejrzewać delikatną sugestię pro-zakupową, acz linie jeszcze się nie przecięły.

Głównym akcjonariuszem jest Bogusław Wypychewicz (poprzez Koronea Investment), kontrolujący 50,3 proc. kapitału i 61,13 proc. w głosach na WZ. MetLife PTE posiada 15,35 proc. w akcjach i 11,94 proc. w głosach. Aviva Investors Poland TFI posiada 6,47 proc. i 5,03 proc.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2461 gości