Polenergia - segmenty zyskowne i stratne

- Utworzono: środa, 04, lipiec 2018 08:54

Polenergia definiuje się jako "pierwsza, polska, prywatna grupa energetyczna, składająca się z pionowo zintegrowanych spółek działających w obszarze wytwarzania energii z konwencjonalnych i odnawialnych źródeł oraz dystrybucji i obrotu energią".

Segmenty, które wyróżnia przedsiębiorstwo w swej działalności, to: energetyka wiatrowa, energetyka konwencjonalna, obrót, dystrybucja, biomasa i działalność deweloperska.

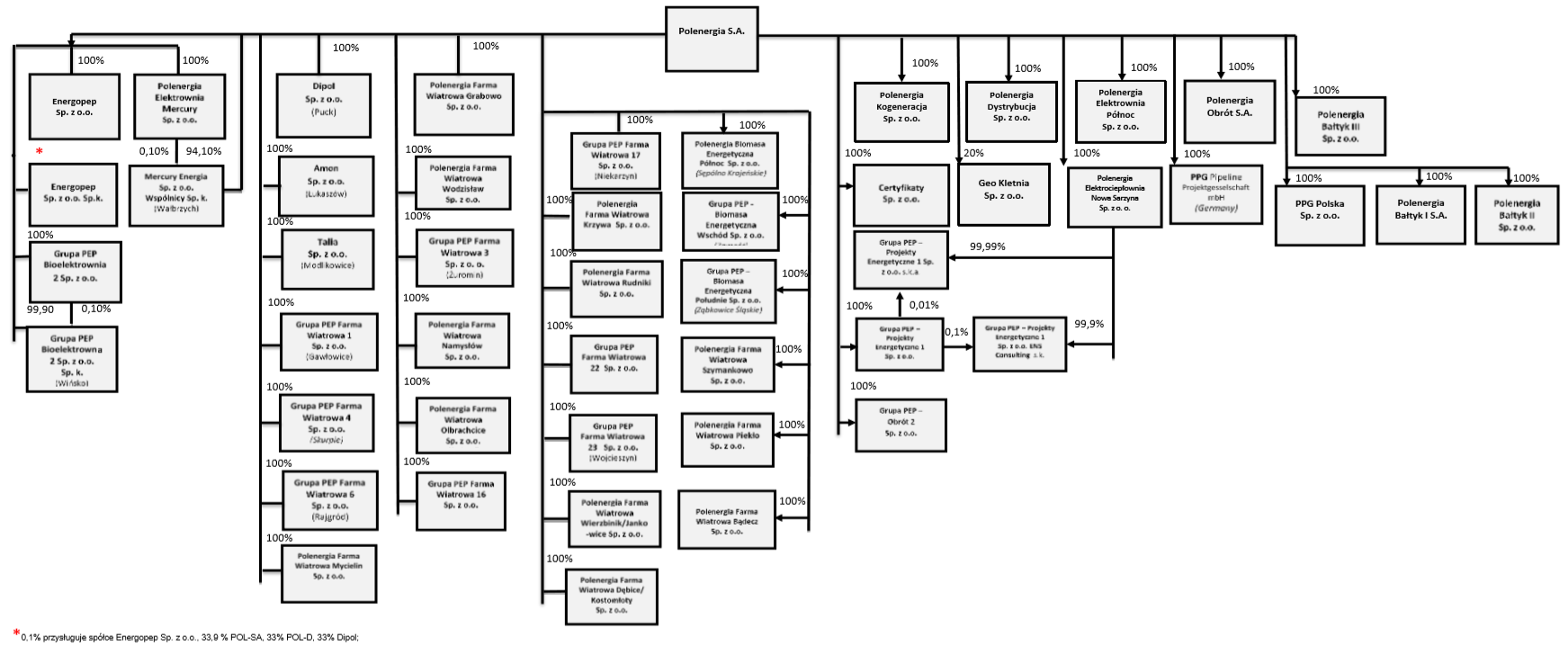

Jest to rozbudowana grupa o następującej strukturze:

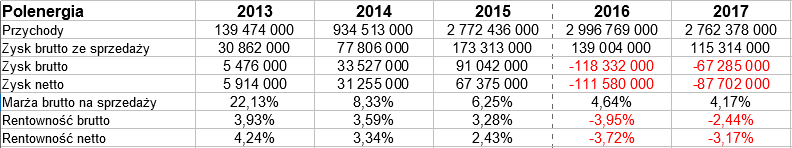

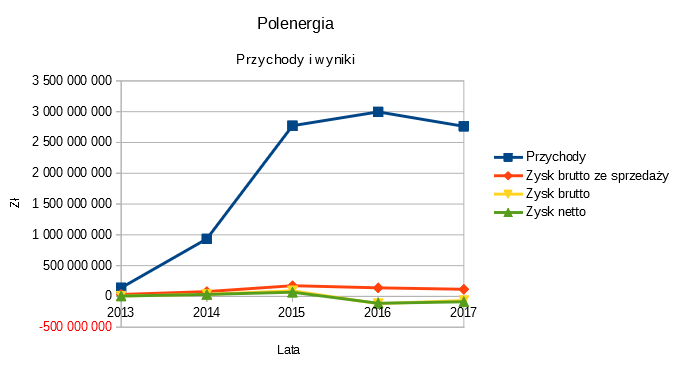

W latach 2013 - 2017 jej wyniki finansowe (skonsolidowane) prezentowały się jak poniżej:

W 2016 i 2017 były w działalności pewne mankamenty. W każdym razie widać to w uzyskanych kwotach, albowiem zanotowano straty na poziomach brutto i netto. W dodatku rok 2017 przyniósł znaczną redukcję przychodów, mianowicie do 92 proc. tego, co notowano rok wcześniej. Strata netto wyniosła 87,7 mln zł. W skali rocznej na szczęście została ograniczona i mimo wszystko poprawiła się też odpowiednia rentowność. Pozostała jednak ujemna (-3,2 proc.).

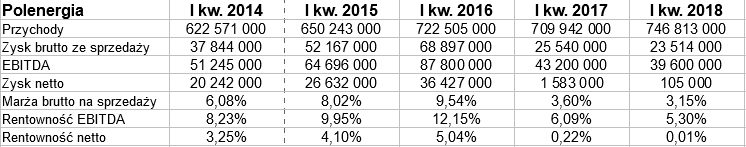

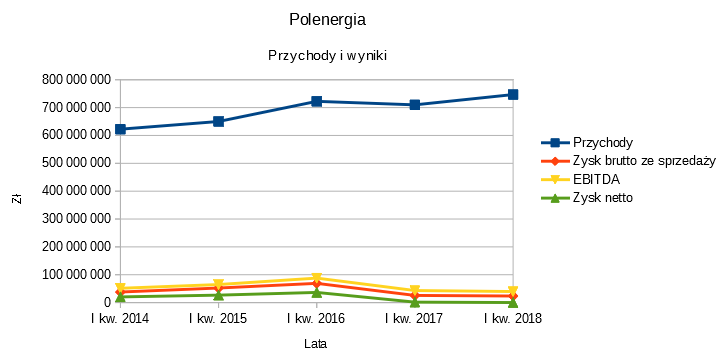

A co z rokiem 2018? Oto i dane pierwszego kwartału, wraz z porównawczymi:

Tym razem r/r mamy wzrost obrotów, o 5,2 proc., do 746,8 mln zł. Z drugiej strony, zmalały zarówno wynik brutto na sprzedaży (jego marża zeszła przy tym z 3,60 proc. do 3,15 proc.), jak i EBITDA. Ewidentnie skurczył się wynik netto - do skromnej sumy 105 tys. zł, równoważącej tylko 0,01 proc. przychodów.

Polenergia w badanym okresie straciła 3,68 mln zł brutto na energetyce wiatrowej, do tego 2,45 mln zł na sprzedaży energii, 901 tys. zł na biomasie, 935 tys. zł na działalności deweloperskiej, a także 920 tys. zł na kosztach zarządzania grupą - i 1,85 mln zł w formie rozliczenia ceny nabycia. Zyski dotyczyły tylko obszarów dystrybucji energii oraz energetyki konwencjonalnej. Z drugiej strony, rok wcześniej było podobnie, niemniej wyniki były lepsze, np. wynik brutto (nie mylić z brutto na sprzedaży) opiewał na 5,22 mln zł, a teraz tylko na 2,7 mln zł.

Kwartalny skonsolidowany cash-flow operacyjny był jednak dodatni, co cieszy. Wyniósł aż 50,2 mln zł (rok wcześniej 16,2 mln zł). Ostatecznie jednak gotówki ubyło, a wypłacalność natychmiastowa spadła (jakkolwiek pozostała sama w sobie wysoka: 39 proc.). Spójrzmy:

Aktywa trwałe grupy to 1,83 mld zł. To głównie majątek rzeczowy. Aktywa obrotowe to w największej mierze krótkoterminowe aktywa finansowe, a mianowicie kontrakty terminowe. Płynność bieżąca na poziomie 1,31 pkt nie jest wysoka, ale spełnia teoretyczne minima i wzrosła w stosunku do końca 2017.

Złota reguła nie jest wypełniona, kapitał własny pokrywa tylko 2/3 majątku trwałego. Zobowiązania mają charakter w głównej mierze długoterminowy, co cieszy. Ogólne zadłużenie na poziomie 57 proc. sumy bilansowej nie jest dramatycznie wysokie.

Na początku tego roku notowania schodziły poniżej 12 zł, ale wygenerowano odbicie i cena ruszyła w górę. Czerwcowy szczyt to nawet 19,40 zł. Od tego czasu mamy jednak fazę korekty - choć generalny trend uratowano. Wskaźnik SMI zaraz powinien dać pozytywny sygnał pro-zakupowy. Ostatni notowany kurs to 18,25 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4826 gości