Agora teraz i za cztery lata

- Utworzono: piątek, 06, lipiec 2018 08:08

Szefostwo koncernu Agora uznało, że rok 2017 był kolejnym rokiem pozytywnych zmian w grupie kapitałowej. Większa część przedsięwzięć rozwijała się dynamicznie, restrukturyzowano też niektóre biznesy. Nie należy jednak wyciągać z tego wniosku, że rok ów zakończył się w pełni na plusie.

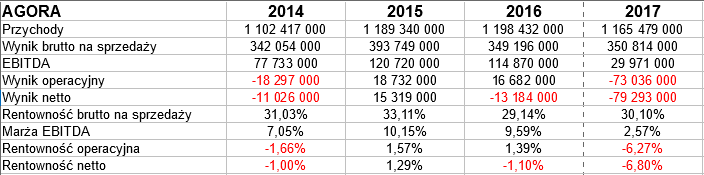

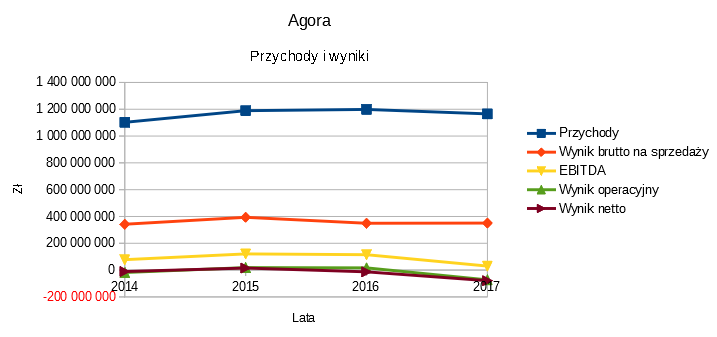

Owszem, zanotowano dodatnie wyniki na pozycjach EBITDA i brutto na sprzedaży, ale operacyjnie i netto grupa Agora znalazła się poniżej zera. Spójrzmy na kwoty skonsolidowane:

W miejsce prawie 115 mln zł EBITDA (rok 2016) mamy mniej niż 30 mln zł, co przełożyło się na spadek odpowiedniej marży z 9,6 proc. do 2,6 proc. W miejsce 16,7 mln zł zysku operacyjnego mamy 73 mln zł straty. Kwota ta pochłonęła więc równowartość 6,3 proc. wypracowanych przychodów. Te z kolei obniżyły się do 97,2 proc. sumy notowanej rok wcześniej.

Rok 2016 też finalizowany był ze stratą na czysto, ale jednak dużo mniejszą. W 2017 to już ponad 79 mln zł (ujemna marża -6,80 proc.).

Pomimo tych faktów grupa Agora zdecydowała się na wypłatę dywidendy w roku bieżącym. Dniem praw był 13 lipca, dniem wypłaty będzie 2 sierpnia. Kwota to w sumie 23,3 mln zł, tj. 50 groszy na akcję.

Wróćmy jeszcze do sygnalizowanych przez zarząd pozytywów sytuacji. Na przykład udało się w roku ubiegłym zmienić model biznesowy segmentu prasowego (w którym mieści się m.in. "Gazeta Wyborcza"). Wynik operacyjny w tym obszarze okazał się daleko lepszy niż w 2016. Świetnie wzrosły przychody i zyski segmentu Film i Książka, a Agora chce nadal w tym obszarze rozbudowywać sieć kin Helios. Popularne były też filmy produkowane przez koncern (np. "Sztuka kochania" czy "Po prostu przyjaźń"). Poprawił się (dwucyfrowo) wynik operacyjny segmentu Radio (do którego należą np. Radio Pogoda czy TOK FM).

Mamy już jednak lipiec 2018, pora pomówić o nowszych informacjach. W połowie czerwca Agora zaprezentowała strategię na lata 2018 - 2022. Strategia ta zakłada, że firma do roku 2022 dojdzie do rocznej kwoty przychodów wynoszącej 1,6 mld zł przy EBITDA na poziomie 200 mln zł. Rozwijana ma być sprzedaż w modelu subskrypcyjnym, a poza tym grupa wejdzie w takie obszary jak rozrywka i gastronomia, usługi B2B dla e-commerce czy "innowacyjne narzędzia MarTech". Rozwój ma być zarówno organiczny, jak i poprzez akwizycje. Nakłady inwestycyjne w planowanym czteroleciu mają wynieść nawet 930 mln zł.

Choć Agora myśli o akwizycjach, to jednak dokonała sprzedaży akcji firmy Stopklatka na rzecz innego podmiotu z GPW, mianowicie Kino Polska TV. W ten sposób Agora zakończyła działalność w obszarze cyfrowej telewizji naziemnej. Wartość transakcji to 32 mln zł, w II kw. 2018 roku ma to dać 22,6 mln zł pozytywnego wpływu na wynik skonsolidowany Agory.

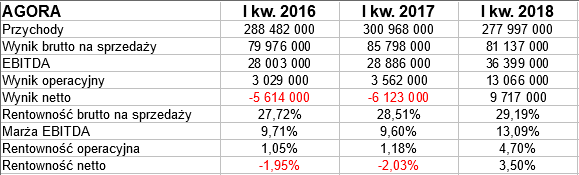

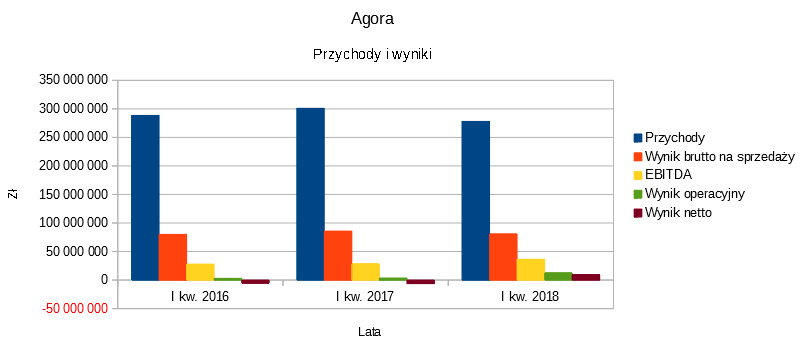

A jak wyglądał I kw. 2018? Spójrzmy:

Przychody wyniosły 278 mln zł, tj. 92,3 proc. sumy wypracowanej rok wcześniej. Wynik operacyjny wzrósł imponująco, bo 3,7 razy, osiągając pułap 13 mln zł. Dało to skok marży z 1,2 proc. do 4,7 proc. W miejsce straty netto pojawił się zysk o rentowności 3,5 proc.

Redukcja przychodów to skutek ich spadku w obszarze filmowym i poligraficznym. Co do filmów, to zabrakło tak popularnych tytułów, jak te z początku roku 2017. W obszarze poligrafii zmniejszył się wolumen zamówień. Wpływy segmentu prasowego też się obniżyły (do 49,7 mln zł). Segment ten zakończył badany kwartał ze stratą operacyjną 4,6 mln zł. W obszarze druku strata wyniosła 1,8 mln zł. Pozostałe segmenty (filmowo-książkowy, radiowy i internetowy) zanotowały zyski.

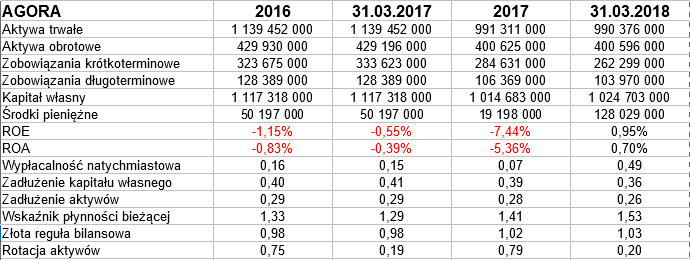

Popatrzymy teraz na bilans grupy:

Aktywa trwałe to ponad 990 mln zł, obrotowe to blisko 400,6 mln zł. Grupa dysponowała pod koniec marca kwotą 128 mln zł środków pieniężnych. To solidna suma, bo pokrywająca niemal połowę zobowiązań krókoterminowych. Wypłacalność natychmiastowa poprawiła się zresztą znacząco w skali rocznej, podobnie wskaźnik płynności bieżącej. Ten ostatni wzrósł r/r z 1,3 pkt do 1,5 pkt.

Ogólne zadłużenie to raptem 26 proc. sumy bilansowej, nie jest duże. Grupa ma, dodajmy, 81 mln zł zadłużenia kredytowego. Ponad 70 proc. zobowiązań to krótkoterminowe.

Wskaźniki ROE, ROA i rotacji aktywów liczymy przy użyciu średnich pozycji bilansowych za dany okres. W takim ujęciu kwartalna rotacja majątku zmieniła się nieznacznie, ale wzrosła do 0,20 pkt. ROE i ROA rok temu były oczywiście ujemne z powodu straty netto - teraz na szczęście dodatnie (0,95 proc. oraz 0,70 proc.).

Ostatni temat to wykres kursu akcji:

Niestety, tendencja zwyżkowa rozpoczęta w styczniu 2018 po odbiciu od 12,80 zł - już się wyczerpała. Od kilku tygodni notowania idą w dół, wczoraj kreślono już nawet 11,80 zł - choć zamknięcie, trzeba przyznać, rozegrano nieco wyżej, na 12,50 zł. Jest pewna nadzieja na korekcyjny odwrót. SMI zapewne wygeneruje sygnał pro-zakupowy, choć przy naszych parametrach linie się jeszcze nie przecięły. Opór to okolice styczniowych dołków, tj. 12,80 - 12,90 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3256 gości