Prime Car - wykres i wyniki

- Utworzono: środa, 29, sierpień 2018 05:49

Prime Car Management to spółka, która przewodzi grupie kapitałowej Masterlease. Firma ta oferuje wynajem i leasing pojazdów - głównie dla klientów biznesowych. Mowa przede wszystkim o usłudze CFM (car fleet management), czyli tzw. zarządzaniu taborem.

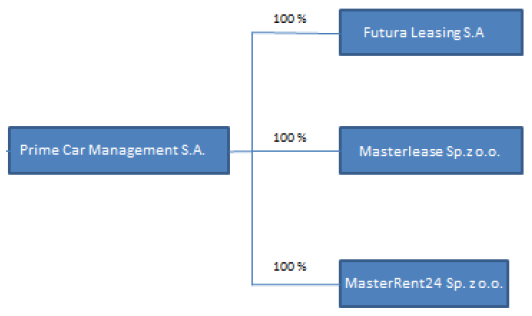

Tak prezentuje się struktura grupy:

Z raportu dowiadujemy się, że w pierwszym półroczu 2018 roku grupa Masterlease sfinansowała dla swoich klientów 6.597 samochodów. To wzrost o prawie 1/3 w skali rocznej i zarazem, jak czytamy, najlepszy wynik w ciągu ostatnich lat działalności. Swoją drogą, czytamy również, że w badanym okresie w całej Polsce zarejestrowano w Polsce 273.191 nowych samochodów osobowych, o 10,6 proc. więcej niż rok wcześniej.

Łączna wielkość floty Masterlease na koniec czerwca 2018 to 34.852 pojazdy. Innymi słowy, tyle aut jest własnością emitenta i jego grupy. W samym II kw. 2018 przybyło 689 pojazdów.

Z usług Masterlease korzystają głównie małe przedsiębiorstwa: w finale czerwca miały 58-procentowy udział we flocie. Co ciekawe, duże miały udział 26-procentowy, a średnie tylko 11-procentowy. Do tego 5 proc. przypadało na osoby indywidualne.

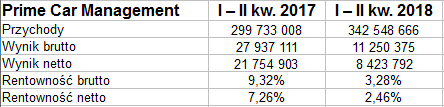

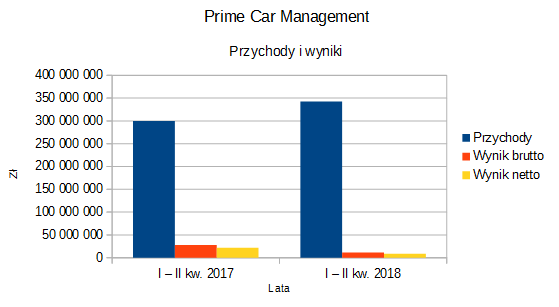

Spójrzmy na skonsolidowane wyniki finansowe:

Przychody za I - II kw. 2018 to 342,5 mln zł. W relacji rocznej wzrosły o 14,3 proc. Wynik brutto skurczył się niestety w sposób wymowny, z niemal 28 mln zł do trochę ponad 11,2 mln zł. Analogicznie wynik netto: tu mamy tylko 8,4 mln zł, czyli 38,7 proc. sumy wypracowanej rok wcześniej. Rentowność spadła z 7,3 proc. do 2,5 proc., a operacyjna z 9,3 proc. do 3,3 proc.

W szczególności w samym drugim trymestrze zysk netto wyniósł tylko 1,97 mln zł - gdy rok wcześniej na tej pozycji było 9,59 mln zł.

Co ciekawe, np. obciążenia z tytułu podatku dochodowego były w tym roku (w pierwszym półroczu) mniejsze niż w 2017. Wzrosły jednak znacząco koszty zbycia przedmiotów poleasingowych (o 22 mln zł r/r), koszty odsetkowe (o 6 mln zł r/r), a także inne pozycje kosztowe.

Pod koniec czerwca 2018 aktywa grupy opiewały na 2,12 mld zł, rok wcześniej notowano 1,78 mld zł. Główna ich część to należności z tytułu leasingu finansowego, które przekroczyły już miliard złotych.

Gotówki nie było, jak się zdaje, specjalnie dużo: mianowicie 3,29 mln zł. Tymczasem grupa ma np. 1,57 mld zł zobowiązań kredytowych. W ogóle zresztą w strukturze pasywów dominują zobowiązania (zajmujące niemal 4/5 sumy bilansowej). Taki poziom zadłużenia jawi się jako bardzo wysoki, choć zapewne w dużej mierze można te ocenę złagodzić wzięciem pod uwagę specyficznego modelu biznesowego przedsiębiorstwa. Niemniej rok wcześniej udział zobowiązań w pasywach był proporcjonalnie nieco mniejszy, ok. 75 proc.

Zerknijmy na wykres kursu:

Tendencja jest niestety jawnie spadkowa. Na początku roku notowania wykraczały ponad poziom 30 zł. Tymczasem w sierpniu przebito od góry linię 10 zł, realizując sygnał pro-sprzedażowy wskaźnika MACD. W istocie kurs zbliżał się nawet do 5,50 zł. Na razie nie widać, przynajmniej patrząc na to od strony technicznej, klarownych sygnałów długofalowej zmiany. Oczywiście jakaś poprawa nastąpiła, skoro mamy 6,70 zł, ale to jedynie kosmetyczne wahania.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3180 gości