Wawel - obniżenie przychodów

- Utworzono: poniedziałek, 29, październik 2018 06:30

Ukazał się raport firmy Wawel za trzeci kwartał 2018 roku, a więc i za cały okres 9 miesięcy, z uwagi na prezentację danych narastających. Co z niego wynika? O tym za chwilę, wpierw przypomnijmy krótko, czym jest Wawel. Otóż to jeden z kluczowych producentów słodyczy w Polsce. Oferta obejmuje m.in. znane czekolady, w tym gorzkie, a także galaretki, batony, żelki, karmelki, pastylki, śliwki w czekoladzie, kakao czy krówki. Jest tego sporo. Na GPW konkurentem Wawel jest obecnie ZPC Otmuchów, bo już nie Colian i Mieszko, które opuściły parkiet.

52,13 proc. akcji Wawel ma szwajcarski koncern Hosta International AG, 9,80 proc. należy do MetLife OFE, 5,09 proc. do Nationale-Nederlanden OFE, zaś 5,01 proc. do Kayne Anderson Rusnick Investment.

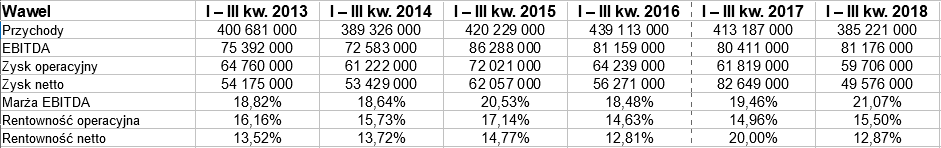

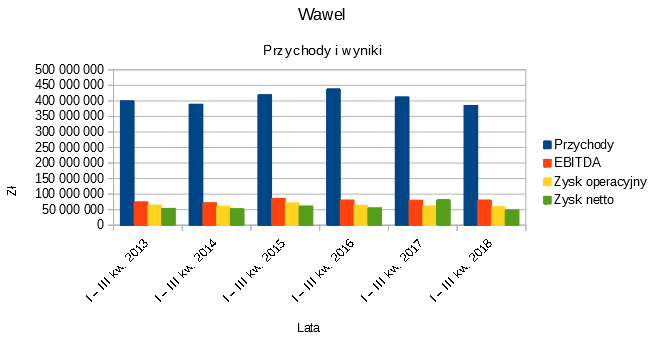

Spójrzmy na wyniki finansowe:

Widzimy, że przychody spadły w skali rocznej dość znacząco - z 413,2 mln złdo 385,2 mln zł. A zatem do 93 proc. kwoty wygenerowanej rok wcześniej. Zysk operacyjny skurczył się wszelako nieznacznie - tak więc jego marża nawet wzrosła, mianowicie z 14,96 proc. do 15,50 proc., co jest pozytywne. Poprawiła się również rentowność na poziomie EBITDA.

Gorzej z wynikiem netto. Tutaj widzimy redukcję poważną, do 60 proc. tego, co uzyskano w I - III kw. 2017. Stąd mocny spadek rentowności - z 20 proc. do 12,9 proc. Trzeba jednak pamiętać, że rok temu notowano nadzwyczaj wysokie przychody finansowe (6,93 mln zł). Tak nie było ani teraz, ani w latach poprzednich, co łatwo zauważyć w tabeli. W rzeczywistości rentowność netto za 2013 - 2016 oscylowała przy 12,8 - 14,8 proc., nie przy 20 proc.

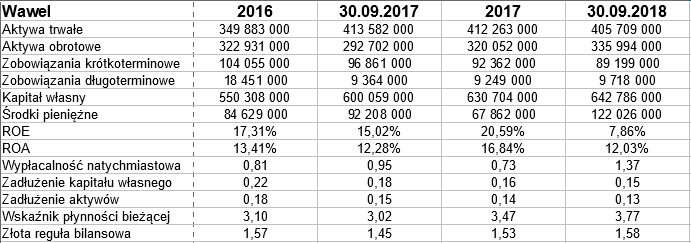

Tradycyjnie już trzeba zerknąć na wskaźniki bilansowe:

Aktywa trwałe opiewają na 405,7 mln zł, obrotowe na 336 mln zł. W części obrotowej środki pieniężne są na tyle duże (122 mln zł), iż pokrywają 137 proc. zobowiązań krótkoterminowych. Zarazem wskaźnik płynności bieżącej to 3,77 pkt.

Tak wysoka płynność i wypłacalność to nie są zjawiska konieczne, a wielu powiedziałoby, że długofalowo nawet niekorzystne, niemniej Wawel od dawna prowadzi taką politykę, a poza tym na pewno świadczy ona o tym, iż firmy nie ścigają zobowiązania, nie ma problemów z ich regulowaniem.

Złota reguła bilansowa jest zachowana, zadłużenie niskie (13 proc. pasywów, Wawel preferuje samodzielne finansowanie). ROE i ROA za 9 miesięcy były niższe niż te za 9 miesięcy roku ubiegłego, zwłaszcza ROE. Cash-flow roczny i 9-miesięczny był dodatni, gotówka urosła.

Ostatnia rzecz to wykres kursu akcji:

Zupełnie niedawno testowano poziom 800 zł, czyli dość wyraźne wsparcie, w istocie generując nawet 776 zł jako dołek. Aktualny kurs to 804 zł, tak więc linia ośmiu setek broni się nadal. Za wcześnie jednak, by mówić o wyraźnym odbiciu: SMI daje sygnał pro-sprzedażowy. Ogólny obraz jest taki, że stoimy nisko - dość wspomnieć, że wiosną kreślono grubo ponad 1100 zł. Od tego czasu mamy trend spadkowy.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3439 gości