Atlanta Poland - pozytywne sygnały

- Utworzono: środa, 31, październik 2018 07:49

Na głównym parkiecie warszawskiej giełdy mamy obecnie dwa przedsiębiorstwa, które zajmują się konfekcją bakalii. To Helio i Atlanta. Obie firmy liczą rok obrotowy od 1 lipca do 30 czerwca, obie ostatnio przedstawiły raporty roczne.

Zajmijmy się Atlantą. Firma ma dwa główne obszary działania. Pierwszy to sprzedaż hurtowa bakalii, drugi to ich sprzedaż detaliczna. Spółka ma ok. 400 odbiorców, w tym 350 na rynku hurtowym, resztę na detalicznym. W hurcie z jej towarów korzystają głównie zakłady cukiernicze, w detalu - sklepy sieciowe. Atlanta sprzedaje zarówno produkty przetworzone, jak i nieprzetworzone. Asortyment obejmuje m.in. orzechy (ziemne, laskowe, migdały, pistacjowe, włoskie, nerkowce etc.), owoce suszone (rodzynki, morele, ananasy, figi, jabłka i inne), a także np. ziarno kakaowe, kwasek cytrynowy czy nasiona lnu.

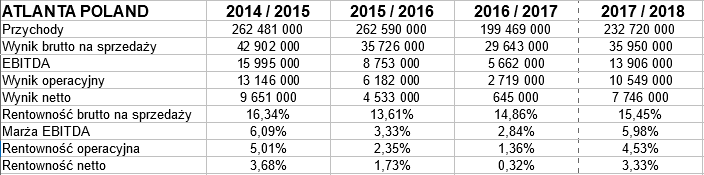

Spójrzmy na najnowsze wyniki finansowe:

Atlanta miała w minionym roku obrotowym 232,7 mln zł przychodów i 7,75 mln zł zysku netto. Daje to marżę 3,33 proc. Rentowność operacyjna wyniosła 4,5 proc. Obie były znacznie lepsze niż rok wcześniej, zresztą takie podsumowanie tyczy się też marż brutto na sprzedaży i EBITDA.

Dla porównania, w Helio przychody wyniosły 177,3 mln zł (były niemal takie same jak w 2016/17), zysk operacyjny 15 mln zł, a zysk netto 11 mln zł. Tak więc marża netto wyniosła 6,2 proc., operacyjna 8,5 proc. Obie były lepsze niż w Atlancie.

Zobaczmy dane bilansowe Atlanty:

Aktywa obrotowe dominują w strukturze majątku. Opiewały pod koniec czerwca na 101,2 mln zł. To głównie zapasy (57 mln zł). Płynność bieżąca stoi wysoko, na poziomie aż 4 pkt. Sporo jest też gotówki: pokrywa ona 42 proc zobowiązań krótkoterminowych. W relacji rocznej zobowiązania te spadły, a zasoby pieniężne wyraźnie wzrosły. Znamienne jednak, że przepływy operacyjne za 12 miesięcy, choć dodatnie, były jednak bardzo niskie: tylko 449 tys. zł (rok wcześniej 7,9 mln zł). Dodatni cash-flow to głównie zasługa wpływów ze sprzedaży nieruchomości inwestycyjnych (13,9 mln zł).

Zachowana jest złota reguła bilansowa, to pozytywne. Ogólne zadłużenie mieści się w normie, to 48 proc. sumy bilansowej. Helio pracuje jednak przy mniejszych zobowiązaniach, stanowiących ok. 21 proc. pasywów. Poza tym przepływy operacyjne Helio wyniosły 5,12 mln zł, były zatem znacznie większe. Firma ta miała ujemne przepływy inwestycyjne (zatem raczej inwestowała niźli np. wyzbywała się majątku, więc sytuacja była lepsza niż w Atlancie) oraz ujemne finansowe (jak Atlanta).

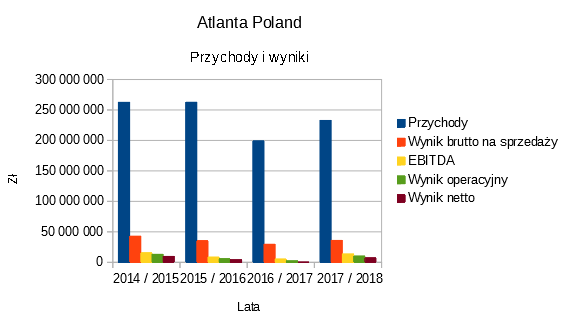

Zerknijmy jeszcze na wykres:

Przez dłuższy czas gracze zmagali się z oporem w pobliżu 4,60 - 4,70 zł. Rejon ten atakowano trzy razy - w styczniu, maju i sierpniu. Ostatecznie zrezygnowano z tego - i wycena spółki gwałtownie spadła. Teraz kurs to raptem 3,20 zł.

Pod pewnymi względami wyniki Atlanty są słabsze od tych, które pokazuje Helio. Są jednak lepsze niż przed rokiem. Zarząd jest usatysfakcjonowany tym, że praca całego zespołu dała poprawę rezultatów r/r. Zrealizowano przychody wyższe o 16,7 proc., wolumen sprzedaży zwiększył się o 13,2 proc. O 1/4 wzrósł eksport. Przeprowadzono też inwestycje w infrastrukturę, aby zwiększyć konkurencyjność biznesu.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4311 gości