ZPUE - lepiej niż rok temu, ale...

- Utworzono: czwartek, 13, grudzień 2018 08:17

ZPUE wytwarza urządzenia używane przy budowie linii wysokiego napięcia czy też ogólnie w elektroenergetyce. Są to np. kontenerowe stacje transformatorowe, rozdzielnice niskiego i średniego napięcia oraz słupy transformatorowe. Firma świadczy poza tym usługi: wznosi kompleksowe instalacje elektroenergetyczne. Z jej oferty korzystają biznesy prywatne i instytucje publiczne. W roku 2017 aż 88 proc. przychodów skonsolidowanych ze sprzedaży dali klienci z Polski.

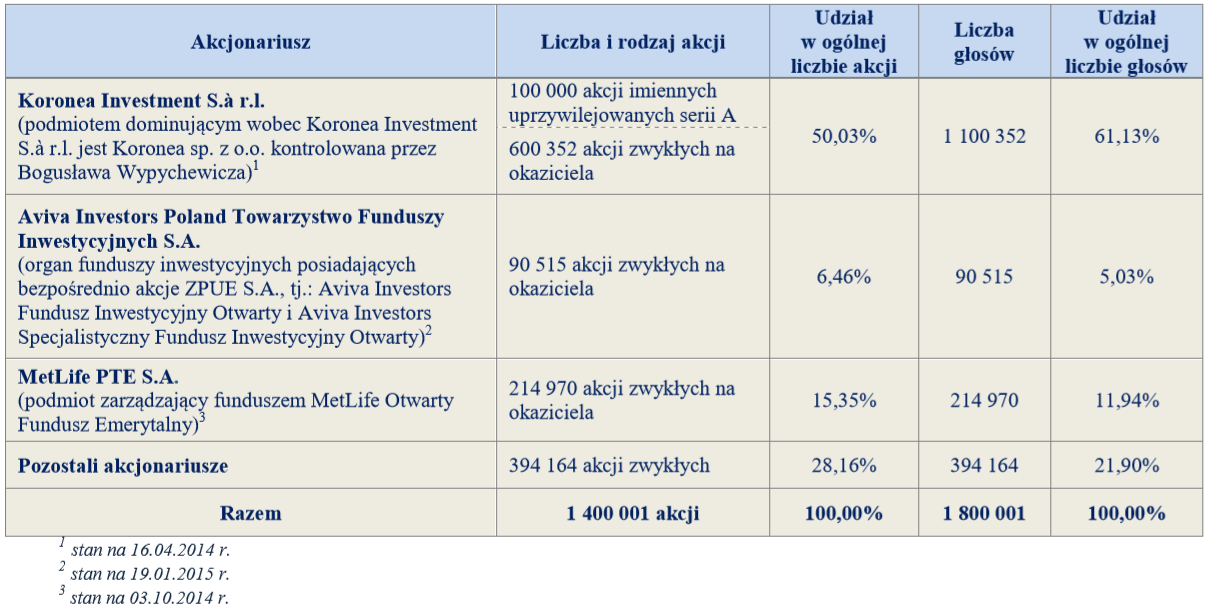

Tak wygląda akcjonariat ZPUE:

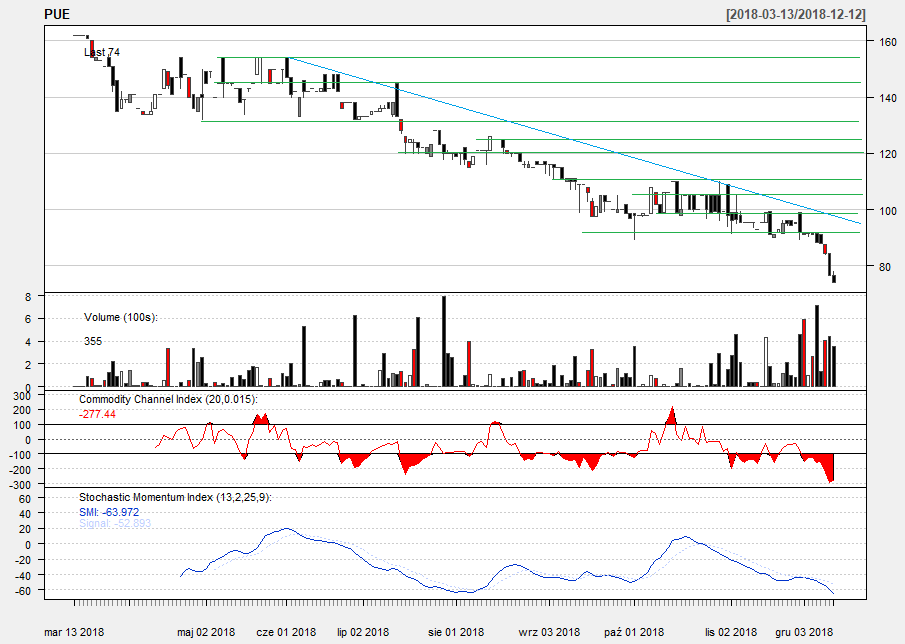

Wykres kursu widzimy poniżej:

Podobnie jak w przypadku wielu innych spółek na świecie, trend jest spadkowy. W marcu kreślono jeszcze maksima powyżej 160 zł, teraz jesteśmy poniżej 80 zł.

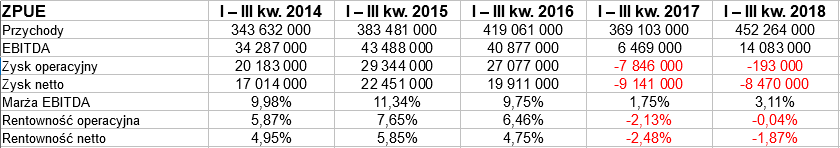

Spójrzmy na wyniki skonsolidowane ZPUE za trzy pierwsze kwartały 2018:

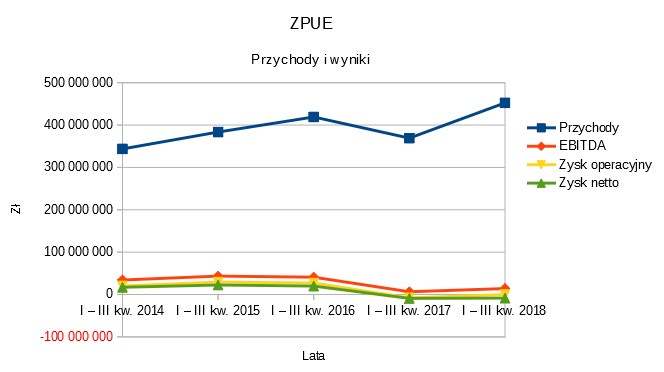

Przychody wyniosły 452,3 mln zł. W relacji rocznej wzrosły o 22,5 proc. Wynik operacyjny w pewnym sensie się poprawił, tzn. znacznie zmniejszono stratę na tym poziomie: z równowartości 2,13 proc. przychodów do równowartości -0,04 proc. Analogicznie poprawiła się marża netto, choć pozostała ujemna. Niestety, na tym poziomie polepszenie było dużo mniej widoczne i ostatecznie grupa sfinalizowała 9-miesięczny okres ze stratą 8,47 mln zł.

Na poziomie EBITDA widzimy wzrost zysku ponad dwukrotny - do 14,08 mln zł. Dało to skok rentowności z 1,75 proc. do 3,11 proc. Oczywiście należy to ocenić pozytywnie. Tak więc: jest lepiej, ale nie jest idealnie, a w dodatku wyniki nadal prezentują się słabo, jeżeli zestawić je z poziomami, które generowano w analogicznych okresach lat 2014 - 2017.

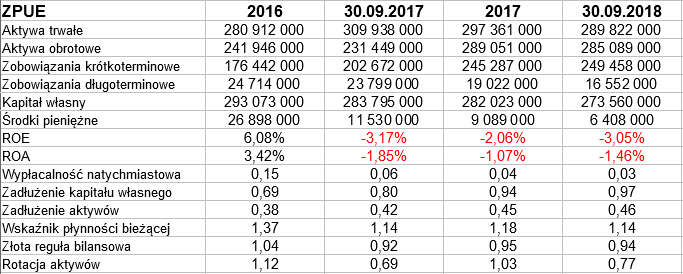

W takim razie spójrzmy jeszcze na dane bilansowe:

Oczywiście ROE i ROA są ujemne, to nie dziwi, biorąc pod uwagę stratę netto. Oba w każdym razie trochę się poprawiły w relacji rocznej.

Suma bilansowa to łącznie 575 mln zł, przy czym kwoty aktywów trwałych i obrotowych są mniej więcej wyrównane, natomiast po stronie pasywów 46 proc. to zobowiązania. Można to uznać za sytuację normalną (aczkolwiek nie doliczyliśmy rezerw i rozliczeń międzyokresowych). Złota reguła nie jest spełniona, jakkolwiek kapitał własny pokrywa 94 proc. majątku długoterminowego, tak więc brak jest niewielki.

Rotacja aktywów za 9 miesięcy wyniosła 0,77 pkt, rok wcześniej było 0,69 pkt, tak więc wskaźnik się poprawił. Co do płynności bieżącej, to nadal mamy 1,14 pkt. Nie jest to poziom wysoki, acz przynajmniej aktywa obrotowe przewyższają odpowiednie zobowiązania. Niestety, cash-flow tak w relacji r/r, jak i przez 9 miesięcy był ujemny. Gotówki ubyło, pogorszyła się wypłacalność natychmiastowa - i teraz to tylko 3 proc.

Zarząd uważa, że istotne czynniki na przyszłość to przede wszystkim: koniunktura w branży elektroenergetycznej, koniunktura w eksporcie, a także wahania kursów walut (głównie EUR/PLN) i stawek WIBOR / EUROWIBOR.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3456 gości