Czas na Rafamet

- Utworzono: czwartek, 25, kwiecień 2019 08:48

Rafamet, według deklaracji zarządu, ma teraz zamiar utrzymać "pozycję czołowego światowego producenta obrabiarek do obróbki profili jezdnych kół pojazdów szynowych". Chce też odbudować "pozycję renomowanego dostawcy ciężkich tokarek poziomych marki Poręba" oraz zajmować w dalszym ciągu rozpoznawalne miejsce w kategorii wielkogabarytowych odlewów z żeliwa szarego i sferoidalnego.

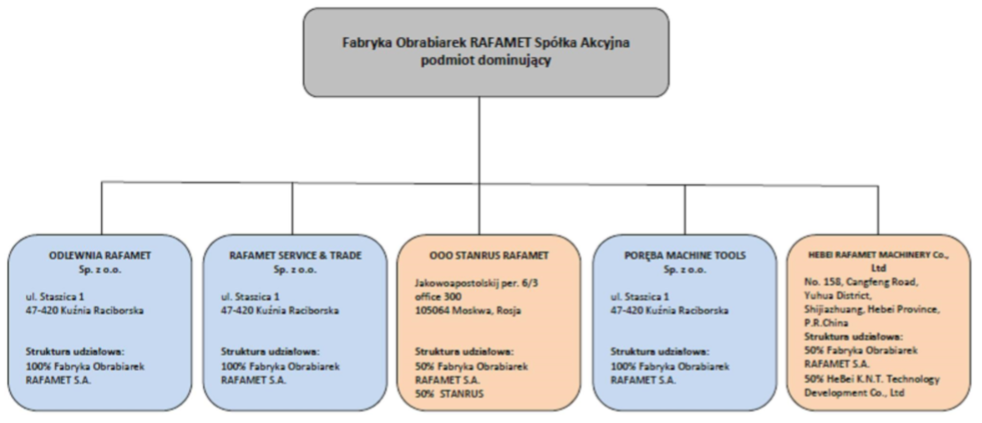

Przy okazji właśnie opisaliśmy działalność tego przedsiębiorstwa z Kuźni Raciborskiej. Jest to grupa kapitałowa, a ma następującą strukturę:

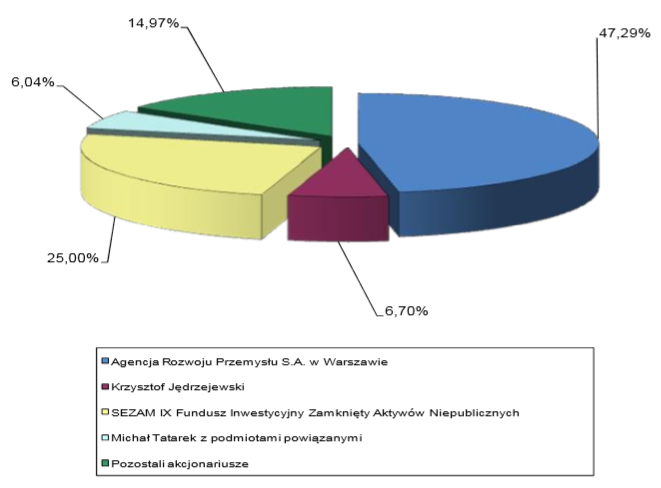

Z kolei akcjonariat jednostki dominującej prezentuje się jak poniżej:

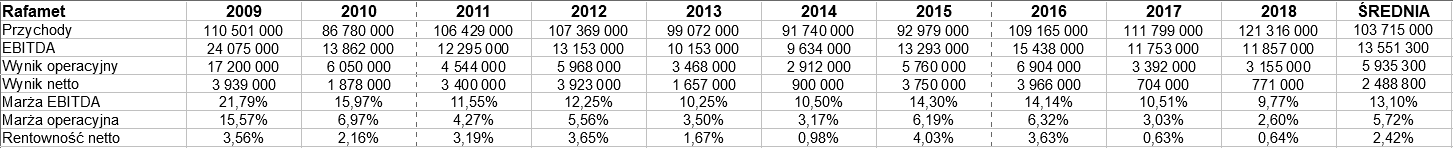

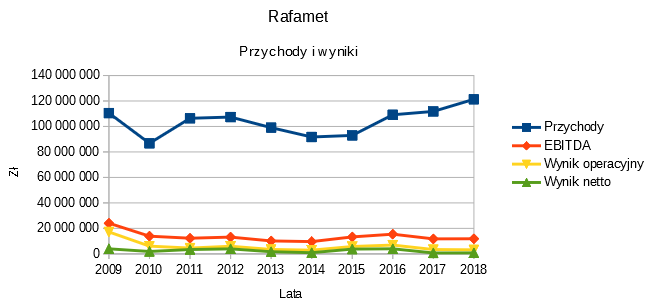

Przejdźmy do clou sprawy, do wyników skonsolidowanych. Oto i one, za długi okres 2009 - 2018:

Ani razu przez ten czas firma nie była na minusie, to niewątpliwie cieszy. W 2018 obrót wyniósł 121,32 mln zł, a to oznacza, że powiększył się o 8,5 proc. Wynik operacyjny spadł jednak z 3,39 mln zł do 3,15 mln zł, przez co odpowiednia marża spadła z 3 proc. do 2,6 proc.

Co do rentowności netto, to pozostała z grubsza na tym samym - i niestety niskim - poziomie 0,6 proc. Dla porównania, w 2016 było 3,6 proc., w 2015 nawet 4 proc.

Na wykresie dobrze widać, że ostatnie cztery lata cechowały się dodatnią dynamiką przychodów, po spadkowych latach 2013 - 2014.

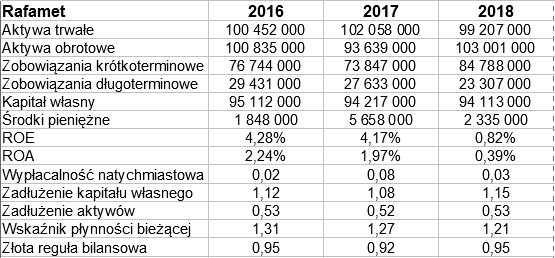

Druga tabela to tradycyjnie już bilans:

Grupa Rafamet ma majątek trwały wynoszący ok. 100 mln zł i nieznacznie większy majątek obrotowy. W tym drugim tylko 2,33 mln zł to środki pieniężne: pokrywają one obecnie raptem 3 proc. zobowiązań bieżących. Ściślej - tak było pod koniec 2018 i był to mizerny wynik w relacji do tego z 2017 (wtedy 8 proc.). Cash-flow roczny okazał się ujemny, gotówki ubyło. Na szczęście dodatnie były przepływy operacyjne netto, ale ich kwotę wypada uznać za niską (1,45 mln zł wobec 13,68 mln zł rok wcześniej).

Grupa odbiega od złotej reguły, ale tylko nieznacznie, minimalnie: bądź co bądź, kapitał własny pokrywa aż 95 proc. aktywów trwałych. Ogólne zadłużenie to 53 proc. sumy bilansowej, nie jest przesadnie wysokie. Ma w 21,5 proc. charakter długoterminowy. Płynność bieżąca to 1,21 pkt - mogłaby być lepsza, ale pewnie da się powiedzieć, że spełnia teoretyczne minima.

Z powodu redukcji zysku netto znacznie spadły ROE i ROA. Wyniosły 0,8 proc. i 0,4 proc. Liczymy te wskaźniki jako ilorazy zysku netto za dany rok i pozycji bilansowej z końca roku poprzedniego.

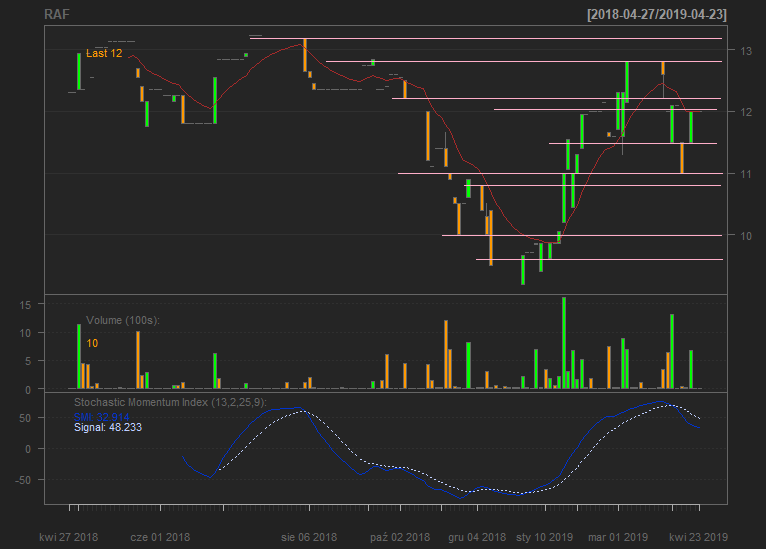

Wykres kursu w lipcu ubiegłego roku był chwilami przy 13,20 zł. Później przyszła długofalowa przecena. W grudniu rozegrano minima na 9,20 zł. Następny ruch to aprecjacja, nawet do 12,80 zł. Kilka sesji temu mieliśmy najpierw pro-sprzedażowy sygnał SMI i redukcję ceny, a potem odbicie od 11 zł w kierunku 12 zł. Jest pewna szansa na dalsze zwyżki. Faktycznym przełomem byłoby oczywiście rozbicie 13 zł w mocny sposób.

Na koniec dodajmy, że sama spółka dominująca miała 82,3 mln zł przychodów (w 2017 było 81,4 mln zł), a zarobiła na czysto 69 tys. zł (rok wcześniej ponad milion).

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2964 gości