KPPD-Szczecinek - półrocze gorsze niż rok temu

- Utworzono: środa, 24, lipiec 2019 07:14

Ukazały się wstępne, półroczne dane finansowe i operacyjne KPPD-Szczecinek. Dowiadujemy się z nich np., że wynik netto za ów okres to 4,3 mln zł. Mało to czy dużo? Trochę mało, biorąc pod uwagę skalę tego biznesu. Otóż jest to kwota o 1,8 mln zł niższa od zysku za I kw. 2018. Innymi słowy, to wyraz redukcji o niemal 30 proc.

Jakie były tego powody? Wyższe koszty robocizny, a także wzrost kosztów surowca leśnego. Rentowność też okazuje się znacznie niższa niż w I - II kw. 2018. Można to wnosić z faktu, że przychody pozostały prawie takie same, spadły tylko o 1 mln zł, do 160 mln zł. Czyli rok temu marża netto za badany okres opiewała na 6,1 / 161 = 3,8 proc., a teraz będzie to najpewniej 4,3 / 160 = 2,7 proc.

Czym jest KPPD-Szczecinek? Firma ma 14 oddziałów rozmieszczonych na wschodzie województwa zachodniopomorskiego. To 9 zakładów przerobu drewna iglastego, 2 zakłady liściaste i jeszcze inne obiekty, jak np. zakład produkcji płyt bukowych i dębowych.

Tak handluje się akcjami spółki na GPW:

Jesienią 2018 odnotowano nagły i silny wyskok do 40 zł. Był on jednak chwilowy, zaraz potem przyszła przecena. Cena spadła w rejon 20 zł. Od tego czasu mamy tendencję zwyżkową. Aktualny kurs to ok. 25 zł.

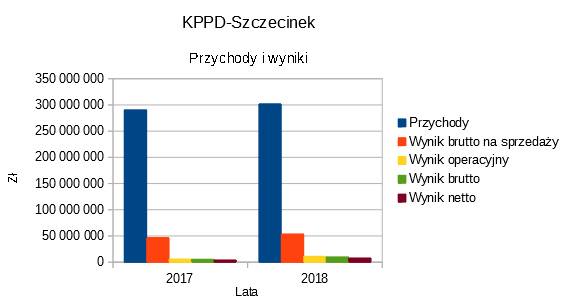

Przypomnijmy wyniki roczne KPPD z lat 2017 - 2018:

Rok 2018 był lepszy od 2017. Wzrosły przychody (o 11,5 mln zł), poprawiły się też zyski, a ich dynamika była większa od dynamiki obrotów. Stąd poprawa rentowności. Marża operacyjna wzrosła z 1,90 proc. do 3,34 proc., netto uzyskano skok z 1,5 proc. do 2,6 proc.

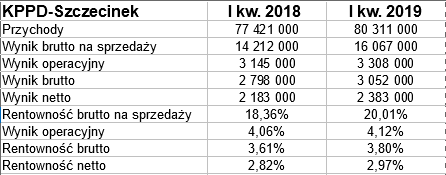

A to pierwsze trymestry lat 2018 i 2019:

Widzimy wzrost przychodów r/r o niemal 3 mln zł, a także lekką zwyżkę zysków. W efekcie marża brutto na sprzedaży przebiła 20 proc., a rentowność netto zbliżyła się do 3 proc. (rok temu 2,8 proc.).

Jak już jednak wiemy, całe półrocze tak dobre nie będzie. Przejdźmy wszelako do szybkiej analizy wskaźników bilansowych:

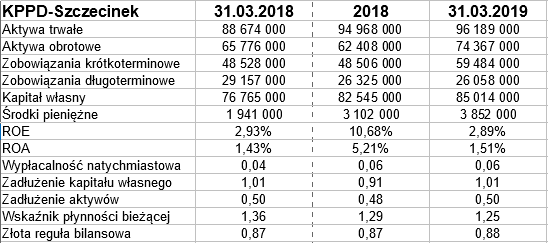

Pod koniec marca 2019 aktywa trwałe wyceniano na 96,2 mln zł, zaś obrotowe na 74,4 mln zł. Środki pieniężne wzrosły w kwartale, a także powiększyły się w relacji rocznej. W finale I kw. 2019 pokrywały 6 proc. zobowiązań krótkoterminowych (to raczej niewysoka wypłacalność natychmiastowa), podczas gdy ogólna płynność bieżąca opiewała na 1,25 pkt (powiedzmy, że taki wynik formalnie mieści się w dolnych rewirach standardu).

Firma trochę odbiega od złotej reguły, ale na szczęście tylko trochę: kapitał własny równoważy aż 88 proc. aktywów trwałych. Ogólne zadłużenie to 50 proc. sumy bilansowej, jest w normie. Ma w niemal 70 proc. charakter krótkoterminowy, ale z drugiej strony znaczy to, że aż 30 proc. zadłużenia, czyli znaczna część, to zobowiązania długoterminowe. To dobrze: firmy nie ściga jakaś bardzo potężna pula długów bieżących.

ROE i ROA liczymy jako ilorazy zysku netto za dany okres i pozycji bilansowej z końca poprzedniego roku obrotowego. I tak np. ROE (zwrot z kapitału) za I kw. 2019 to 2,9 proc., a ROA to 1,5 proc. Oba wyniki obniżyły się w relacji rocznej.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3144 gości