ZUE przed nami

- Utworzono: środa, 21, sierpień 2019 08:22

Grupa kapitałowa ZUE zatrudniała pod koniec czerwca 919 osób, z czego ponad 90 proc. w spółce dominującej. To duży biznes: obok Torpolu i Trakcji to główna polska firma zajmująca się budową i remontami infrastruktury kolejowej, w szczególności jej aspektem energetycznym.

Przewody, tory, zwrotnice, transformatory etc. - to wszystko mieści się w ofercie ZUE. Firma często przyjmuje zlecenia od PKP PLK. Zajmuje się jednak też budownictwem drogowym. Cóż, wymownym tego znakiem jest np. fakt, że w lutym 2019 otrzymała pozew o zapłatę, wniesiony przez MPK w Poznaniu. MPK domaga się od ZUE (i Elektrobudowy) łącznie ok. 20,2 mln zł z tytułu kar umownych za opóźnienia w budowie zajezdni tramwajowej. Zawarto jednak ugodę i ostatecznie firmy zapłacą tylko 2,2 mln zł, przy czym ZUE 1 mln zł.

W innym procesie to konsorcjum z udziałem ZUE jest stroną pozywającą, mianowicie pozywającą PKP PLK. Chodzi o kwotę 72,83 mln zł, z czego ZUE miałby dostać 18,5 mln zł.

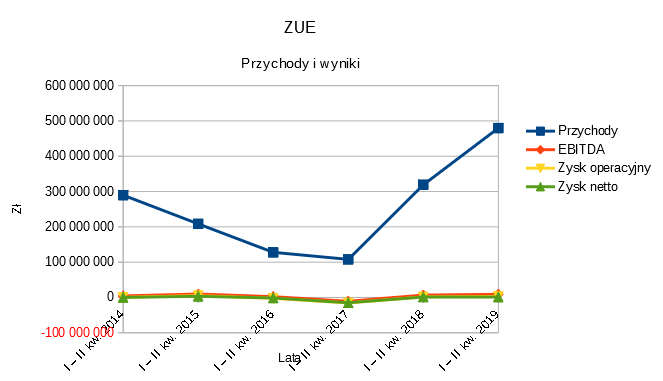

Tak czy inaczej, grupa przedstawiła dane półroczne o charakterze skonsolidowanym. Spójrzmy:

Jak widać, przychody w tym roku były przez 6 miesięcy spore. Wyniosły 479,81 mln zł. To znaczy, że r/r wzrosły obficie, bo o ponad połowę. Były 4,44 razy większe niż w I - II kw. 2018.

Wygenerowano jednak niewielkie zyski: marża EBITDA to raptem 1,87 proc., operacyjnie mamy 0,54 proc., na czysto 0,24 proc. To rentowności zbliżone do tych sprzed roku, przy czym operacyjna jest nieco lepsza. Finalna kwota to 1,14 mln zł.

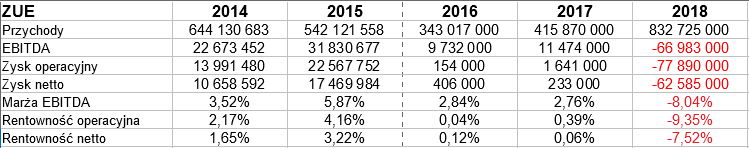

Przypomnijmy wyniki roczne z lat 2014 - 2018:

Niestety, rok 2018 był bardzo ciężki i został sfinalizowany stratami. W szczególności strata netto wyniosła 62,6 mln zł - mimo wysokich przychodów, opiewających na 832,75 mln zł. Zmaterializowały się ryzyka, jak to określił prezes w liście do inwestorów. Na przykład pojawiły się liczne przeszkody prawne, utrudniające realizację kontraktów.

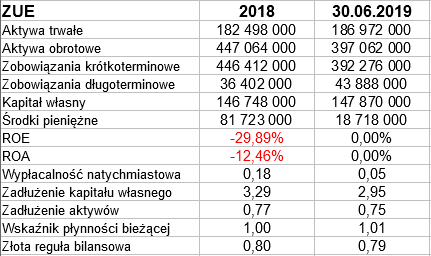

Zerknijmy na pozycje bilansowe:

Aktywa trwałe pod koniec czerwca wyceniano na 187 mln zł, obrotowe na 397 mln zł. Środki pieniężne od grudnia 2018 wymownie się skurczyły, cash-flow był ujemny, wypłacalność natychmiastowa spadła z 18 proc. do 5 proc. Niepokojące jest to, że ujemny był cash-flow operacyjny (-91 mln zł), podobnie zresztą jak rok temu.

Płynność bieżąca stoi nisko (ok. 1 pkt), złota reguła nie jest spełniona, ogólne zadłużenie uznać wypada niestety za wysokie (aż 75 proc. pasywów). ROE i ROA za pół roku były dodatnie z uwagi na zysk netto, wyniosły 0,78 proc. i 0,18 proc.

A co z wykresem?

Latem tego roku osiągnięto już 5,50 zł jako maksimum. Nastąpiło to po przełamaniu konsolidacji ograniczonej przez linię 4 zł i trwającej od wczesnej wiosny. Następna faza to już korekta i przecena, nawet do 4,50 zł. Teraz mamy 4,86 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3417 gości