O Makaronach Polskich i ich rentownościach

- Utworzono: piątek, 20, wrzesień 2019 06:44

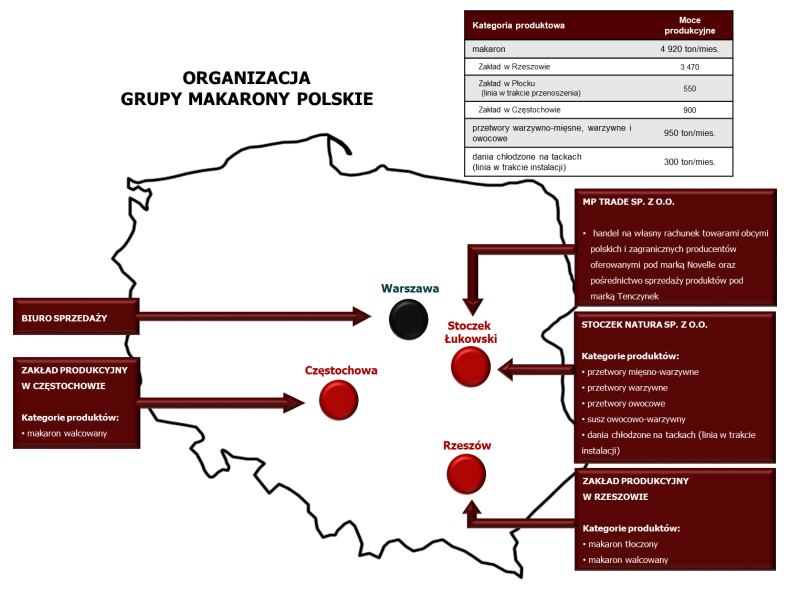

Makarony Polskie to grupa kapitałowa z branży spożywczej. Składa się z trzech spółek: dominująca to Makarony Polskie S.A., zależne to Stoczek Natura sp. z o.o. oraz MP Trade sp. z o.o.

Spółka dominująca skupia się na produkcji rozmaitych gatunków makaronu. Są to makarony z mąki durum i pszenicznej, makarony orkiszowe, gryczane i żytnie, wreszcie makarony w wersjach smakowych (np. ze szpinakiem czy pietruszką). Marki należące do spółki to np. Sorenti, Abak i Makarony Polskie. Jako Sorenti są sprzedawane także sosy do makaronów.

Spółka Stoczek Natura wytwarza dania gotowe, sałatki, dżemy, powidła czy pasztety. MP Trade dystrybuuje wyroby dwóch pozostałych spółek i innych producentów.

Tak prezentuje się schemat organizacyjno-operacyjny, zamieszczony w raporcie półrocznym:

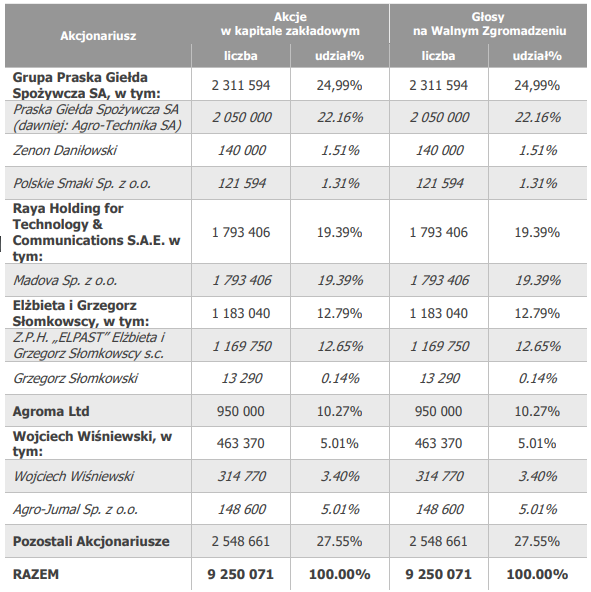

Oto i akcjonariat spółki dominującej:

Zerknijmy teraz na wykres kursu akcji, bowiem oczywiście papierami Makaronów handluje się na GPW:

W kwietniu 2019 wykres schodził w okolice 4 zł, chwilami niżej. Później uformował się trend wzrostowy, w wyniku czego w czerwcu przetestowano opór na poziomie 5,40 zł. Następna faza to dość mocna przecena i potem tendencja zniżkowa. W sierpniu doszło do ponownego rozegrania wsparcia na 3,98 zł. Od tego czasu mamy systematyczny, spokojny wzrost. Ostatnie zamknięcie to 4,40 zł.

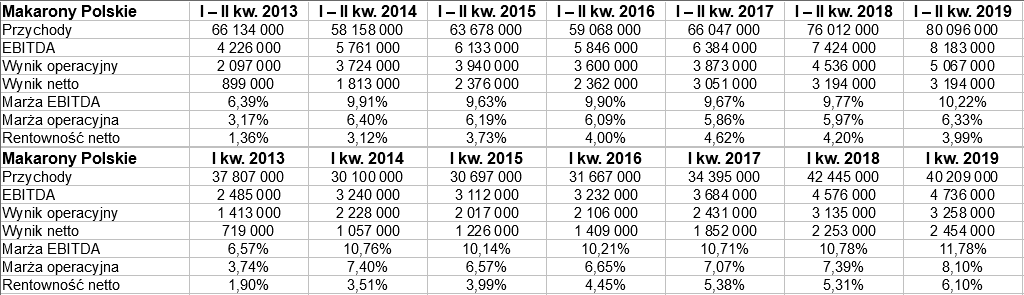

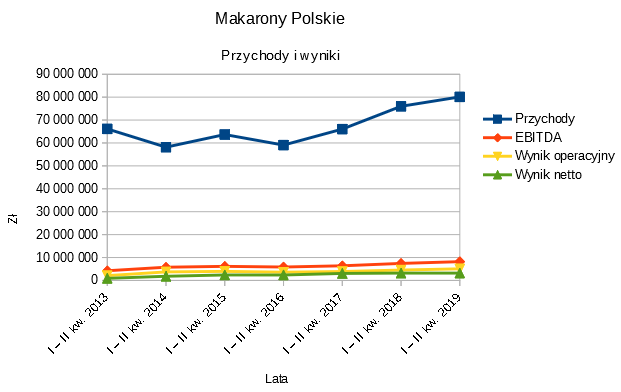

Spójrzmy na wyniki skonsolidowane pierwszych kwartałów i półroczy w latach 2013 - 2019:

Przychody półroczne to w tym roku ponad 80 mln zł. W relacji rocznej nastąpił wzrost o 4 mln zł, tj. o 5,4 proc.

Rentowności okazały się zbliżone do tych sprzed roku, np. marża EBITDA to ok. 10 proc., rentowność operacyjna to z grubsza 6 proc., netto mamy 4 proc. Formalnie rentowności EBITDA i operacyjna wzrosły, a marża netto spadła.

Można zauważyć, że rentowności półroczne są niższe od tych z pierwszego trymestru 2019. Rok wcześniej było analogicznie.

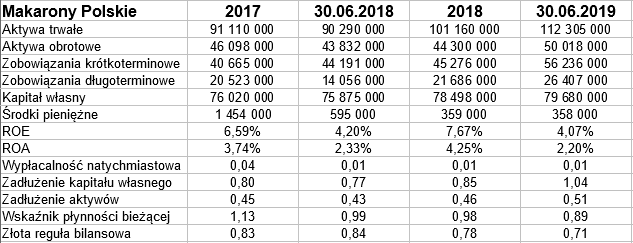

Spójrzmy na bilans:

Pod koniec czerwca 2019 aktywa trwałe wyceniano na 112,3 mln zł, zaś krótkoterminowe na 50 mln zł. Mało jest niestety środków pieniężnych: kwota 358 tys. zł pokrywa tylko 1 proc. zobowiązań bieżących. Ogólny wskaźnik płynności bieżącej na poziomie 0,89 pkt wypada również uznać za słaby (zwykle za minimum uznaje się ok. 1,20 - 1,50 pkt, czy choćby 1,00 pkt).

Dodajmy, że w majątku obrotowym prym wiodą należności krótkoterminowe (30,1 mln zł), drugie miejsce mają zapasy (19,2 mln zł). W majątku rzeczowym mamy głównie aktywa trwałe, ale np. blisko 10 mln zł przypada na inne wartości niematerialne, a 6 mln zł na wartość firmy.

Złota reguła bilansowa nie jest spełniona, kapitał własny równoważy tylko 71 proc. aktywów trwałych. Ogólne zadłużenie to 51 proc. sumy bilansowej, przy czym ponad 2/3 zobowiązań ma charakter krótkoterminowy.

Na koniec: przepływy operacyjne netto wyniosły w półroczu 7,34 mln zł. Przepływy inwestycyjne były ujemne, finansowe zaś dodatnie.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5424 gości