Orzeł Biały i dane półroczne

- Utworzono: czwartek, 26, wrzesień 2019 06:15

Orzeł Biały prowadzi skup akumulatorów i przerabia je w taki sposób, że uzyskuje z nich ołów. Przedsiębiorstwo to ma ok. 33-procentowy udział w polskim rynku ołowiu.

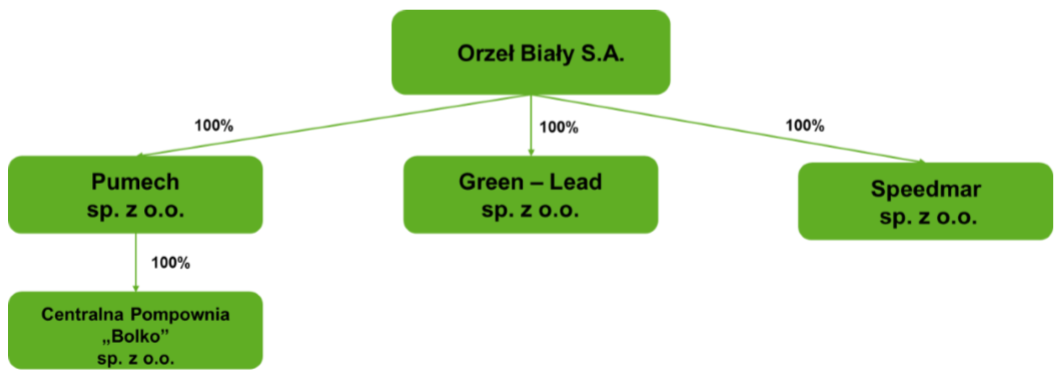

Biznes pracuje jako grupa kapitałowa:

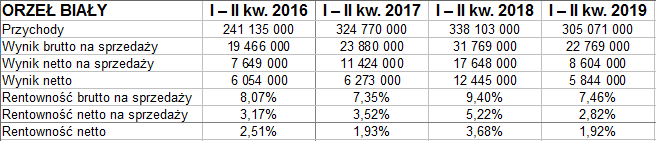

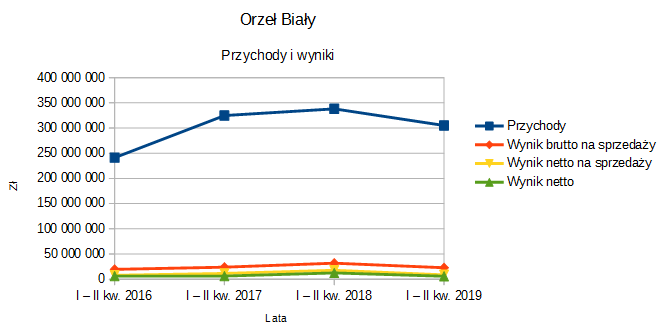

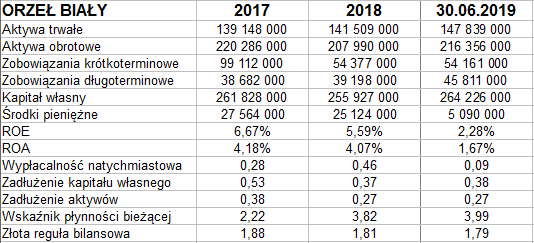

Wypada przyjrzeć się najnowszym dostępnym wynikom finansowym Orła Białego. Oto i skonsolidowane dane półroczne:

Po pierwsze, widzimy redukcję przychodów: z 338,10 mln zł do 305,07 mln zł. Tak więc - do 90 proc. poprzedniej sumy.

Spadły też zyski. Niestety - bardziej (jeśli mowa o dynamice) niż obroty. Innymi słowy, rentowności się obniżyły. Marża brutto na sprzedaży spadła z 9,40 proc. do 7,46 proc., operacyjna z 5,22 proc. do 2,82 proc., a netto - z 3,68 proc. do 1,92 proc. Uzyskana kwota zysku netto to 5,84 mln zł.

Jak na tym tle wyglądają dane bilansowe?

Aktywa grupy Orzeł Biały to ostatnio 364,20 mln zl. Aktywa trwałe stanowią ok. 40 proc. tej puli. Po stronie pasywów zobowiązania to tylko 27 proc., czyli zadłużenie jest relatywnie niskie.

ROE i ROA liczymy jako ilorazy zysku netto za dany okres (np. półrocze) i pozycji bilansowej z końca poprzedniego roku kalendarzowego. Półroczne ROE i ROA w tym roku to 2,3 proc. i 1,7 proc. Rok temu było to, czego akurat nie ma w tabelce, 4,75 proc. i 3,46 proc. Zatem zwroty z kapitału i aktywów pogorszyły się, co jednak nie dziwi - w kontekście obniżonego zysku netto.

Złota reguła bilansowa jest zachowana, wskaźnik płynności bieżącej sytuuje się na poziomie 4 pkt (dobrym, wysokim), a wypłacalność natychmiastowa to 9 proc. (raczej niska, niestety).

Ogólny obraz z pewnością nie jest dramatyczny, niemniej spadek zysków i rentowności budzi niepokój, a w odniesieniu do bilansu wypadałoby zapewne popracować nad gotówką oraz zwrotami ROE i ROA.

Ostatnia rzecz to wykres kursu akcji:

Trend jest jawnie spadkowy. Przypomnijmy: najpierw, wiosną 2019, notowania spadły prawie do 9,50 zł. Później rozwinął się trend zwyżkowy, którego apogeum to lipiec i maksima na 11,35 zł. Kolejna faza to już przecena. Niedawno testowano wsparcia na 9,40 zł (w sierpniu), 9,70 zł i 9,80 zł. Opory to ok. 10 zł, 10,15 zł, 10,35 zł i 10,50 zł. CCI wchodzi w obszar wyprzedania, a zarazem dotykamy dolnej wstęgi Bollingera. Daje to nadzieję na ruch ku wstędze górnej. Ta biegnie przy 10,35 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3772 gości