W jakie spółki teraz inwestować?

- Utworzono: piątek, 15, marzec 2013 15:21

Wszelka próba odpowiedzi na pytanie postawione w tytule musi z konieczności rozpocząć się od sztandarowego sformułowania: „to zależy”. Te dwa słowa mogą stanowić banalny wybieg, maskujący niepewność, ale wcale nie musi tak być. Cała rzecz w tym, by sprecyzować, jaki horyzont czasowy nas interesuje, jak dużo jesteśmy w stanie zainwestować – i jak wielkie ryzyko podjąć.

Spółki na warszawskiej GPW podzielone są, jak chyba na każdej giełdzie, według sektorów. Dla niektórych branż utworzono nawet specjalne indeksy, co z jednej strony pozwala wyodrębnić podobne do siebie przedsiębiorstwa z puli ponad czterystu, z drugiej zaś – daje możliwość uogólnienia wniosków, jakie płyną z analizy poszczególnych przedstawicieli danego sektora.

Takie indeksy to WIG-Banki, WIG-Budownictwo, WIG-Chemia, WIG-Deweloperzy, WIG-Energia, WIG-Media, WIG-Paliwa, WIG-Spożywcze, WIG-Surowce, WIG-Telekomunikacja. Na podstawie wykresów, rozpatrywanych w okresie ostatnich trzech lat, można je z grubsza podzielić na trzy grupy: te, które znajdują się w wyraźnym trendzie wzrostowym, te, które systematycznie tracą na wartości – i wreszcie te, których sytuacja w takim horyzoncie jest niejednoznaczna, aczkolwiek nie znaczy to, że nie da się wyróżnić krótkoterminowych tendencji.

*

Z pewnością pozytywne wrażenie robi wykres indeksu WIG-Chemia. Jego wartość rośnie niemal od samego początku jego istnienia (pomijając krótki okres na przełomie 2008 i 2009 roku). W marcu 2009 notowano ok. 1600 pkt, w maju roku 2011 udało się przekroczyć 8000 pkt, obecnie wykres jest już powyżej 10500 pkt. Wzrost w ciągu ostatnich 12 miesięcy przekracza 39,33 proc.

Taki kształt wykresu nie dziwi, jeśli weźmiemy pod uwagę, że właściwie wszystkie spółki uwzględniane w chemicznym indeksie od dawna mocno zyskują. Za jedną akcję Azotów Tarnów płaciło się 14 marca 2012 na zamknięciu 33,5 zł – zaś 14 marca 2012 już 56 zł. Oznacza to roczny wzrost ceny o ponad 67 proc. Akcje Synthosu podrożały w tym samym okresie o 17,65 proc. (ale w ciągu dwóch lat – już o 65,76 proc.). Puławy zyskały natomiast 43 proc., przy czym notowany obecnie kurs 131,70 zł i tak jest niższy od historycznych szczytów z grudnia (powyżej 144 zł). W przypadku Polic zysk z ostatnich 12 miesięcy to prawie 60,6 proc. O prawie 27 proc. podrożały akcje Ciecha, nawet jeśli w przypadku tej firmy trend wzrostowy nie jest tak bardzo widoczny (tzn. z pewnością istnieje od połowy września 2011, ale w terminie kilkuletnim sprawia raczej wrażenie części szerokiej konsolidacji). W spółce tej w dalszym ciągu prowadzony jest proces restrukturyzacji.

W nasze ogólne wrażenie wpisuje się opinia Łukasza Siwka, odpowiedzialnego w DM Millennium m.in. za analizę spółek z sektora chemicznego: - Rok 2012 był bardzo udany dla posiadaczy akcji spółek chemicznych. Obrazujący sytuację sektora chemicznego indeks WIG-Chemia wzrósł w minionym roku o około 57%. Wzrost ten rozkładał się, co ciekawe, równomiernie, jakkolwiek różne były przyczyny, które go wywoływały. Na początku roku chodziło w dużej mierze o wyniki roczne. – Był to okres wzrostu kursów w związku z rekordowymi wynikami spółek za 2011 rok – mówi Siwek. – Kolejne wzrosty to efekt ogłoszonego przez Acron wezwania na akcje Azotów Tarnów. W drugiej połowie roku impulsem aprecjacyjnym dla WIG-Chemia było wezwanie na akcje Puław oraz zapowiedziana przez Skarb Państwa fuzja dwóch spółek azotowych.

Znaczący wpływ na rynek chemiczny mają ceny surowców. Inwestorzy mogą liczyć także na pozytywne aspekty wspomnianej wyżej konsolidacji Azotów Tarnów i Puław: - Przejęcie Puław przyczyni się do zwiększenia wartości obu spółek i będzie korzystne dla ich akcjonariuszy – wyjaśnia Łukasz Siwek. - Po połączeniu grupa stanie się liderem polskiego rynku nawozowo-chemicznego, a także trzecim pod względem wielkości podmiotem na europejskim rynku nawozów azotowych.

*

Od połowy ubiegłego roku intensywnie rośnie także wykres indeksu WIG-Paliwa. W ciągu ostatnich dwunastu miesięcy jego wartość zwiększyła się o ponad 44 proc. Kilka dni temu udało się nawet wykroczyć ponad poziom 4000 pkt.

W przypadku spółek z tego portfela sytuacja jest nieco bardziej złożona, niż przy WIG-Chemia. Kurs PGNiG zaczął gwałtownie rosnąć dopiero w listopadzie ubiegłego roku, po długim okresie konsolidacji. 5 listopada na zamknięciu notowano 3,95 zł, 14 marca natomiast 5,99 zł (co jest wynikiem porównywalnym jedynie z wierzchołkami z czasu spekulacyjnej hossy w 2007). Należy mieć na uwadze, że z technicznego punktu widzenia po takiej nagłej aprecjacji naturalna byłaby korekta (przynajmniej do wsparć w okolicy 5,40 zł – 5,45 zł).

Warto zauważyć, że tendencji wzrostowej nie ma na wykresie MOL – co nie dziwi, biorąc pod uwagę, że węgierska spółka osiągnęła w roku 2012 dość słabe wyniki (w porównaniu z rokiem 2011 spadły przychody, EBITDA i zysk netto, a także – choć nieznacznie – rentowność netto). Jej wykres przebiega przynajmniej od półtora roku w szerokiej konsolidacji, przy czym obecnie widzimy fazę spadkową. Konsolidację widać także na wykresach Exillon, Kulczyk Oil Ventures (w ciągu ostatnich 12 miesięcy kurs zresztą spadł) i Petrolinvestu (gdzie również jest ona skutkiem znaczącego spadku – jesienią ubiegłego roku cena przekraczała 2,20 zł, obecnie jest to ok. 1,20 zł). Od początku grudnia dwukrotnie podrożały natomiast akcje Duon.

Widzimy zatem, że tylko w przypadku czterech spółek z tego indeksu można mówić o jednoznacznych, długofalowych wzrostach, przy czym trzy z nich (PKN Orlen, PGNiG i Lotos) odpowiadają za ponad 96 proc. wartości portfela, udział Duon jest natomiast minimalny.

*

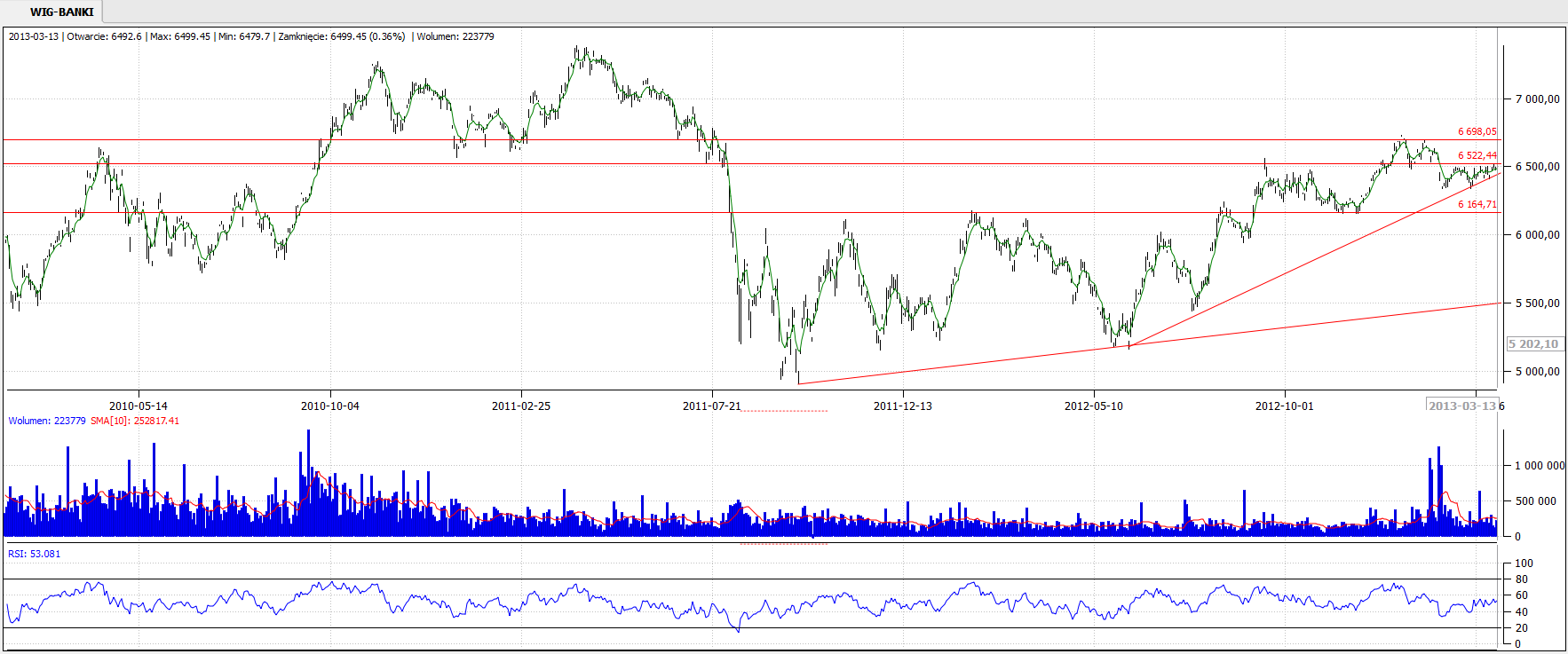

W roku 2012, według danych NBP, zysk netto sektora bankowego w Polsce wyniósł 16,21 mld zł, a więc wzrósł w porównaniu z rokiem 2011 o 4 proc. A jak prezentuje się wykres indeksu WIG-Banki? Pomiędzy 14 marca 2012 a tym samym dniem roku następnego wartość tego indeksu zwiększyła się o 6,75 proc. (co ciekawe, wykres znajduje się na niższych poziomach niż w roku 2011). W kwietniu i maju 2012 notowano znaczące osłabienie, dopiero po nim rozwinęła się tendencja wzrostowa.

Aprecjacja wydaje się dość słaba (w porównaniu z chemią i paliwami), co nie dziwi: np. akcje PKO BP, spółki odpowiedzialnej za prawie 39 proc. portfela WIG-Banki, kosztują obecnie mniej więcej tyle samo, co rok temu (35 zł), w międzyczasie zaś ich wartość wahała się pomiędzy poziomami 30 zł i 38 zł. Skonsolidowane wyniki PKO BP za rok 2012 były zresztą słabsze (co prawda – nieznacznie) od rekordowych kwot z roku 2011.

14 marca 2012 za jedną akcję Pekao S.A. płaciło się 154,2 zł, rok później było to 161 zł, wzrost wyniósł więc raptem 4,4 proc. Stosunkowo mało podrożały także walory Getin Holding (o 7,63 proc.).

W badanym okresie znacznie bardziej podrożały walory BRE Banku (o 12 proc.), BPH (o 20,87 proc.), czy Banku Handlowego (o 27 proc.).

Dużym wydarzeniem zeszłego roku był debiut akcji Alior Banku. Obecnie płaci się za nie ok. 70 zł. Sam debiut był sensacją, poza tym w krótkim czasie walory podrożały aż o 25 proc. (do 75 zł, w szczycie notowano nawet 77 zł). Później jednak przyszła stabilizacja na niższych poziomach, przy małej zmienności. Mało tego, 7 marca podjęto nawet (nieudaną jeszcze) próbę zejścia na niższe poziomy (66,5 zł).

*

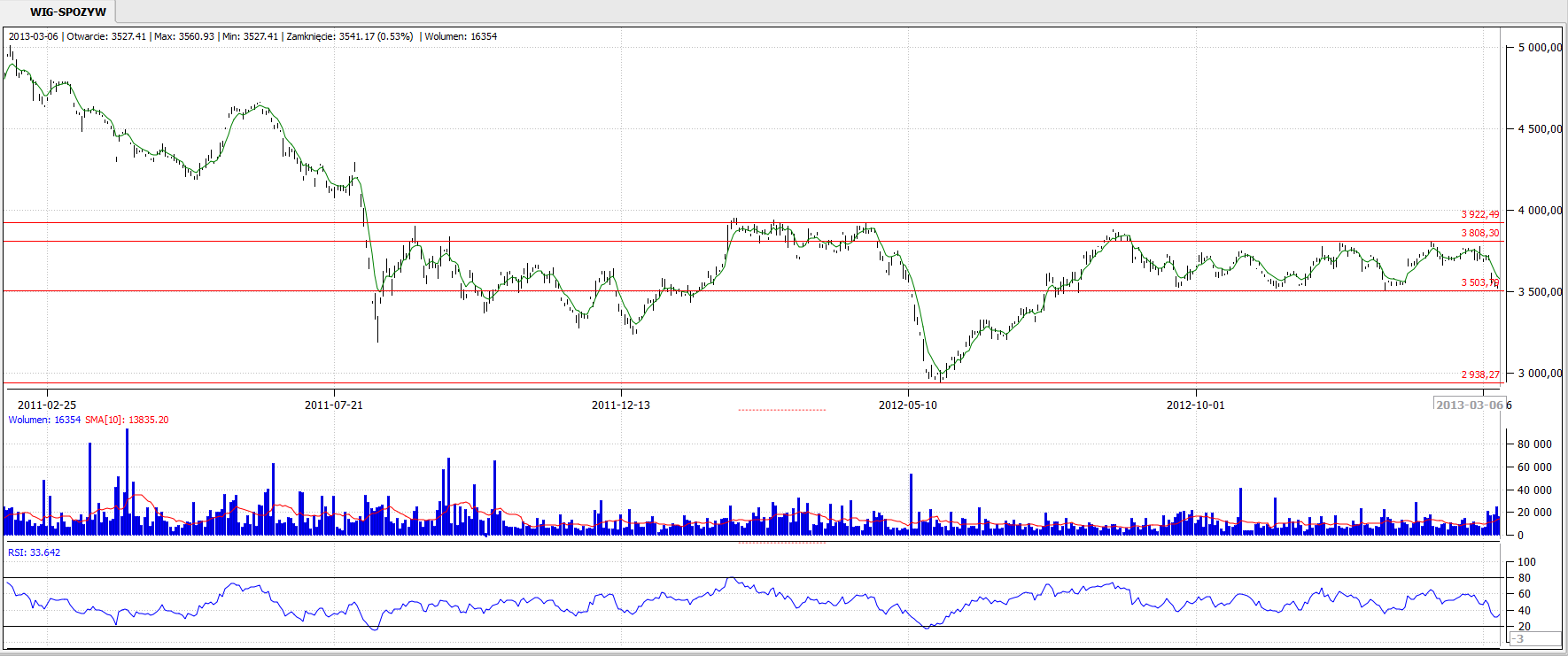

Interesujące może być spojrzenie na WIG-Spożywczy. W lutym, marcu i kwietniu 2012 notowano tu poziomy rzędu 3750 – 3920 pkt, później nastąpił gwałtowny spadek poniżej 2950 pkt, zaś po odbiciu (w drugiej połowie roku) uformowała się kolejna konsolidacja, tym razem w okolicach 3500 – 3800 pkt.

Zauważmy, że aż 51,7 proc. portfela tego indeksu generuje Kernel Holding – tymczasem ten, kto kupił akcje tej spółki po cenie zamknięcia 14 marca 2011, dotąd stracił niemal 7,5 proc., maksymalnie mógł zaś zyskać 13,77 proc. (pod koniec sierpnia). Trudno tu mówić o jednoznacznym trendzie.

Akcje Wawel (10 proc. portfela) rok temu kosztowały niespełna 590 zł, zaś 14 marca 2013 na zamknięciu kurs sięgał 825 zł (wzrost ceny o 40 proc.). To zrozumiałe, bowiem firma notuje coraz lepsze wyniki. Przykładowo: zysk netto z roku 2010 to 47,74 mln zł. W roku 2011 kwota ta wyniosła 56,66 mln zł. Najnowsze dane mówią natomiast o 66,67 mln zł wyniku netto w roku 2012.

Słodycze w ogólności wydają się być „na fali”. Akcje Mieszko w ciągu roku podrożały o 26,64 proc., zaś długoterminowy trend wzrostowy widać już od października 2008 roku. W przypadku ZPC Otmuchów aprecjacja wyniosła 40 proc., przy czym o ile 19 grudnia płaciło się 10 zł, o tyle obecnie cena oscyluje w okolicy 14 zł (podejmowano nawet próby jej przebicia). Z drugiej strony, wykres Colian S.A. od prawie roku porusza się w konsolidacji pomiędzy 1,76 zł a 2,40 zł, a pomiędzy 14 marca 2012 i tym samym dniem roku bieżącego akcje straciły 23,5 proc. wartości.

Co do Mieszka, to należy mieć na uwadze, że o ile skonsolidowany zysk netto w latach 2010 i 2011 wynosił odpowiednio 12,24 mln zł i 30,51 mln zł, o tyle po 9 miesiącach roku 2012 było to jedynie 4 mln zł (połowa analogicznej kwoty rok wcześniej) – i to przy wzroście przychodów, co świadczy o spadku rentowności. Za kilka dni ukaże się raport za cały rok i wówczas będziemy mogi ocenić obecną kondycję finansowa spółki.

Słabiej oczywiście jest w przypadku spółek mięsnych, które także współtworzą indeks. Trend spadkowy na wykresie PKM Duda ciągnie się już od końca stycznia 2011, przy czym od maja 2012 mamy konsolidację na niskich poziomach – co podważa istotność obserwowanego w marcu 2013 wzrostu (z 32 groszy do 53 groszy). Może się bowiem okazać, że jest to jedynie testowanie górnego ograniczenia. Nisko stoją także akcje Indykpolu. Warto jednak zauważyć trend wzrostowy na papierach Zakładów Mięsnych Henryk Kania. Rozpoczął się on we wrześniu 2011 roku (od tego czasu akcje podrożały o 160 proc., w ciągu ostatniego roku natomiast o 62,3 proc.).

W branży problemem są wysokie ceny surowców (pasz), duża konkurencja, a także – co szkodzi zwłaszcza eksportowi – sytuacje takie, jak ostatnia afera z koniną w wołowinie, które obniżają wiarygodność produktów. Problemem jest też to, że Polacy ograniczają (w dobie kryzysu) wydatki na mięso.

*

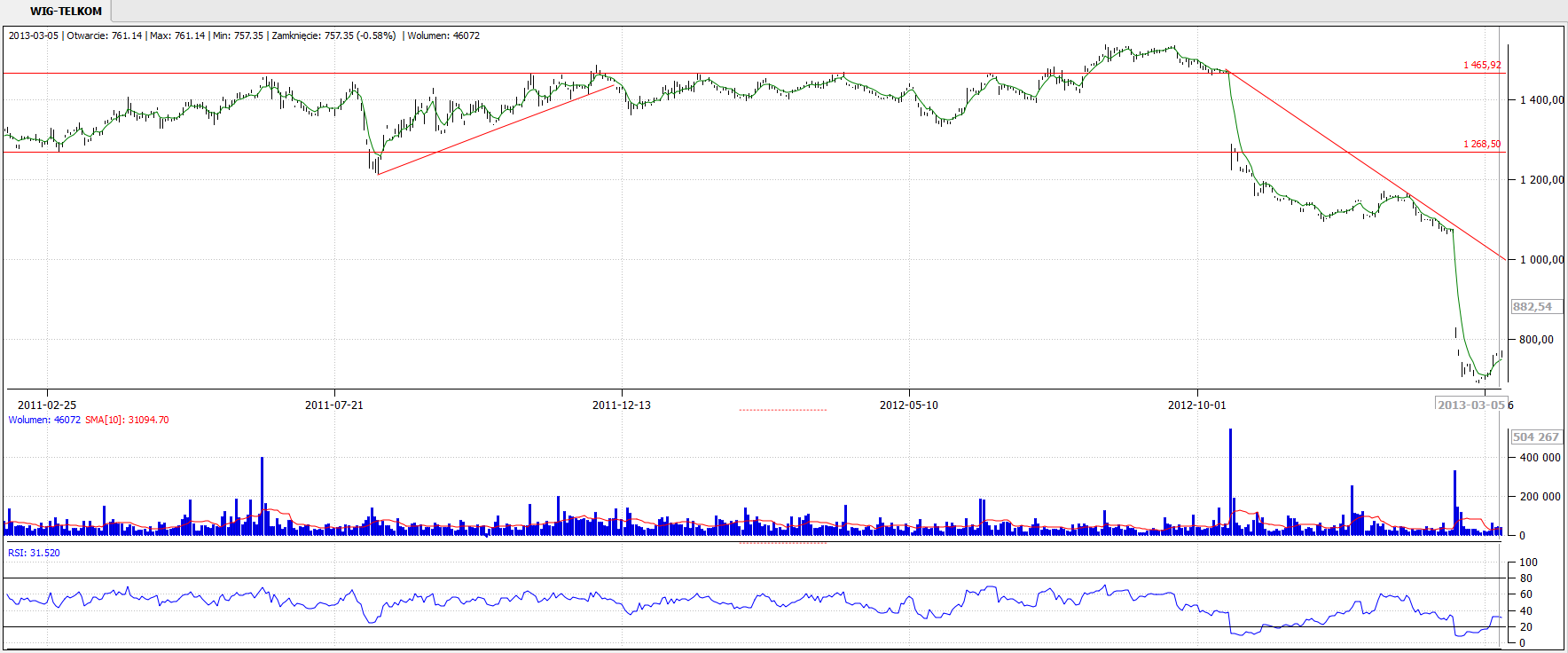

Na wykresie indeksu WIG-Telekomunikacja widać bardzo kiepską sytuację – w połowie października notowano około 1460 pkt, później nastąpiło tąpnięcie, które sprowadziło notowania poniżej 1200 pkt, w lutym natomiast kolejne, w wyniku którego obecnie mamy ok. 756 pkt. Odpowiedzialna za to w dużej mierze była Telekomunikacja Polska S.A. i jej słabe wyniki, a także kroki takie, jak obniżka dywidendy dla akcjonariuszy.

Kształt wykresu WIG-Telekomunikacji jest dość wiernym odbicie wykresu kursu akcji TP S.A., co nie dziwi, bo jest ona odpowiedzialna za ponad 69 proc. tego portfela. W ciągu roku akcje giganta straciły 60 proc. wartości. Akcje Netii w tym czasie też straciły (24,5 proc.), podobnie Hawe (spadek o 44,2 proc.).

Nie napawa optymizmem, jak wiadomo, sytuacja w sektorach budowlanym i deweloperskim. Indeksy WIG-Deweloperzy i WIG-Budownictwo są w dość kiepskiej kondycji. Co ciekawe, spółka Echo Investment wyraźnie zyskuje – w grudniu 2011 kurs wynosił nawet 3,05 zł, teraz 5,85 zł (a w ciągu roku przyrost wyniósł 43,4 proc.). Z kolei np. akcje Budimexu są dużo tańsze niż np. w kwietniu 2011 roku lub marcu 2012, ale z drugiej strony od końca sierpnia 2012 rysuje się wyraźna tendencja wzrostowa. W przypadku Elbudowy można wręcz mówić o wzroście w porównaniu z połową marca roku 2012 (o niemal 20 proc.).

Nie jest więc tak, że w branżach tych wszystkie spółki są skazane na porażkę, na pewno jednak rynek wciąż pozostaje niepewny, zwłaszcza jeśli chodzi o czynniki fundamentalne – nie jest bowiem tajemnicą, że sektor boryka się ze stałymi problemami, takimi jak zatory płatnicze, niespłacalne kredyty, wysokie ceny materiałów i surowców, spadek liczby zamówień itd. Inwestor powinien się więc liczyć z tym, że nawet jeśli obserwować można poprawę niektórych wskaźników finansowych i wzrosty kursów, to fundamenty te mogą nagle okazać się kruche (pamiętajmy, że spektakularnych bankructw w roku ubiegłym też mało kto się spodziewał).

W przypadku WIG-Informatyka sytuacja nie jest jednoznaczna: owszem, od września 2011 zasadniczo mamy trend wzrostowy, ale z drugiej strony, obecnie wykres indeksu jest wyraźnie niżej niż linia szczytów z lutego roku ubiegłego. Niemniej, jeśli mierzyć od 14 marca, to mamy wzrost, systematyczny trend aprecjacyjny rysuje się też od listopada.

Indeks WIG-Surowce wzrósł o 24 proc. w ciągu ostatnich 12 miesięcy, przy czym teraz i tak jesteśmy nieco poniżej styczniowych szczytów. To oczywiście dobry wynik, ale – niejako wbrew pozorom – wykresy kursu akcji tych spółek często cechują się dużymi zmianami. Spółki te wrażliwe są na zmiany cen surowców, znaczenie miał także nowy podatek od kopalin. Zauważmy np., że od listopada cena akcji Jastrzębskiej Spółki Węglowej wzrosła z 83 zł do 96 zł, ale z drugiej strony w marcu 2012 kurs przekraczał 105 zł, z tej perspektywy mamy więc spadek.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3126 gości