Dla nich dług to podstawa zysku

- Utworzono: piątek, 12, lipiec 2013 16:03

Windykacja należności to temat, który staje się bardzo nośny w okresach spowolnienia gospodarczego. Naturalnym zjawiskiem jest wówczas to, że dłużnicy - zarówno osoby fizyczne, jak i firmy czy stowarzyszenia - mają problemy ze spłatą na czas swoich zobowiązań, czy nawet z jakąkolwiek ich spłatą.

Z drugiej strony, wierzyciele nie zawsze mają dość wiedzy, nerwów i czasu, by samodzielnie zajmować się dochodzeniem należności - albo po prostu potrzebują pieniędzy w możliwie bliskim terminie. Wówczas mogą nie tylko zapłacić firmie windykacyjnej za podjęcie odpowiednich działań, ale nawet sprzedać wierzytelności. Wówczas wierzyciel ma problem z głowy, choć oczywiście odzyskuje równowartość jedynie części swoich pieniędzy. Problem w tym, że firmy windykacyjne szacują ryzyko i nie każdą wierzytelność są gotowe nabyć, w szczególności nie za każdą dużo zapłacą.

Branża wierzytelności dzieli się przynajmniej na dwa sektory, które skrótowo określa się jako B2C i B2B. Pierwszy obejmuje długi osób fizycznych wobec banków i ubezpieczycieli, drugi - długi, jakie jedne przedsiębiorstwa mają wobec innych.

W tym drugim obszarze działa na przykład Kredyt Inkaso S.A., notowana na warszawskiej GPW. Prewencyjnie zarządza ona wierzytelnościami, prowadzi monitoring płatności oraz windykację i obrót przeterminowanymi należnościami. W ciągu ostatniego roku obrotowego (który spółka liczyła od 1 kwietnia 2012 do 31 marca 2013) skonsolidowane przychody Grupy Kredyt Inkaso wyniosły 110,39 mln zł, zaś EBIT 47,95 mln zł. Były to znaczne wzrosty w stosunku rocznym (o 74 proc. r/r i 58 proc. r/r).

Również Pragma Inkaso S.A. zarządza wierzytelnościami biznesowymi, aczkolwiek zajmuje się również udzielaniem krótkoterminowych pożyczek. Skonsolidowany przychód Grupy Pragma Inkaso za rok 2012 to brutto 352,13 mln zł, netto zaś 39,2 mln zł, zarobek na czysto wyniósł 10,29 mln zł.

Best S.A. to z kolei przykład firmy windykacyjnej, która na GPW jest już od 16 lat, a powstała jeszcze wcześniej, w roku 1994. Na windykacji spółka skoncentrowała się w ostatniej dekadzie. Firma straciła w ubiegłym roku netto 1,211 mln zł (przy 40,8 mln zł przychodów ze sprzedaży), ale prowadzona przez nią grupa kapitałowa zyskała na czysto 26,89 mln zł (o 14,7 proc. więcej niż rok wcześniej).

Szesnastoletnią historię ma za sobą także Cash Flow S.A., na GPW obecna od roku 2006. Prowadzi postępowania windykacyjne zarówno o charakterze polubownym, jak i sądowym czy egzekucyjnym, skupuje wierzytelności, zarządza wierzytelnościami hipotecznymi. Niestety, w ubiegłym roku nie udało się jej kupić portfeli wierzytelności bankowych, na które liczyła. Zysk netto firmy wyniósł tylko 797 tys. zł - przy 14,74 mln zł przychodów (w 2011 było to 1,88 mln zł przy 3,48 mln zł przychodów).

Kruk oferuje sprawdzanie wiarygodności osób i podmiotów gospodarczych, dochodzi wierzytelności na drodze sądowej i skupuje je, dokonuje windykacji pozasądowej i terenowej. Grupa Kruk działa także na rynku rumuńskim, czeskim i węgierskim. W roku skonsolidowane przychody wyniosły 343 mln zł, a zysk netto 81,2 mln zł. Oznacza to wzrosty roczne odpowiednio o 25 proc. i 22,3 proc.

Kolejny bohater naszej analizy to P.R.E.S.C.O. S.A., obecna na GPW od 29 lipca 2011 roku. Jej podstawowa działalność to skup nieregularnych wierzytelności konsumenckich na podstawie umów cesji, a potem odzyskiwanie ich na własny rachunek i ryzyko. W 2012 roku spółka uzyskała 90,8 mln zł przychodów ze sprzedaży i 22 mln zł zysku netto. Były to wyniki lepsze od tych z 2011 (odpowiednio 41 mln zł i 14,7 mln zł). Niestety, pierwszy kwartał roku 2013 wypadł słabiej, o tym jednak za chwilę.

Na GPW mamy także Giełdę Praw Majątkowych Vindexus S.A. - dokonuje ona zarówno windykacji na zlecenie, jak i zakupu portfeli wierzytelności. W branży jest obecna już od 18 lat, zajmuje się m.in. niespłaconymi kredytami bankowymi, należnościami z faktur czy not odsetkowych. Grupa, której przewodzi Vindexus, zarobiła w ubiegłym roku na czysto 7,365 mln zł przy 31,82 mln zł przychodów (lepszą rentowność notowano w 2011, gdy przychody wyniosły co prawda mniej niż 22 mln zł, ale zysk przekroczył 19,5 mln zł).

Dywidendę z zysku za rok 2012 wypłaca w tym roku tylko Pragma Inkaso (akurat dzień 12 lipca jest dniem wypłaty, która wynosi 1,09 zł na akcję).

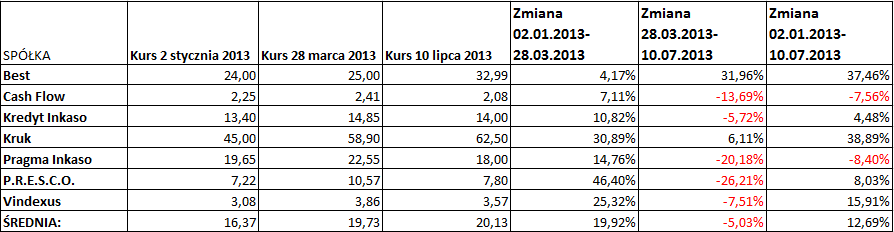

Przyjrzymy się teraz sytuacji wspomnianych przedsiębiorstw w pierwszym kwartale bieżącego roku, a także - jeśli chodzi o ceny ich akcji - w drugim kwartale i całym pierwszym półroczu. Z punktu widzenia graczy giełdowych, wiedza o zmianie kursu instrumentów ma sama w sobie duże znaczenie, nawet jeżeli nie do końca da się powiązać sytuację na wykresie z sytuacją finansową firmy. Powiedzmy w każdym razie, że w pierwszym kwartale - licząc od zamknięcia w dniu 2 stycznia do zamknięcia w dniu 28 marca - wzrosły ceny wszystkich walorów spółek windykacyjnych. Największa aprecjacja procentowa stała się udziałem akcji P.R.E.S.C.O. (podrożały o 46,40 proc.). Niestety, później - począwszy od początku drugiego kwartału aż do końca sesji 10 lipca, doszło do znacznej przeceny (aż o 26,2 proc.). Zapewne było to nie bez związku z faktem, że podano w tym czasie skromne wyniki firmy za styczeń, luty i marzec. Ostatecznie jednak pomiędzy 2 stycznia a 10 lipca nastąpił wzrost o 8,03 proc.

Najwięcej - niemal 39 proc. - można było w ciągu ponad sześciu miesięcy zyskać na walorach Kruk S.A., co wynikało przede wszystkim z dużego skoku w pierwszym kwartale. Akcje Best okazały się w takim razie prawie "the best", bo podrożały o 37,5 proc. (te jednak zyskiwały głównie w drugim kwartale). Jeżeli natomiast ktoś kupił 2 stycznia walory Pragma Inkaso, to najlepiej byłoby dla niego, gdyby sprzedał je pod koniec kwartału (de facto najlepszy był tu 14 marca z maksimum dziennym na 23,80 zł). Co ciekawe, dokładnie tego samego dnia najlepiej byłoby sprzedać walory Cash Flow. Później wykresy obu spółek podążały już na południe.

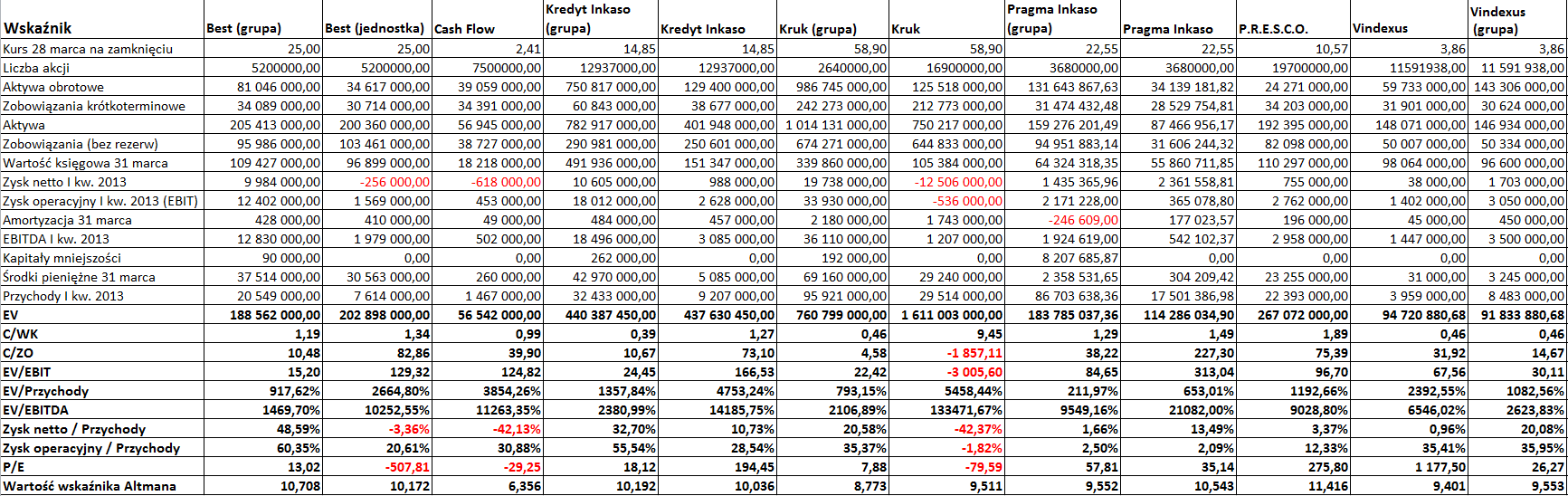

Cash Flow działa tylko jako jednostka i nie publikuje sprawozdań skonsolidowanych, pozostałe firmy prowadzą jednak także grupy kapitałowe. Przedstawiliśmy zatem ich wyniki jednostkowe i skonsolidowane (aczkolwiek P.R.E.S.C.O. w raporcie kwartalnym dała tylko te drugie). Ma to pewne znaczenie - widać na przykład, że o ile grupa Best zarobiła w pierwszym kwartale 9,9 mln zł, o tyle spółka dominująca straciła 256 tys. zł. Widać też, że przychody Best S.A. to mniej niż 40 proc. przychodów Grupy. Podobną sytuację mamy w Kredyt Inkaso (tu kwartalne przychody jednostki nie stanowiły nawet jednej trzeciej przychodów skonsolidowanych, a zysk netto Kredyt Inkaso S.A. był mniejszy niż jedna dziesiąta skonsolidowanego). Duży rozrzut zachodzi też między wynikami jednostkowymi i skonsolidowanymi Grupy Kruk. Jednostka dominująca poniosła w kwartale duże koszty finansowe (13,55 mln zł).

W każdym razie to Grupa Kruk posiada bezsprzecznie największe aktywa - wynoszą one ponad miliard złotych, z czego 3/4 przypada na jednostkę dominującą. Najskromniej prezentuje się w takim razie Cash Flow (57 mln zł). Cash Flow odnotował też najniższe przychody kwartalne (1,467 mln zł, podczs gdy w Grupie Kruk było to 95 mln zł). Jest to więc zupełnie inna skala działalności. W każdym razie Cash Flow łączy z Kruk S.A. (rozpatrywaną jednak jako jednostka) to, że obie firmy straciły w pierwszym kwartale.

Bardzo dobrze wypadła rentowność netto Grupy Best (ale oczywiście nie spółki dominującej), uwagę zwraca także rentowność Grupy Kredyt Inkaso. W przypadku rentowności operacyjnej prym znów wiodła Grupa Best (sama firma Best S.A. odnotowała EBIT stanowiący 20 proc. przychodów), na drugim miejscu mamy Grupę Kredyt Inkaso, na trzecim Grupę Kruk.

Wskaźnik C/WK teoretycznie skłaniałby do zakupu papierów Cash Flow i Vindexusa. Istotnie, na obu można było w pierwszym kwartale zyskać, choć - jak wspomnieliśmy - później akcjom Cash Flow się już nie wiodło. Jeśli chodzi o zagrożenie bankructwem, to do zbadania tej kwestii zastosowaliśmy zmodyfikowany na potrzeby rynków wschodzących wskaźnik Altmana. Żadna z firm nie odnotowała wyniku niższego niż 5,5 pkt, co świadczy o tym, że nie są bliskie bankructwu. W gruncie rzeczy nie jest to zaskoczeniem - choć bowiem konkurencja na rynku jest dość ostra, to jednak usługi świadczone przez firmy windykacyjne są cały czas potrzebne. Paradoksem mogłaby jednak stać się sytuacja, w której to same firmy windykacyjne stają się niewypłacalne - dlatego też w najbliższych miesiącach będą musiały one dobrze oceniać ryzyko. Dopiero jednak przyszły rok pokaże, w którym kierunku pójdą trendy - wiadomo, że część firm spodziewa się spadku cen wierzytelności.

Co się zaś tyczy trendów na wykresach, to wciąż można mówić o tendencjach wzrostowych w przypadku cen akcji Best, Kredyt Inkaso, Pragma Inkaso, Kruk i Vindexus - wyraźnie w dół podążają natomiast wykresy P.R.E.S.C.O. i Cash Flow.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2768 gości