Od 2014 roku pożyczymy więcej, ale tylko z wkładem własnym

- Utworzono: poniedziałek, 30, grudzień 2013 12:01

W listopadzie obniżyły się możliwości zakupowe Polaków na rynku nieruchomości– wynika z szacunków Lion’s Bank. Głównym powodem takiej sytuacji były wyższe ceny transakcyjne i mniejsza zdolność kredytowa modelowej rodziny. Nowy Rok powinien jednak w tym względzie przynieść poprawę: nowelizacja rekomendacji S podniesie zdolność kredytową modelowej rodziny o ok. 10%. Ceną ze tę zmianę będzie jednak wymóg posiadania 5-proc. wkładu własnego.

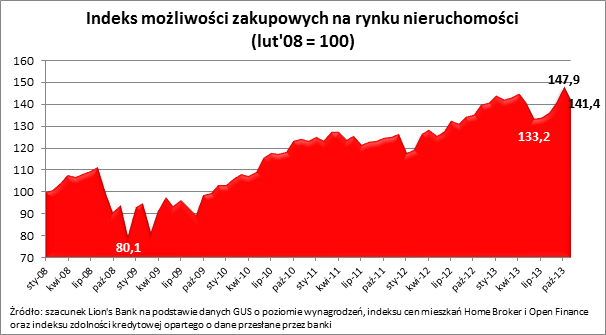

Obliczany przez Lion’s Bank indeks możliwości zakupowych Polaków na rynku nieruchomości spadł w listopadzie do 141,4 pkt. z historycznie najwyższego poziomu październikowego (147,9 pkt.). Rok temu indeks był na poziomie 139,7 pkt. Teoretycznie oznacza to, że jeśli rodzina składająca się z 3 osób mogłaby w listopadzie ubiegłego roku pozwolić sobie na zakup 139,7 m kw. mieszkania, to w październiku br. byłoby to 147,9 m kw., a listopadzie 141,4 m kw. Jeśli natomiast za nieruchomość bazową przyjąć lokal o powierzchni 50 m kw., to dziś możliwości zakupowe wyniosłyby 50,6 m kw., a miesiąc temu 52,9 m kw.

Prawie 90 metrów zamiast 50

Wyraźniej widać zmianę w możliwościach zakupowych jeśli weźmiemy pod uwagę dłuższe okresy. I tak na przykład od grudnia 2008 roku, kiedy indeks przyjął najniższą wartość, doszło do zmiany wyniku z poziomu 80,1 pkt do 141,4 pkt., czyli o 76,5%. Teoretycznie oznacza to, że jeśli rodzina składająca się z 3 osób mogła rok temu kupić mieszkanie o powierzchni 50 m kw., to dziś możliwości zakupowe wyniosłyby aż88,3 m kw.

Pełny obraz rynku

Indeks możliwości zakupowych obrazuje jak zmienia się siła nabywcza modelowej rodziny na rynku nieruchomości. Siła ta jest tym większa, im niższe są ceny mieszkań, a wyższe zarobki i zdolność kredytowa.

Indeks łączy w sobie trzy elementy:

1. zmiany poziomu wynagrodzeń – na podstawie danych GUS o przeciętnym wynagrodzeniu w sektorze przedsiębiorstw bez wypłat z zysków (dane uśrednione z odczytów za ostatnie 12 miesięcy),

2. zmiany cen nieruchomości – na podstawie indeksu cen transakcyjnych mieszkań w 16 największych miastach Polski (dane Open Finance i Home Broker),

3. zmiany poziomu mediany zdolności kredytowej modelowej 3-os. rodziny o dochodzie 5 tys. zł netto (dane Tax Care).

Połączenie tych trzech czynników w jeden indeks jest sporym uproszczeniem, ale dzięki temu w prosty i syntetyczny sposób zderzyć można siłę popytu na rynku nieruchomości (zarobki i potencjał do zadłużania się ludności) z cenami mieszkań. Za moment „startowy” przyjęto styczeń 2008 r. – wtedy też indeks przyjmuje wartość 100 punktów.

W badanym okresie najłatwiej było zostać właścicielem lokalu w październiku2013 r., kiedy indeks osiągnął wartość 147,9 punktów. Jego poziom oznaczał wtedy, że statystyczna rodzina mogłaby kupić o prawie 85% większe mieszkanie niż w grudniu 2008 r., kiedy indeks możliwości zakupowych znalazł się na najniższym poziomie (80,1 pkt).

Spokój przed burzą

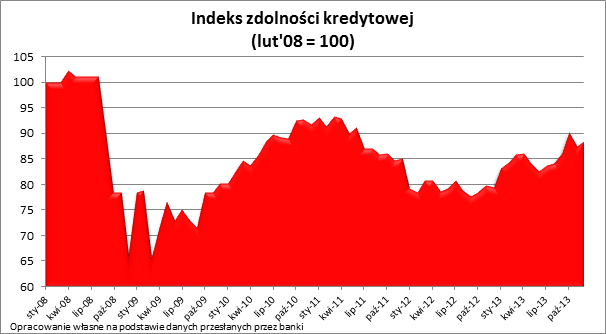

Negatywna zmiana notowań indeksu to wynik niekorzystnych dla kupujących zmian w większości branych pod uwagę obszarach. Po pierwsze,pomimo rekordowo niskich stóp procentowych, banki zadeklarowały w listopadzie mniejszą niż w październiku skłonność do udzielania kredytów hipotecznych. I tak wjedenastym miesiącubr. 3-osobowa rodzina z dochodem 5 tys. zł netto mogła od banku pożyczyć na 30 lat przeciętnie 402 tys. zł, czyli aż o 12 tys. zł mniej niż miesiąc wcześniej. Nie należy jednak tych zmian demonizować, chociażby dlatego, że dane za ostatni miesiąc roku są bardziej obiecujące (zdolność kredytowa na poziomie 406 tys. zł).Co więcej, styczeń powinien w tym względzie przynieść dalszą poprawę. Przypomnijmy, że jednym z efektów wprowadzenia nowelizacji rekomendacji S jest wydłużenie maksymalnego okresu,na podstawie którego banki mogą badać zdolność kredytową z dotychczasowych 25 do 30 lat. W efekcie można szacować, że przy innych warunkach niezmienionych, banki po wprowadzeniu rekomendacji mogą być skłonne pożyczyć modelowej rodzinie nawet o 10 – 12% więcej niż dziś. Kosztem są oczywiście inne zmiany wprowadzone nowelizacją rekomendacji. Po pierwsze maksymalny okres kredytowania zostanie ograniczony do 35 lat, a po drugie wprowadzone zostanie wymaganie posiadania minimum 5-proc. wkładu własnego przy zakupie mieszkania na kredyt (do 2017 roku wymaganie to będzie z roku na rok rosło).

Kolejnym negatywną dla potencjalnych nabywców zmianą jest wzrost przeciętnej ceny transakcyjnej mieszkań. W listopadzie progres w tym względzie był niemały i wyniósł 1,8% (m/m). W dłuższym horyzoncie te same dane sugerują, że w ostatnich 12 miesiącach mieszkania zdrożały o 10,9%.

Zawirowania związane z zakończeniem programu „Rodzina na swoim”

Dla porządku należy wyjaśnić, że część obserwowanego wzrostu cen transakcyjnych (w ujęciu r/r) to efekt zmiany przyzwyczajeń zakupowych Polaków. W zeszłym roku programu dopłat do kredytów faworyzował kwotami idącymi niejednokrotnie w dziesiątki tysięcy złotych zakupy najtańszych lokali, co w 2012 roku zaniżało przeciętną cenę transakcyjną tym mocniej, im bardziej zbliżał się koniec programu „Rodzina na swoim”. Dziś nabywcy kupują częściej lokale bardziej atrakcyjne, a przez to droższe, co ma odzwierciedlenie w przeciętnej cenie transakcyjnej.

Wynagrodzenia powoli do góry

Niezmiennie obserwowana jest natomiast umiarkowanie pozytywna dla wyników indeksu Lion’s Banku kontrybucja wzrostu przeciętnego poziomu wynagrodzeń. Liczony jest on jako średnia dla ostatnich 12 obwieszczeń GUS-u o przeciętnym wynagrodzeniu w sektorze przedsiębiorstw. W listopadzie zanotowano w tym zakresie wzrost do 3813,85 zł brutto miesięcznie z 3804,08 zł miesiąc wcześniej (październik 2013r.) i 3719,93 zł rok wcześniej (listopad 2012r.).

Przedstawione wyniki są efektem wielu uproszczeń. Uwzględniają one przeciętną ofertę rynkową kredytów mieszkaniowych dla 3-os rodziny z dochodem 5 tys. zł netto, przeciętną cenę transakcyjną mieszkania i poziom wynagrodzeń w sektorze przedsiębiorstw (za GUS). Nie wzięto natomiast pod uwagę np. możliwości skorzystania z programów dopłat do kredytu, wymagań co do wysokości wkładu własnego czy różnicy w przeciętnej cenie metra kwadratowego mieszkania o mniejszym i większym metrażu.

Bartosz Turek

Lion’s Bank

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3337 gości