Sposoby na spadającą zdolność kredytową

- Utworzono: poniedziałek, 19, wrzesień 2011 09:49

Zdolność kredytowa jest obecnie o kilkadziesiąt tysięcy niższa niż na początku roku. Coraz więcej osób szuka więc sposobów podwyższenia dostępnej kwoty kredytu. Expander radzi co zrobić, aby otrzymać kwotę kredytu, która wystarczy na wymarzone mieszkanie.

W tym roku banki dokonały licznych obniżek marż kredytów hipotecznych. Z danych zgromadzonych przez Expandera wynika jednak, że jednoczesnej obniżały maksymalne dostępne kwoty kredytu. Zmiany w polityce kredytowej najbardziej widać w przypadku kredytobiorców z dochodami powyżej średniej. Przeanalizowaliśmy więc przypadek 4-osobowej rodziny, w której dochód wynosi 8 tys. zł netto.

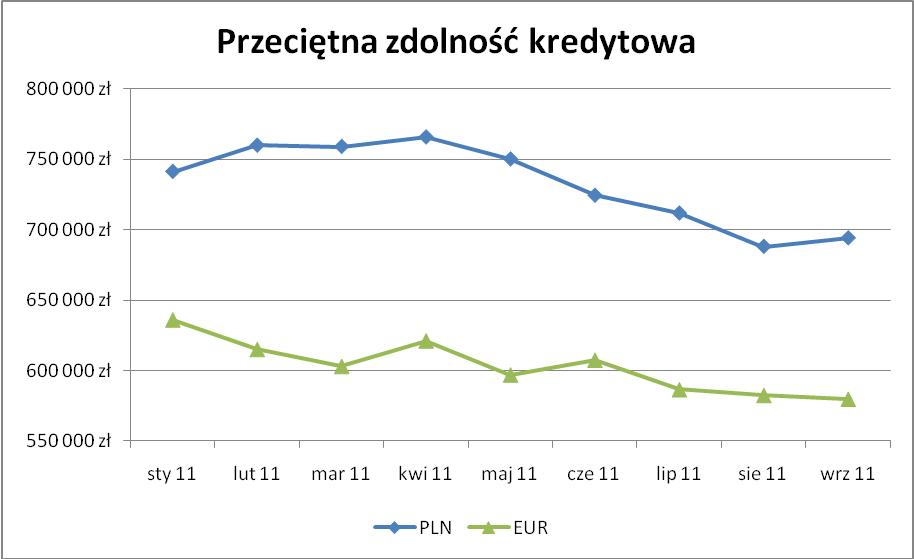

W przypadku kredytów w złotych maksymalna kwota jaką banki są gotowe przyznać rodzinie z naszego przekładu spadła od początku roku o 47 000 zł. Dla kredytów w euro wygląda to jeszcze gorzej – spadek o 56 000 zł. Obniżki zdolności dotknęły jednak nie tylko zamożnych kredytobiorców. W rezultacie coraz więcej osób pyta doradców finansowych o sposoby podwyższenia dostępnej kwoty kredytu.

Zdolność kredytowa 4-osobowej rodziny z dochodem 8 tys. zł netto

Najczęstszym rozwiązaniem pozwalającym poprawić zdolność kredytową jest rezygnacja z kart kredytowych, limitu w rachunku i innych produktów kredytowych. Jeśli posiadamy na przykład kredyt gotówkowy, którego pozostałe zadłużenie nie jest bardzo wysokie, to często warto spłacić je przed terminem. Dzięki temu w momencie zaciągania kredytu hipotecznego raty starego kredytu nie będą już obciążały zdolności kredytowej. Ma to szczególnie duże znacznie ze względu na przepisy regulujące maksymalny stosunek rat do dochodów. Najostrzejsze restrykcje dotyczą kredytów walutowych. Bank nie może udzielić takiego kredytu, jeśli suma rat (już spłacanych i nowego kredytu) przekroczy 42% dochodów.

Nie zawsze rezygnacja ze starych kredytów jest jednak konieczna. W części banków, jeśli do całkowitej spłaty kredytu pozostały już tylko kilka miesięcznych rat (np. 3 raty), to nie są one brane pod uwagę w analizie kredytowej. Przed dokonaniem wcześniejszej spłaty warto więc dowiedzieć się, czy będzie to rzeczywiście pomocne.

Pozytywna historia kredytowa

Nie należy jednak całkowicie unikać kredytów. Informacje w BIKu o tym, że klient w przeszłości poprawnie spłacał swoje zobowiązania powoduje bowiem, że banki chętniej udzielają kolejnych kredytów. Zanim zdecydujemy się więc na kredyt hipoteczny warto korzystać z innych produktów kredytowych, aby wyrobić sobie opinię solidnego dłużnika.

Dodatkowy kredytobiorca

Innym popularnym sposobem poprawy zdolności kredytowej jest zwiększenie dochodów. Nie chodzi jednak o to, aby prosić szefa o podwyżkę lecz do dołączenie dodatkowego kredytobiorcy. Dla przykładu o kredyt może wnioskować osoba, wraz ze swoimi rodzicami. Będzie to miało jednak sens tylko wtedy, jeśli rodzice zarabiają więcej niż ich dziecko. Wadą tego rozwiązania jest zwykle to, że wiek rodziców ogranicza okres kredytowania do 10-20 lat. Zwykle banki wymagają, aby kredyt został spłacony przed ukończeniem 70 roku życia. Jeśli wiec rodzice mają 50 lat, to kredyt może zostać udzielony najwyżej na 20 lat.

Wybór odpowiedniego banku

Nie zawsze do uzyskania atrakcyjnej kwoty kredytu konieczne jest dołączanie dodatkowego kredytobiorcy czy likwidowanie starych kredytów. Często wystarczy sprawdzić ofertę innego banku. Różnice między bankami w tym zakresie są bardzo duże. Rodzina z naszego przykładu (dochód 8 tys. zł) może liczyć na 842 tys. zł w banku, który najkorzystniej oblicza zdolność. Natomiast w banku, który jest najbardziej rygorystyczny na 500 tys. zł. Różnica między ofertami to wiec aż 342 tys. zł. Warto więc porównywać oferty nie tylko pod względem kosztu, ale także zdolności kredytowej. Jeśli nie mamy na to czasu, to bezpłatnie takiego prównania może dla nas dokonać doradca finansowy.

Jarosław Sadowski

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3351 gości