Obniż podatek i zarabiaj więcej na najmie lokalu

- Utworzono: środa, 28, grudzień 2011 15:23

Chcesz zainwestować w lokal użytkowy albo apartament wakacyjny pod wynajem? Sprawdź dokładnie, jaka forma opodatkowania będzie dla Ciebie korzystna. W uproszczeniu można przyjąć, że dla inwestycji generujących niskie koszty bardziej opłacalny będzie ryczałt. Z kolei, gdy są one wysokie – na przykład gdy posiłkujemy się kredytem – warto założyć własną działalność i zostać małym przedsiębiorcą.

Inwestowanie w lokale użytkowe i „condohotele” zyskuje na popularności. W dobie dużej niepewności i zmienności na rynkach finansowych nieruchomości są postrzegane jako bezpieczna lokata kapitału. Lokale użytkowe wciąż generują zyski wyższe niż inflacja, stanowią więc poważną konkurencję także dla lokat bankowych. W publikacji z 20 grudnia Lion’s House szeroko opisywał czynniki warunkujące sukces inwestycji pod wynajem. Dziś wspólnie z firmą księgowo-podatkową Tax Care zastanowimy się, czy takie inwestycje lepiej realizować jako osoba fizyczna, czy otworzyć w tym celu działalność gospodarczą.

Zasady inwestycji w „condohotel”/„aparthotel”:

1. System polega na kupnie prawa własności do apartamentu w hotelu,

2. Kupując lokal nabywca staje się jego właścicielem i wpisany zostaje w odrębnej księdze wieczystej,

3. Operator hotelu podpisuje z nabywcą wieloletnią umowę najmu oferując często z góry określony poziom czynszu,

4. Przeważnie koszty związane z remontami, utrzymaniem i eksploatacją pokoju hotelowego pokrywa zarządca,

5. Od zysków z wynajmu należy zapłacić podatek:

a) Osoba fizyczna w formie ryczałtu od przychodów (8,5%) lub na zasadach ogólnych (18 i 32% dochodu),

b) Prowadzący działalność na zasadach ogólnych lub 19% od dochodu (podatek liniowy),

6. Od ceny nabycia brutto apartamentu możliwe jest uzyskanie zwrotu podatku VAT

Powyższe zasady odnoszą się też do zakupu lokalu użytkowego pod wynajem, z wyjątkiem punktów 3 i 4.

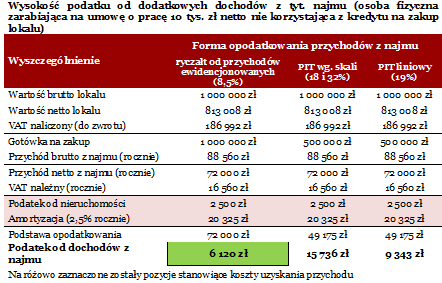

Do analizy przyjęliśmy inwestora, który z tytułu umowy o pracę otrzymuje wynagrodzenie na poziomie 10 tys. zł netto miesięcznie. Myśli o zakupie lokalu użytkowego o wartości brutto 1 miliona złotych. Lokal ten może generować dochód na poziomie 72 tys. zł netto rocznie. Przyszły właściciel musi więc podjąć decyzję, czy chce zostać czynnym podatnikiem VAT oraz w jaki sposób będzie opodatkowywał przychód – czy będzie płacić ryczałt (8,5%), czy wliczy ten dochód do podatku płaconego według skali (18 i 32%), czy raczej wybierze podatek liniowy (19%).

Lokal użytkowy korzystniej z VAT

Przedsiębiorca przed zakupem lokalu użytkowego powinien zastanowić się nad złożeniem w urzędzie skarbowym zgłoszenia rejestracyjnego (VAT-R). Powód? Kupując nieruchomość opodatkowaną tym podatkiem można ubiegać się o jego zwrot. W przypadku lokalu o wartości brutto 1 mln złotych, aż 187 tys. zł stanowi VAT. Urząd skarbowy powinien zwrócić nabywcy podatek w ciągu od 60 do 180 dni od momentu złożenia deklaracji podatkowej. Właściciel zarejestrowany jako podatnik VAT będzie musiał wystawiać najemcy faktury za czynsz. W umowach czynsz jest zazwyczaj określany w wartościach netto plus VAT (najemcami lokali użytkowych są często podatnicy VAT, dla których naliczony VAT pozostanie neutralny ze względu na przysługujące im prawo do odliczenia). Łączna kwota trafia na konto właściciela wynajmowanej nieruchomości. Podatek trzeba jednak odprowadzić do urzędu skarbowego. Jego wartość może zostać obniżona poprzez odliczanie VAT-u z faktur kosztowych w danym okresie rozliczeniowym.

Zasady opodatkowania podatkiem VAT

Najem lokalu użytkowego co do zasady podlega opodatkowaniu podatkiem od towarów i usług i to niezależnie od tego, czy wynajmujący ma zrejestrowaną działalność gospodarczą. Ustawa o VAT na własne potrzeby definiuje działalność gospodarczą, stanowiąc jednocześnie, że ten kto ją wykonuje jest podatnikiem VAT. Działalność gospodarcza dla VAT obejmuje wszelką działalność producentów, handlowców lub usługodawców, również wówczas gdy czynność została wykonana jednorazowo w okolicznościach wskazujących na zamiar wykonywania jej w sposób częstotliwy.

Wynajem nieruchomości o charakterze mieszkalnym lub części nieruchomości, na własny rachunek, wyłącznie na cele mieszkaniowe korzysta ze zwolnienia przedmiotowego. Natomiast wynajmując lokal użytkowy można skorzystać wyłącznie ze zwolnienia podmiotowego. Jest ono przewidziane dla tych osób, których sprzedaż w poprzednim roku nie przekroczyła 150 000 zł. Osoby, które rozpoczynają działalnośćw trakcie roku obliczają tę kwotę proporcjonalnie do liczby miesięcy, które pozostały w danym roku.Ale uwaga! Zwolnienie ma dwa końce – z jednej strony pozwala wynajmować bez konieczności doliczania VAT-u, ale z drugiej pozbawia prawa do odliczenia.

Podatek dochodowy na trzy sposoby

Kolejną decyzją, jaką należy podjąć, jest wybór pomiędzy wynajmowaniem lokalu użytkowego jako osoba fizyczna lub jako przedsiębiorca. Decyzja ta niesie za sobą duże konsekwencje podatkowe. Podatnik, który nie założy firmy może rozliczać dochód na zasadach ogólnych (opodatkowanie według skali podatkowej: 18% i 32%) lub skorzystać z ryczałtu od przychodów ewidencjonowanych (8,5%). Ci, którzy mają działalność mogą wybrać opodatkowanie według skali podatkowej (18% i 32%) lub według stawki liniowej (19%).

Koszty pomniejszają podatek

Warto przypomnieć, że jedynie w przypadku ryczałtu podstawą do obliczenia podatku jest przychód. W pozostałych w/w systemach podstawą opodatkowania jest dochód, a więc przychód pomniejszony o koszty jego uzyskania. Do nich można zaliczyć na przykład: amortyzację lokalu, koszty wyposażenia i remontów, czynsze płacone do spółdzielni lub wspólnoty oraz odsetki od kredytu zaciągniętego na zakup nieruchomości. Gdy więc właściciel przewiduje, że w danym roku podatkowym jego koszty będą równe przynajmniej połowie osiąganego przychodu, powinien zastanowić się nad metodami opodatkowującymi dochód. Wtedy bowiem faktycznie zapłacony podatek wg skali lub liniowy może być niższy niż kwota 8,5% przychodu naliczana w formie ryczałtu.

Uwaga na ryczałt!

Jeśli podatnik uzyskuje jedynie dochody z tytułu wynajmu lokali użytkowych, a sposób jego działania wskazuje, że zajmuje się tym w sposób zorganizowany i ciągły fiskus może uznać, że jest to jego działalność główna i podważyć możliwość stosowania ryczałtu do opodatkowania przychodu z tytułu najmu traktując podatnika jako osobę prowadzącą działalność gospodarczą w myśl ustawy o podatku dochodowym.

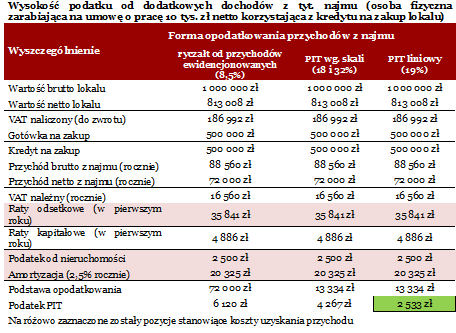

Przyjęliśmy ponadto, że nabywca jest podatnikiem VAT, a kosztami uzyskania przychodu są podatek od nieruchomości (dla lokalu o powierzchni 100 m kw. został on oszacowany na 2,5 tys. zł) i amortyzacja (20,3 tys. zł rocznie, czyli 2,5% od wartości netto nieruchomości). Lista kosztów mogłaby być poszerzona jeszcze o opłatę za użytkowanie wieczyste, czynsz na rzecz spółdzielni lub wspólnoty oraz ubezpieczenie lokalu. Jak jednak wynika z doświadczeń doradców Lion’s House, powszechna jest praktyka obciążania większością kosztów najemcy. Dzięki zastosowaniu odpowiednich zapisów w umowie najmu, ciężar ekonomiczny tych opłat może ponosić najemca. Rozważone zostaną dwa przypadki. W pierwszym cała cena lokalu zostanie pokryta przez nabywcę gotówką, a w drugiej skorzysta on z finansowania bankowego.

Przy niskich kosztach warto wybrać ryczałt

Podatnik, który nie korzysta z kredytu musi liczyć się z zapłatą podatku na zasadach ryczałtu na poziomie 6,1 tys. zł rocznie (8,5% od przychodu na poziomie 72 tys. zł). W przypadku opodatkowania dochodów wg skali (18 i 32%) uzyskując dodatkowy przychód z wynajmu podatnik musiałby zapłacić 15,7 tys. zł podatku rocznie. Według skali liniowej należny podatek wyniósłby natomiast 9,3 tys. zł. Ponosząc więc koszty uzyskania przychodu na poziomie 22,8 tys. zł rocznie wobec przychodu na poziomie 72 tys. zł warto rozliczać się ryczałtem. Najmniej opłacalne byłoby natomiast rozliczanie się za pomocą skali podatkowej. Warto przypomnieć, że w rozważanym przypadku podatnik osiąga dochód netto z tytułu umowy o pracę na poziomie 120 tys. zł rocznie. W efekcie każda dodatkowa złotówka dochodu z tytułu wynajmu lokalu będzie w jego przypadku opodatkowana stawką 32%, gdyby wybrał on opłacanie podatku na zasadach ogólnych (18 i 32%).

Na różowo zaznaczone zostały pozycje stanowiące koszty uzyskania przychodu ]

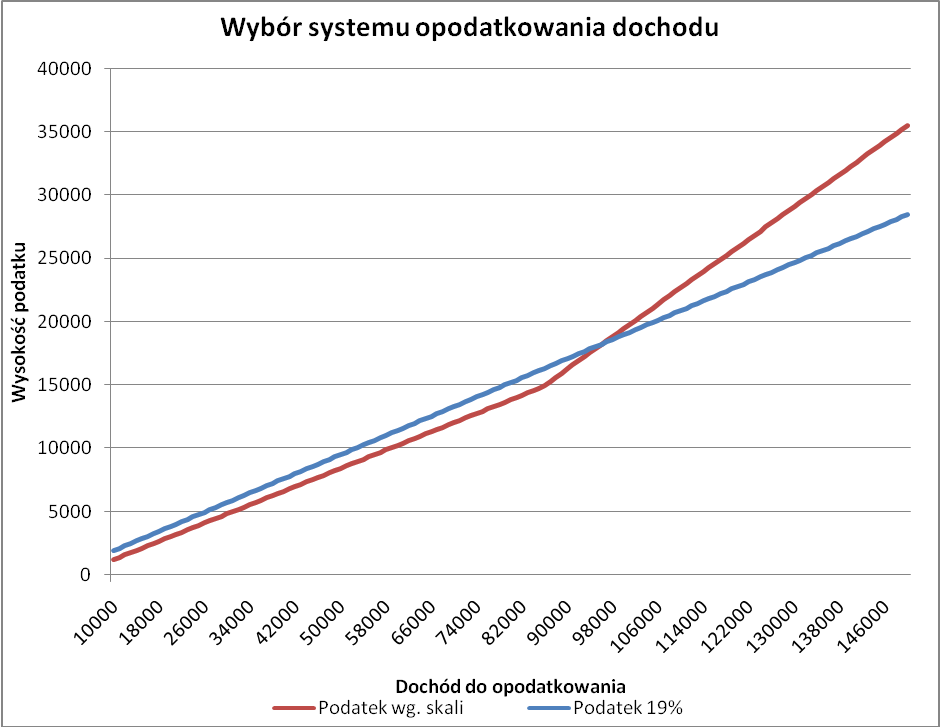

Kiedy warto zastanowić się nad przejściem z ogólnych zasad opodatkowania (18 i 32%) dochodu na stawkę liniową(19%) ?

W przypadku przedsiębiorcy stosowanie stawki liniowej opłaca się, gdy roczny dochód do opodatkowania wynosi przynajmniej 97 tys. zł. W tym momencie podatek należny obliczony według skali (18 i 32%) jest zbliżony do tego 19-procentowego.

Wysokie koszty skłaniają do opodatkowania dochodu

Gdyby jednak nabywca przy zakupie skorzystał z kredytu na 30 lat, oprocentowanego na 7,2% w skali roku i kwotę 500 tys. zł, to do wyżej wymienionej listy kosztów uzyskania przychodów można by było zaliczyć jeszcze odsetki od zaciągniętego długu. W pierwszym roku wynosiłyby one 35,8 tys. zł. W efekcie dochód do opodatkowania przyjąłby wartość 13,3 tys. zł. Podatek należny PIT od dodatkowych dochodów z tytułu wynajmu przy zastosowaniu zasad ogólnych (18 i 32%) wyniósłby około 4,3 tys. zł. Jeszcze mniej, bo tylko 2,5 tys. zł, należałoby się fiskusowi od podatnika naliczającego podatek wg stawki liniowej 19%. Obie formy opodatkowania byłyby więc atrakcyjniejszymi formami rozliczenia z fiskusem niż ryczałt od przychodów, który naliczany od przychodów wynosiłby 6,1 tys. zł.

Na różowo zaznaczone zostały pozycje stanowiące koszty uzyskania przychodu

Powyższe wnioski mają charakter przykładowy i poglądowy. Przy innych uwarunkowaniach (ze szczególnym uwzględnieniem poziomu kosztów i przychodów) zupełnie inne rozwiązania podatkowe mogą okazać się optymalne.

Artur Wach, Lion’s House

Katarzyna Rola-Stężycka, Tax Care

Bartosz Turek, Home Broker

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2543 gości