Karta podatkowa: płacisz fiskusowi mało nawet gdy zarabiasz dużo

- Utworzono: wtorek, 10, styczeń 2012 12:36

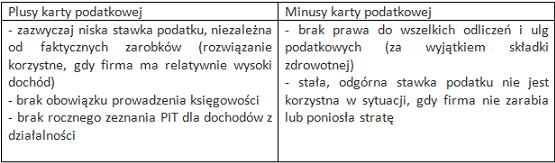

Największa zaleta i jednocześnie wada karty podatkowej? Zazwyczaj niski, stały podatek, który nie ma nic wspólnego z faktycznymi zarobkami przedsiębiorcy – rozwiązanie bardzo opłacalne, gdy firmie dobrze się powodzi. Niestety, fiskusowi należy zapłacić należną mu daninę także wtedy, gdy firma nic nie zarobiła lub, co gorsza, gdy poniosła stratę.

W cyklu „Najlepsza forma opodatkowania”, przygotowanym przez Tax Care, omówiliśmy już plusy i minusy skali podatkowej, podatku liniowego oraz ryczałtu ewidencjonowanego. Pora na ostatnią, dedykowaną tylko przedsiębiorcom, formę rozliczeń z fiskusem. Na podjęcie decyzji o wyborze najkorzystniejszej formie płacenia podatku działające już na rynku firmy mają czas do 20 stycznia.

Prościej być nie może

Karta podatkowa jest jedną z najprostszych form opodatkowania. Przedsiębiorca, który postanowił rozliczać się z fiskusem właśnie w taki sposób, ma niewiele obowiązków w porównaniu z firmą opodatkowaną skalą podatkową lub 19-proc. podatkiem liniowym. Nie musi prowadzić księgowości, co pozwala mu się skoncentrować na właściwym biznesie. Zobowiązany jest jedynie do przechowywania przez 5 lat wystawionych faktur i rachunków, dokumentujących sprzedaż towarów lub usług.

Kwota podatku ustalona jest odgórnie

Miesięczny podatek przedsiębiorcy na karcie podatkowej nie zależy od faktycznych dochodów firmy, co jest ogromnym plusem w sytuacji, gdy firma zarabia relatywnie dużo. Kwotę podatku ustala w drodze decyzji naczelnik urzędu skarbowego, kierując się rodzajem i zakresem prowadzonej działalności gospodarczej, liczbą pracowników przedsiębiorstwa oraz liczbą mieszkańców miejscowości, w której działa firma. Rodzaje działalności, które mogą być opodatkowane kartą, szczegółowo określa ustawa o zryczałtowanym podatku dochodowym od osób fizycznych. W myśl ustawy za pomocą karty mogą się rozliczać z fiskusem przede wszystkim prowadzący działalność usługową, wytwórczo-usługową oraz handlową, w tym między innymi: jubilerzy, grawerzy, zegarmistrzowie, tapicerzy, taksówkarze, zakłady fryzjerskie i kosmetyczne, firmy świadczące usługi parkingowe oraz prowadzący działalność w zakresie wolnych zawodów (m.in. lekarze, pielęgniarki czy tłumacze). Lista działalności, które mogą być opodatkowane kartą, zawiera łącznie ponad 100 pozycji.

Stała kwota co miesiąc

„Kartowicze” płacą z reguły niewielkie podatki. Zegarmistrz w niewielkiej miejscowości, do 5 tys. mieszkańców, prowadzący działalność na własną rękę, wpłaci miesięcznie do urzędu skarbowego 174 zł, a firma świadcząca usługi tapicerskie w mieście powyżej 50 tys. mieszkańców, z jednym pracownikiem – 569 złotych. Przedsiębiorca musi zapłacić wyznaczony odgórnie podatek – pomniejszony o zapłaconą przez niego składkę na ubezpieczenie zdrowotne w wysokości 7,75% podstawy wymiaru tej składki – do 7 dnia każdego miesiąca za ubiegły miesiąc (wyjątkiem jest podatek za grudzień, płacony do 28 grudnia).

Kartowicze nie składają rocznego zeznania PIT

Przedsiębiorca rozliczający się z fiskusem za pomocą karty podatkowej nie musi także składać do urzędu skarbowego tradycyjnego, rocznego zeznania PIT. Do końca stycznia do urzędu skarbowego musi jedynie trafić PIT-16A, w którym przedsiębiorca wykazuje tylko zapłacone i odliczone od podatku składki na ubezpieczenie zdrowotne.

Dotyczy to jednak tylko dochodów z działalności gospodarczej – jeśli bowiem przedsiębiorca ma także dochody z innych źródeł, np. pracuje również na etacie, wtedy musi złożyć stosowny PIT (czyli w przypadku etatu PIT-37). W takim wypadku, jeśli ma wystarczający dochód z etatu, może także skorzystać z części ulg podatkowych (za wyjątkiem wspólnego rozliczenia z małżonkiem i samotnie wychowywanym dzieckiem).

Tyle plusów, czas na przedstawienie drugiej strony medalu. Niewątpliwy atut karty podatkowej, jakim jest odgórny podatek niezależny od dochodu, może obrócić się przeciwko przedsiębiorcom w trudnych czasach dla firmy. Jeśli bowiem przedsiębiorca nie zarabia lub firma wręcz przynosi stratę, podatek i tak trzeba fiskusowi zapłacić. „Kartowicze” nie mają też prawa do żadnych odliczeń i ulg podatkowych. Nie mogą nawet uwzględnić zapłaconych składek na ubezpieczenia społeczne – jedyne, co wolno im odliczyć od podatku, to wspomniane wcześniej składki na ubezpieczenie zdrowotne.

Liczne ograniczenia

Przedsiębiorcy, którzy chcą rozliczać się z fiskusem w formie karty podatkowej, muszą także spełniać określone warunki. Nie mogą między innymi prowadzić innej, pozarolniczej działalności gospodarczej, a ich współmałżonek nie może mieć firmy, która działa w tym samym zakresie (choć może współpracować z przedsiębiorcą). „Kartowicze” nie mogą również zatrudniać osób na umowę zlecenie i o dzieło, tylko na umowę o pracę. Nie wolno im też korzystać z usług innych firm – wyjątkiem są usługi specjalistyczne.

Agata Szymborska-Sutton, Tax Care

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5094 gości